投資はビジネスで役立ち生活を豊かにするための手段として有効です。取り組み方次第で投資は将来の夢を叶えるための資金づくりに大きく貢献してくれます。また、投資で身に着けた知識・スキルは仕事で役立ち、ビジネスマンとしての評価を高める要素として期待できるのです。

投資は失敗が怖い、やり方がわからない、忙しくできない、と思っている方でも投資に取り組めるように投資の基本を説明します。ビジネスマンにとっての投資の必要性、投資を始める前の注意点、代表的な投資方法、手軽にできる投資・今話題の投資方法を紹介しますので、是非参考にしてみてください。

目次

- 1 ビジネスマンにとっての投資の必要性

- 1-1 給与だけでは将来の夢を実現するための資金の確保が難しい

- 1-2 投資・決算の知識はビジネスにも役立つ

- 1-3 投資が暮らしを豊かにし老後での安心をもたらす

- 2 知っておけば安心!投資を始めるにあたって理解しておきたい注意点とは

- 2-1 投資の意義・目的と利用に関する考え方

- 2-2 投資の種類とリスク

- 2-3 リスク低減の重要性

- 3 知らないと損する代表的な投資方法とは

- 3-1 株式

- 3-2 債券

- 3-3 投資信託

- 3-4 FX

- 3-5 REIT

- 3-6 不動産投資

- 4 投資初心者でも手軽にできる投資と今注目度の高い投資

- 4-1 初心者でも手軽に取り組みやすい投資方法

- 4-2 今世間が注目している話題の投資方法

1 ビジネスマンにとっての投資の必要性とは何か

何故、ビジネスマンに投資が必要なのかの理由として、給与だけでの資産形成が難しい、ビジネスに役立つ、暮らしが充実する、老後の生活が楽になる、といった点が挙げられます。

1-1 給与だけでは将来の夢を実現するための資金の確保が難しい

①給与の大幅な上昇は期待しにくい

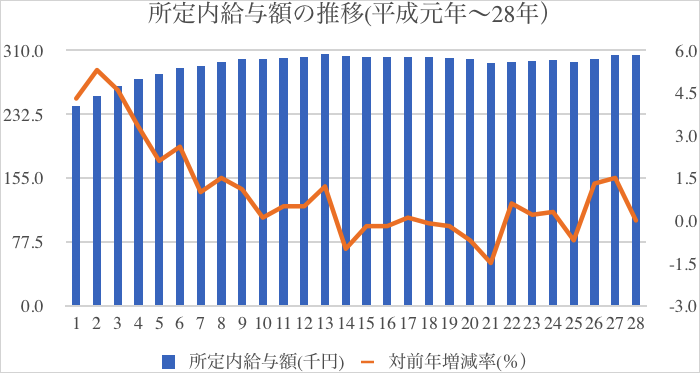

下表は平成29年2月22日に公開されている厚生労働省の賃金構造基本統計調査/所定内給与額の推移のデータを基にしたものです。

*所定内給与額とは「きまって支給される現金給与額の中で超過労働給与額を控除した額」

平成元年から9年まで所定内給与額は緩やかなものの上昇してきましたが、10年頃からその伸びは止まり11年に300.1千円に到達した以降28年まで停滞しています。その前年増加率も平成14年にマイナスに転じ、以降28年まで度々マイナスとなっているのです。

アベノミクスにより直近の経済は持ちなしの傾向にあると考えられますが、円安の進行も停滞しており今後のさらなる上昇はあまり期待しにくいでしょう。

以上の内容から今後のサラリーマンの給与が大幅に上昇するということは考えにくいわけです。

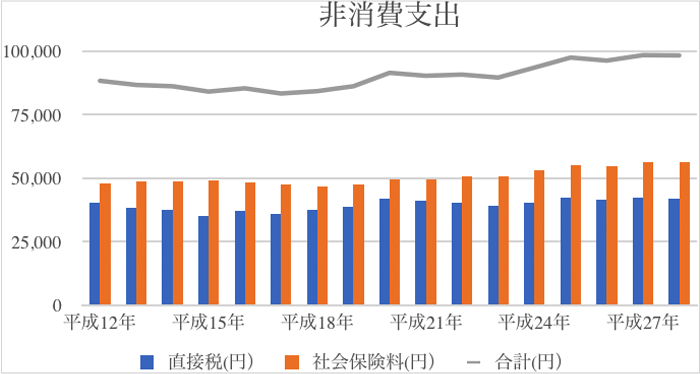

②税金や社会保険料などの支出の増加は益々続く

給与は停滞する一方、税金と社会保険料は緩やかながらも上昇しています。下表は総務省統計局の家計調査の「1世帯当たり年平均1か月間の収入と支出-二人以上の世帯のうち勤労者世帯<平成12年~28年>」のデータに基づくものです。平成12年の非消費支出における直接税と社会保険料の合計は88,208円で、20年は91,351円と比較的緩やか上昇でした。ところが昨今の社会保障の増大を反映してか、25年に97,360円、28年には98,199円と上昇の幅が大きくなっているのです。

政府は平成29年12月22日に30年度予算案を閣議決定しましたが、医療費、年金、生活保護費等の社会保障費は32兆9,732億円で、前年度比4,997億円増となっています。政府は社会保障費の抑制に努めていますが、高齢化社会のさらなる進展等により今後も毎年5,000億円程度の増加が見込まれそうです。

このような社会保障費の増大によりサラリーマンの税金や社会保険料の負担は益々重みを増す可能性があります。

③物価の上昇は金利以上

さらに2019年には消費税率が10%に引き上げられる予定です。加えて円安による輸入品やガソリン等の石油製品価格が比較的高水準にあることから物価の上昇がやや進むと予想されます。

一方、資金を貯める手段としての預貯金ですが、その金利は2年ものの定期預金でも0.1~0.2%(税別)程度です。例えば、金利0.15%の2年もの定期預金に100万円を預けると2年後の利子は3,000円(税別)ほどになります。仮に10年間利用した場合でも利子は約15,000円で、合計1,015,000円です。現在の預貯金の金利水準では資産を十分に増やすことは困難といえるでしょう。

以上のように給与の伸びは鈍化、非消費支出は増大、物価は上昇すると予想されサラリーマンが自由に使えるお金が益々圧迫されそうです。そのため将来の夢を叶えるためのまとまった資金を貯めるのは簡単ではなく、預貯金以外の方法の利用も求められるでしょう。

1-2 投資・決算の知識はビジネスにも役立つ

投資方法には多種多様なタイプがありますが、中にはビジネスに役立ちサラリーマン生活の質の向上に貢献してくれる方法もあります。

①企業分析などの知識やスキルを身に着ける契機となる

例えば、株式投資を行う場合、投資対象の銘柄を選定するための評価を投資家自身が行うこともあります。評価の方法もさまさまですが、その銘柄、すなわち対象企業の収益性、将来性や安全性などの評価・分析などが実施されるのです。

つまり、投資家には企業の収益性や将来性などに関するある程度の知識が求められるため、投資の勉強を通じて企業分析などの知識が身に付きます。企業の決算状況を確認して、対象企業は成長過程にあるか、安全性に問題がないか、などの点をある程度判断できるようになるのです。

ビジネスマンにとって、こうした企業分析の知識やスキルは実務で役立つでしょう。他社との取引の際に相手企業が成長の業種や企業であるかの判断、信用リスクの高い企業であるかの判断などでそうした知識が活かされます。

また、株式投資をすれば株価、債券投資なら金利、FX取引なら為替レートなどの動きに注目するようになります。株価等の動向に注目すると、その企業の動きだけでなく株価等に影響するさまざまな要因を注視することになるでしょう。

注視する対象はその企業のほか、ライバル会社や業界、関連する企業・業界・外国、国内外の経済状況、為替動向、法律、消費者動向、新技術などさまざまです。つまり、株式投資等に取り組むことで経営から経済全般といった幅広い知識を勉強する、そして得る契機となります。

②投資に関する知識等が社内での評価を高める

上記の知識は企業経営に重要な要素であるため、経営トップや上級管理職にも求められます。つまり、株式投資を行い勉強することで経営者などが必要とされる企業経営に関する知識を学ぶことができるわけです。

そして、その知識はビジネスに関する上司等との会話の中でも役立ちます。企業や業界の動向、経済や法律・規制などの状況、今後の動きなどについて上司と話し合えば、ビジネスマンとして良い評価が得られるでしょう。

投資に取り組むことで得た知識やスキルが自身の社内での評価を高め昇進や昇格に結び付くかもしれません。

1-3 投資が暮らしを豊かにし老後での安心をもたらす

①投資で暮らしが充実する

預貯金だけでは困難な大きな買物でも投資を利用することによりその実現を早め暮らしを豊かにしてくれることもあります。

マイホームの注文が可能となるまでの頭金を用意するのも金利の低い預貯金では容易ではありません。しかし、預貯金の利子をはるかに上回る投資に成功すれば、頭金を用意する時期が早まりその分だけマイホームの夢を叶える時期も短縮できます。

マイホームのほか、結婚、マイカー、旅行、子供の進学・留学、病気・ケガ、などのイベントが若いサラリーマンを待っています。これらのイベントを実現する、対応する資金を貯めるのは容易ではないです。また、それらの資金を確保するために預貯金への資金投入を多くすると毎月の生活は圧迫されるでしょう。

しかし、投資を上手く活用すればその圧迫を緩和することができ、やりたい事や買いたい物をあまり我慢しないで済むかもしれません。預貯金のために生活を切り詰めて送ることは暮らしに余裕がなくなり楽しくなくなるでしょう。そうした影響を軽減するために投資を利用し、少しでもゆとりある生活を送れるようにすることが暮らしの充実に繋がるはずです。

②老後の生活に備えられる

また、定年退職後に新たな仕事に就かず年金を中心とした生活になった場合でも、投資で一定の収入が得られれば暮らしは楽になります。

年金が少ないとゆとりのある暮らし、退職までのライフスタイルの維持は困難になるためそれを補填する資金が必要ですが、その手段として投資が有効です。高いリスクを避けながら毎月手堅い収益を確保できる投資方法などもあり、早めに利用すれば老後の生活の備えに役立つでしょう。

2 知っておけば安心!投資を始めるにあたって理解しておきたい注意点とは

投資にはリスクが伴うため、投資を始めるにあたって認識しておきたい点がいくつかあります。

2-1 投資の意義・目的と利用に関する考え方

投資は個人が考えるライフプランを実現するための手段の1つです。そのためライフプランの内容、具体的なプランの対象によって投資方法もそれに合わせる必要があります。

マイホームのように多額の資金を比較的長期間で貯める必要がある場合、多少リスクをとっても投資効果の高い投資対象の選択が必要になることあるでしょう。しかし、結婚や子供の進学など時期が明確に決まっているイベントではリスクの低い投資方法の選択が適しています。

このように投資は目的のイベントを実現させるために行うものであり、それに適した方法を選択すべきです。

2-2 投資の種類とリスク

投資する対象の種類は広範囲で、リスクの程度も種類によって低いものから高いものまで存在します。そのため投資を始めるにあたりどのような投資方法の種類があり、どれが自分の目的達成に最も適しているかの評価が必要となるのです。

具体的な投資方法には、株式、債権、投資信託、FXやREITといった金融関連商品のほか、先物、オプションなどの金融派生商品もあります。また、金融商品など以外にも土地・建物・太陽光発電等の不動産や金・プラチナ等の貴金属商品なども一般的に実施されている投資対象です。

各投資対象には、収益性、リスク、換金のしやすさ、運用のしやすさ(運用に必要知識・スキルの程度)、といった点での違いがあります。そのため投資あたっては自身の目的に最も合致した適切なタイプを選び運用することが重要です。

また、同じタイプの投資対象でもその特徴で個々に違いみられるケースも少なくありません。例えば、株式投資の場合、投資方法として現物取引と信用取引の2つがあります。前者は債券投資よりもハイリターン・ハイリスクですが、後者は前者以上にハイリスク・ハイリターンです。

信用取引は少ない元手で大きく運用できるため、大きな収益をもたらすこともありますが、失敗する元本を大きく減少させる可能性も低くありません。

投資にはこのようなリスクが伴います。投資対象によってそのリスクの程度が異なるので、それを十分把握し自身の目的やリスク許容度などを考慮して選択することが重要です。

2-3 リスク低減の重要性

投資には大小のリスクが伴うためそれを考慮した投資、すなわちリスクを低減させる投資も求められます。その方法はさまざまですが、「リスクの高すぎる投資方法を避ける」「分散投資する」「積立投資する」などが代表的です。

①リスクの高すぎる投資方法を避ける

この方法はハイリスク・ハイリターンの投資を行わないということを意味します。具体的には信用取引や先物取引などのハイリスクを伴う投資をできるだけやらないことです。

もちろん全面的にするべきでないということではありません。投資に回せる資金の全部や大部分をそれらの投資方法に充てるべきでないという意味です。投資して元本割れなどの損失がでても許容できる範囲ならトライする価値はあるでしょう。ただし、運用が難しい投資対象も少なくないので、事前の十分な学習・練習が重要になります。

②分散投資する

分散投資とは、文字通り投資方法(対象)の種類を分散して投資することです。例えば、資金100万円を債券に50万円、株式に20万円、REITに30万円というように複数種に分けて投資することを意味します。

この中では株式のリスクが最も高いですが、資金を他の対象にも振り分けることでそのリスクの影響を低減させることができるわけです。また、3種類すべてに期待通りのリターンが得られれば、100万円全部を比較的安全な債券に投資する場合よりもリターンは多くなるというメリットが得られます。

リスクの低い順に資金を多く充てるのが一般的ですが、投資目的によってそのバランスは多少異なってくるでしょう。

③積立投資する

積立投資とは、株式等の投資対象を毎月1万円ずつといった比較的小口の金額で投資(購入)していくことです。積立貯金のように少額でも毎月一定額ずつで投資できるので、手軽に利用できるという利点のほか長期的な投資になるためリスクが低減しやすくなります。

例えば、30万円をいきなり投資する場合と3万円を10カ月間で積み立てる投資の場合とでは、10カ月後の価格変動リスクの差が大きく異なります。前者は購入月と10カ月後の価格の差がリスクとなりますが、後者は毎月投資され購入価格は平均化されるため価格差は小さくなりやすいのです。

積立投資は価格が安い時は多く買え、高い時は少なく買うことになり、長期にわたり少しずつ購入することで価格変動リスクを低減させることができます。つまり、時間(投資のタイミング)を分散して投資するという方法と考えてよいでしょう。

下表にはある株式の1月から10月までの株価、それを一括で投資する場合と積立投資した場合の内容が示してあります。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 合計株数 | 評価額(千円) | |

| 株価(千円) | 10 | 8 | 8 | 8 | 8 | 10 | 11 | 12 | 10 | 8 | ― | ― |

| 一括投資 | 30 | ― | ― | ― | ― | ― | ― | ― | ― | ― | 30 | 282 |

| 積立投資 | 3 | 3.75 | 3.75 | 3.75 | 3.75 | 3 | 2.5 | 2.5 | 3 | 3.75 | 32.75 | 307.85 |

一括投資の場合は1月に10千円×30株を購入するという方法になります。一方、積立投資の場合は1月に10千円×3株を購入、2月に8千円×3.75株を購入、3月に8千円×3.75株を購入といった毎月ごとに投資を行う方法です。

一括投資の場合、10カ月後の合計株数は30株、評価額は282千円で、18千円の評価損となります。一方、積立投資の場合、10カ月後の合計株数は32.75株、評価額は307.85千円、評価益が7.8千円です。

この結果だけでみると、積立投資のほうが一括投資より評価額を上回っておりリスク低減効果があるといえるでしょう。ただし、株価の安い時に一括投資しておくと大きなリターンを得られるケースもあるため、一括投資は魅力的な投資方法になる可能性もあります。

3 知らないと損する代表的な投資方法とは

ここでは投資初心者などが知っておきたい代表的な投資方法を紹介します。自分の目的に合った適切な投資を行うには投資方法の種類とその内容の把握が重要となるので、そのための参考にしてください。

3-1 株式

●特徴

株式投資とは主に株式市場で流通している株式を売買することです。企業は資金を調達するために株式を発行しますが、それが証券取引所で売買されており投資家は証券会社を通じて株式の売買ができます。

株式の価格(株価)は取引所の営業時間中に絶えず変化するため、低い価格で買った株式を高い価格で売却できると差額が売却益として得られます。また、株式を一定時期に保有していると預貯金の利子に相当する配当金や株主優待が受けられます。

株式投資を始めたい方はまず証券会社に証券口座を開設する必要があります。開設後に投資資金を入金すれば、証券会社のWEBサイトや電話等で売買の発注ができるようになります。

●メリット

①株価の値上がりで利益が得られる(キャピタルゲイン)

購入した株式の株価が上昇して、それを売却すれば購入額との差額(手数料や税金がかかる)が売却益として得られます。例えば、株価500円の株式が600円に値上がりすれば、1株あたり100円の売却益が得られるわけです(手数料や税金がかかる)。

逆に値下がりすると売却損が発生しますが、預貯金などの利子と比べ売却益は大きな儲けとなる可能性があるため投資家の魅力となっています。

②株式を保有することで配当金が得られる(インカムゲイン)

株式を保有していると株主は配当金が受け取れます。配当金とは企業の株式を一定時期に保有している株主に支払われるお金です。イメージ的には預貯金の利子のようなものと考えたらよいでしょう。

配当金も企業の業績などにより配当金額が変動しますが、一定時期に保有していれば得られるものであり売却と違って損失を出すことはありません。ただし、企業業績が悪化した場合などでは配当が出ない(無配)ケースもあります。

株価に対する年間配当金の割合を表す指標を「配当利回り」といいます。平成28年6月末から29年6月末までの日経平均構成銘柄の実現配当利回りの平均は2.2%となっており、上位の50銘柄の平均は4.4%です。預貯金の利子率と比べ配当利回りは高くなっているため、配当金目当てでも株式投資は魅力的な投資になるでしょう。

③株主優待制度が利用できる

株主は一定時期に保有している株式の企業からの株主優待が受けられるケースがあります。株主優待とは株式を発行する企業が株主に自社の商品・サービスのほか、自社以外の商品券等、グッズや食品などを提供する制度です。すべての企業が株主優待を実施していていませんが、東証1部に属する企業ではその約40%(2016年3月時点)が実施しています。

株主優待は年に1~2回実施され、特典の内容は保有する株式数の割合に応じて異なります。株主優待を利用するためには実施企業の株式の保有が前提で、株式の権利確定日に所定の株式数を保有しておかねばなりません。

●デメリット

①株価が値下がりすると損失がでる(価格変動リスク)

株式の株価は取引所の営業時間中常に変動するため、購入した時の株価が大幅に下落し大きな損失を被る可能性もあります。株価の急落を受けてあわてて売却するとその時点で損失が確定するため、株式の中長期の動向を検討して売却を決めることも重要です。

②企業の倒産で元本が回収できないケースも起こる(信用リスク)

購入した株式の企業が倒産してしまうと株式の取引ができなくなり、その株式は紙くずと化し投資した元本は回収できません。

預貯金でも金融機関が倒産すれば回収できなくなりますが、一定金額内は保証されています。それに比べ株式は保証もないことからよりリスクが高い投資対象であり、対象銘柄の安全性のチェックが求められるのです。

3-2 債券

●特徴

債券投資とは国や企業が発行する債券を主に購入することです。債券は、国、地方自治体、企業などが資金を調達する(借りる)目的で発行する借入証券のことで、国なら国債、地方自治体なら地方債、企業なら社債と呼ばれています。

債券は利率や満期日などが定められており、購入すれば一定時期に利率分の利子が受け取れ、満期日には額面金額が受け取れます(償還金の受け取り)。つまり、債券投資は主に利子を得る目的での投資で、その企業が倒産しない限り額面金額が償還される比較的安全性の高い投資対象といえるでしょう。

債券は解約できないものの流通市場で売却することは可能で、購入価額と売却価額との差額を利益として得られるケースもあります。しかし、逆に損失を出すケースもあるので、換金には注意が必要です。

償還まで保有した債券の収益は「利子+(額面金額-購入価格)」になります。この収益の大きさを測る指標が利回りで、1年当たりの収益÷購入価格(投資元本)で計算されます。債券の評価は利子率だけでなく利回りですることも忘れないようにしましょう。

*利回り=〔1年の利子額+(償還差益・差損÷期間)〕÷投資元本

●メリット

①約束された利子が得られる(インカムゲイン)

債券を購入すれば満期日まで所定の利子が、市場金利の変動などの影響を受けず得られます。債券は株式の配当金とは異なり、企業業績や企業方針などによって利率の大きさが左右されることがありません。

②安全性が株式投資よりも高い

債券投資の場合、満期日までに債券の購入価格が変わっても満期日には額面金額が受け取れます。また、債券の発行では償還や利子の支払いが履行されるようにさまざまな規定が設定されているため、比較的な安全な投資対象と考えられているのです。

加えて株式と同じように流通市場で売却できるという換金性は投資家にとって便利で安心感を与えるものになります。

●デメリット

①収益性が高いとはいえない

平成30年2月1日での日本国債10年物の利回りは0.097%、米国国債10年物の利回りは2.73%です。社債の利回りも発行者によって異なりさまざまです。例えば、平成29年3月に募集されたソフトバンクグループの個人向け社債の年率は2.03%ですが、2015年度の社債全体の平均利率は約0.5%です。

以上のように債券の利回りは株式(2.2%など)よりも低くなっているケースも多く、また債券は多額の売却益も期待できないので、株式と比べた収益性の魅力は見劣りするといってよいでしょう。

②一定の信用リスクや価格変動リスクがある

企業だけでなく国や地方自治体なども破綻することがあり、その際には発行されている債券は償還されず、利子も受け取れません。

また、信用格付けが低く信用不安がある債券は、利率が高く設定されていても発行者が破綻する危険性も高いので十分に検討して投資する必要があります。

ほかにも債券を売却する場合の価格変動リスクにも注意が必要です。債券の購入価格は変動するため売却する場合、売却価額が購入価額を下回るケースも珍しくありません。その場合は売却損となるため売却は慎重に行うべきです。

3-3 投資信託

●特徴

投資信託(ファンド)とは、投資家から集めた資金を元手として運用のプロが株式や債券などに投資・運用し、その運用成果に基づいて分配金が支払われる金融商品です。投資家は希望の投資信託を購入することで投資ができます。

投資信託の取引単位は「口(くち)」で、一口あたりの価格は「基準価格」として示されています。投資信託の購入や換金を行う場合、この基準価格で実施されるのです。なお、運用の開始が1口1円の投資信託では、1万口あたりの基準価額が示されています。

購入時点の基準価額が換金時の基準価額を上回れば利益が得られ、ほかにも分配金が受け取れます。分配金は、投資信託が株式や債券等に投資・運用して得た利益をもとに投資家の保有口数に応じて支払われものです。

分配金が支給される回数は投資信託により毎月支払いがあるタイプから年1回のみのタイプなど異なります。分配金の額は、投資信託の決算内容や分配方針によって異なり、運用成績が悪い場合などは支払われないケースも珍しくありません。

また、投資信託は元本が保証されない金融商品であり、購入時点の基準価額より換金時の基準価額が低ければ損失が出るので注意が必要です。投資信託の投資対象は各投資信託で異なり、ハイリスク・ハイリターンやローリスク・ローリターンを狙った構成など多種多様なタイプの投資信託が投入されています。

●メリット

①比較的少ない金額から投資できる

株式投資や債券投資の一般的な取引ではある程度まとまったお金が必要になりますが、投資信託の場合は1万円くらいから取引できます。投資のためにお金を貯める必要がないほか、少額投資も可能なので投資が初めての方でも比較的安心して始められるでしょう。

②プロが投資・運用している

投資信託のプロが投資対象を決め投資し運用しているので、投資家自身が専門的な知識を学習する必要がありません。経済や金融などについて高度な知識と豊富な経験を有するプロが投資・運用しているので、経験の浅い投資家よりも投資での成功が期待できます。

③個人では買えない投資対象に分散投資している

投資信託は多数の投資家から集めた資金を多様な投資対象に分散投資しています。個人では資金が限られるため、多くの投資対象に分散して投資することは困難ですが、多額の資金を集めた投資信託ならそれが可能です。

投資信託は個人が買いにくい外国株式や外国債券のほか、デリバティブなど特殊な金融商品などへ投資しているケースも少なくありません。投資信託は、高度なリスク分散を図りながら高い収益の確保が目指されています。

●デメリット

①元本の保証はない

投資信託は株式や債券など価格変動を伴う商品を投資対象としているため、その変動を受けて基準価格も変動し元本割れになる可能性もあります。投資信託は元本保証がないため、元本割れすれば当然損失を被るわけです。

投資対象の価格変動リスクのほか、外国株式や外国債券への投資では為替レートの変動によるリスクも受けます。また、株式や債券などを発行している事業体が財政難や経営不振である場合、配当、利子、償還金などが予定通り支払われず、運用成績は押し下げられるのです。ほかにも債券などでは金利の変動による影響も無視できないケースもあります。

3-4 FX

●特徴

FXとは「Foreign Exchange」の頭文字をとったもので、現在では主に「外国為替証拠金取引」のことを指します。FXは円とドルやユーロなどの外国通貨との売買による為替差益を目的とする金融商品です。

為替差益とは、例えば1米ドルを120円で買った後、為替レートが122円に変動して売却した場合の差額の2円の利益が該当します。逆に為替レートが円高に振れ117円に変動して売却すれば差額の3円は為替差損となるのです。

FXでは、実際に売買される金額を用意する必要はなく、元金の最大25倍の取引ができます(レバレッジ効果)。例えば、10万円の元手(証拠金)で最大250万円相当の取引が可能です。従って、FX取引では少ない元手で大きなリターンが狙える一方、差損の場合は大きな損失を出す可能性もあるハイリスク・ハイリターンの取引になり得ます。

FXの証拠金は取引を行うためのFX会社に差し入れる担保的なもので、これを元手として取引が行われます。FX取引は、「買う→売る」か「売る→買う」のどちらかで行い、その反対売買の損益での受け渡しで完結する(差金決済)取引です。通常の株式取引では「買う→売る」の取引しかできないですが、株式の信用取引と同様にFXでも「売る→買う」の取引でも始められます。

なお、FXは取引を扱っている証券会社などのFX会社に口座を開設して始められます。口座開設の手続はインターネット経由で簡単に済ませられるケースも多く、申し込んだ翌日から取引が可能なFXもあります。

●メリット

①少ない元手で取引できる、資金効率が高い

FXは証拠金の最大25倍の取引が可能なため少ない元手で大きな利益も狙えます。つまり、FXは極めて資金効率の高い金融商品です。例えば、4万円の元手でも100万円相当の取引が可能なため、わずかな為替差益でも大きな利益になり得ます。

②取引時間が長い

為替市場の稼働日では1日24時間の取引も可能です。そのため刻一刻と変化する為替市場の動向に合わせた取引ができるので、利益を得る機会や損失を回避する機会を逃さずに済みます。

日本の株式市場では午前9時から午後3時までが取引時間となっており、翌日の取引開始までの時間が短いとはいえません。当日の取引終了後に企業に重大な発表があったり、ニューヨーク市場で大きな変動があったりすると、翌日の国内株式の株価は大きな影響を受けます。

FXは取引時間が長いため、株式取引のように長時間のインターバルを置かずに各種の良い情報や悪い情報に即応しやすくなるわけです。

③金利差であるスワップポイントが得られる

FXでは2カ国通貨間の金利差であるスワップポイントが発生するのも特徴です。

例えば、オーストラリアドルの金利は1.5%、日本の円が0.1%だとすると差額の1.4%のスワップポイントが毎日発生します。オーストラリアドルを買って円を売り何日か持ち越した(決済しない)場合、そのスワップポイントがその日数分得られるわけです。

逆にオーストラリアドルを売って円を買い何日か持ち越した場合、スワップポイントの支払いが必要になります。

④「売り」からでも「買い」からでも取引が可能

FXは「売り」からでも「買い」からでも取引ができるため、円安局面だけでなく、円高局面でもリターンが狙えます。

例えば、1米ドルを120円で「売り」の注文を入れ、為替レートが118円になって「買い」の注文をいれて決済すれば差額の2円が利益になるわけです。

●デメリット

①為替変動リスクや金利変動リスクがある

為替は24時間絶えず変化し、大きなイベント(GDPや雇用統計の発表等)などがあればその影響を受け乱高下することもありその動向を常時注視する必要があります。つまり、変動のリスクを受けるとともに注視する手間もかかるわけです。

また、金利の変動はスワップポイントに影響するため、金利の動向にも注意しなければなりません。特に高金利の外国通貨を売って持ち越している場合、支払いの負担が重くなるため為替変動と同様の注意が必要です。

②レバレッジ効果でリスクも増大する

FXは少ない元手で大きな取引ができる反面、差損を出すと大きな損失に膨れ上がるというリスクがあります(レバレッジ効果)。その損失により元手が大きく損なわれると取引が強制的に停止されるケースもあるので適切なレバレッジの利用(元手の何倍で取引するか)が求められるのです。

3-5 REIT

●特徴

REITとは、「Real Estate Investment Trust」の頭文字をとったもので不動産投資信託のことを指し、日本国内のものはJ-REITと呼ばれています。J-REITは投資信託の一種であり証券取引所に上場されているのです。

不動産投資法人によって投資家から資金が集められ、それが商業施設、物流施設、事業用ビルやマンションなどの複数の不動産へ投資されているのがJ-REITです。なお、不動産投資法人は不動産の保有や運用を実施しますが、その業務の運営は外部の資産運用・保管会社へ委託することになっています。

投資家がJ-REITに投資する場合は、希望のJ-REITから投資証券(株式投資の株式のようなもの)を購入することで行われます。購入や売却は証券会社を通じて行うことになり、証券会社での口座開設がまず必要です。また、売買を行う際には売買手数料の支払いが求められます。

投資家は、そのJ-REITが投資した物件の賃貸収入、物件の売却による収益を基にした分配金を受け取れます。また、J-REITの売却により売却益を得られる可能性もありますが、売却損となるケースもあるので注意が必要です。なお、J-REITの分配金及び譲渡益には税金がかかり、その税率は平成26年から20.315%となっています。

J-REITの投資証券は株式のように証券取引所に上場されており、その価格は需要と供給の関係できまり、常に変動しています。

J-REITでは決算の際に分配金が投資家に支払われますが、年2回の決算が多いため運用に問題がなければ分配金も年2回実施されるケースが多いです。ただし、決算が年1回のJ-REITもあるので注意しましょう。

●メリット

①比較的少額から投資できる

一般的な不動産投資の場合は投資のために大金が必要ですが、J-REITであれば投資家は比較的少額から始められます。価格の低いものでは10万円以下のファンドもあり、20万円~30万円台のファンドが多いです。

②複数の不動産への分散投資でリスクが低減されている

J-REITは多数の投資家から集められた多額の資金により、個人では困難な複数の不動産への分散投資が実施されています。複数の有望な不動産への投資で収益を高めるとともにリスクを分散させ安全性が高められているのです。

③不動産投資のプロが投資・運用・管理している

不動産投資での経験や実績が豊富な専門家が運用しているので、個人が不動産投資する場合よりも良い結果が期待できます。また、個人で不動産投資すれば、投資物件のメンテナンス、テナント管理といった業務を自身で負担する必要がありますが、J-REITならその直接的な手間やコストがかかりません。

●デメリット

①元本や利回りの保証はない

不動産市場や金利の動向、経済全般の情勢などの影響で、保有物件の賃料収入の減少、保有物件価格の下落などが起こり、J-REITの価格や分配金も下落することがあります。

②不動産投資法人の倒産リスクもある

不動産投資法人も倒産するケースがあり、倒産した場合元本の回収が困難になります。そのためJ-REITのファンドの選定も慎重に検討しなければなりません。

3-6 不動産

●特徴

不動産投資とは、土地、アパート・マンション等の建物、太陽光発電等の施設などを購入して家賃収入や売電収入を得たり、物件を売却して利益を得たりする目的で行う投資のことです。

対象物件はさまざまですが、地方よりも東京などの大都市圏での投資が多くなっています。また、投資目的では売却益よりも賃貸収入を目的として投資されるケースが多いでしょう。

不動産投資にはある程度まとまった資金が必要とされるケースが多いですが、中古のワンルームマンションなどは何百万円といった金額で投資できるケースも少なくありません。そのためサラリーマンが投資するケースも多く、老後の生活資金の確保のために不動産投資を始める方などが増えています。

不動産投資の利回り(年間収入÷不動産価格×100%)は、投資対象により異なりますが、3%~15%程度になるケースも少なくありません。多少のリスクはあるものの預貯金の金利以上の高い投資効率が期待できます。

●メリット

①老後の生活資金の確保に役立つ

不動産投資により比較的安定した収入が得られると、定年退職した後の生活にゆとりがもたらされます。企業を定年退職した後、年金だけの生活となればそれまでのライフスタイルの維持が困難になるケースも多いはずです。

しかし、年金に加えて不動産投資による収益が得られると、日々の暮らしにゆとりが生まれ退職前と変わらない生活水準が維持しやすくなるでしょう。

②中程度のリスク負担で中程度のリターンが狙える

不動産投資は株式取引やFX取引のように大きなリターンは得られないものの、3%~15%程度の利回りが期待できます。また、株式やFXの取引のように短期間で価格等が急激に変動する可能性が低いので、投資に不安を抱いている方でも比較的取り組みやすいといえるでしょう。

③生命保険の代用として利用ができる

ローンが組まれた投資用物件の購入者が亡くなった場合にローンの残りの債務が保険によって返済されれば、残債がなくなった状態でその物件を遺族は引き継ぐことができます。

不動産投資は家賃収入などを得ながら万が一に備えられるため、生命保険の代用としての役割も期待できるわけです。しかも生命保険のように毎月の保険料を支払う必要もありません。

④相続対策に役立つ

不動産投資として購入した建物の相続税評価額は、建物の建築費の約50%から60%とされる固定資産税評価額となるため節税効果が期待できます。また、その建物を賃貸用に利用すると建物の相続税評価額はさらに30%の控除が受けられるのです。

●デメリット

①投資対象の資産価値の低下で収益も低下する

投資した物件は時間の経過とともにその価値が低下していき、収益に影響が出てきます。また、投資物件の周辺の環境が変わり、通勤・通学のアクセスが悪くなったり、風紀の悪い施設などが増え始めたりすると、投資物件の価値が下がりやすくなるのです。

②倒壊や焼失のリスクがある

地震による建物の倒壊、台風による大破、火事による焼失というリスクが建物にはあり、投資物件でもその被害を受ける可能性があります。損害保険などのリスクに備える手段もありますが、保険料というコストを負担しなければなりません。

③換金性がいいとはいえない

株式、債券、投資信託やREITよりも不動産投資の投資物件の換金性はよくないです。物件を売り出してから買い手がつくまでに多くの時間がかかるケースも少なくないので、不動産投資は長期的な投資手段として利用したほうがよいでしょう。

④維持管理の手間とコストがかかる

REITと違って投資家自らが不動産に投資するため、投資物件の維持管理を自分で行う必要があり、コストも負担しなければなりません。もちろん維持管理を事業者に委託して行えば自身の手間は減らせますが、その分コストは多くなります。

維持管理コストは投資物件によりさまざまですが、家賃収入の10%~20%程度必要とされるケースが多いため、投資を始めるにあたってその費用も考慮しておかねばなりません。

4 投資初心者でも手軽にできる投資と今注目度の高い投資

ここでは投資に興味はあるものの仕事などで忙しくてできないといった方でも手軽に始められる投資方法や、今世間で注目されている投資方法を紹介します。

4‐1 初心者でも手軽に取り組みやすい投資方法

①株式ミニ投資

株式ミニ投資は「ミニ株投資」などと呼ばれ、通常の株式取引の売買単位の10分の1の整数倍で(10分の9まで)取引できる投資方法です。

通常の10分の1の売買単位での取引が可能なため、少額の元手で投資が始められます。また、通常の単元株取引では多くの資金が必要とされる分散投資がしやすくなるためリスクの低減が図れるというメリットもあります。

具体的な取引単位では、通常1単元が1,000株の銘柄に対してミニ株は100株単位、1単元が100株の銘柄に対してミニ株は10株単位です。なお、1単元が1株の銘柄にはミニ株は存在しません。

ミニ株の購入は証券会社で行いますが、扱っていない証券会社もあるので事前確認が必要です。また、扱われている銘柄も証券会社によって異なります。

ミニ株の配当金や株式分割等で配分される株式の受け取りは、所有する株数に応じて分配されますが、議決権は行使できません。ただし、ミニ株を買い増して通常の単元株数になれば通常の単元株としての権利が得られます(一般口座に振り替える手続が必要)。

ほかにも個別銘柄を1株から投資できる「単元未満株取引」もあります。

②積立投資信託

積立投資信託は「積立投信」や「投信積立」などと呼ばれ、毎月100円や1,000円といった金額で同じ投資信託を購入していく積立投資の1つです。

積立投資信託には積立投資ならではの、毎月の投資金額が少なくて済む、投資のタイミングを分散できる、というメリットがあります。もちろん投資信託は各種の株式や債券など多様な金融商品に分散投資しているためリスクの低減効果の高い投資方法です。それに加えて積立投資信託は購入時期を分散することになるので、より効果の高いリスク低減が期待できます。

さらに少額の資金で利用できるので複数の積立投資信託を利用すれば、さらに分散効果は高まるでしょう。

なお、通常の投資信託を上昇局面の最初の頃に安い基準価格で購入しておくと、一定期間後の利益は積立投資信託の利益よりも多くなります。そのためアベノミクスのような景気トレンドが想定される場合、積立投資信託は不利になるケースもあるので注意が必要です。

4‐2 今世間が注目している話題の投資方法

①ソーシャルレンディング

ソーシャルレンディングとは「お金を借りたい人や企業」と「お金を貸したい人や企業」とをインターネット経由で結びつけるサービスです。

一般的な金融機関等による貸付事業と比べ低コストでの運営が可能なため、借手は低金利でお金が借りられます。また、貸手(投資家)には5%以上といった高利回りの収益(配当金)が期待できるといったメリットがあるのです。

ただし、デメリットもあります。借手が返済できなくなった場合など投資金の回収が困難になるという信用リスクが低いとはいえません。また、貸手が匿名化されるシステムなので、投資家が貸手を分析・評価することは不可能です。加えてソーシャルレンディング事業者が破綻した場合も出資金の回収は困難になると考えられます。

以上のようにソーシャルレンディングはハイリスク・ハイリターンの投資方法といえるかもしれません。

ソーシャルレンディングの仕組みは、ソーシャルレンディング事業者がその貸付事業に投資する投資家をWEB上で募集します。また、借手も同様にWEB上で募集され、審査後に契約を締結する方に貸付が実施されるのです。

借手に貸付するのは事業者であり、投資家が借手に直接貸付けることはありません。借手の返済は契約に従って行われますが、銀行振込や銀行引落などで実施されます。

投資家には、借手の返済金から手数料や税金が控除された金額が配当として分配されます。

②ビットコインなどの仮想通貨

仮想通貨とは主にインターネットを通じた送金や決済で利用されるデータ上の通貨の総称で、紙幣や貨幣という実物の形態をもたない通貨です。また、仮想通貨は通常の法定通貨と異なり、国によって発行・管理されているものではありません。

用途としては、インターネット経由での商品・サービスの販売、ゲームの利用などの対価の決済に仮想通貨は利用されています。なお、ビットコイン、イーサリアムやNEM(ネム)も仮想通貨の一種です。

仮想通貨はインターネット上の「取引所」で、ドルや円などの法定通貨と換金できます。つまり、為替取引のドルと円の交換のように仮想通貨と法定通貨との取引が「取引所」で行えるわけで、FXのような取引が可能です。

投資対象としての仮想通貨のメリットでは、利用価値の高い新たな通貨、また発行上限も決まっているなどの理由から人気が高まり、価格の高騰が期待できる点が挙げられます。例えば、ビットコインは平成29年の1年間に価格が20倍(約12万円→約240万円)になるなどの高騰が見られました。

しかし、価格の乱高下というデメリットも仮想通貨にはあります。例えば、ビットコインは平成29年12月に240万円近くまで到達した後、30年に入り急落し始め100万円を下回るなど不安定な動きを見せています。

また、仮想通貨は国が発行・管理しているものでないため信頼性が高いとはいえません。仮想通貨の取引所に関しても株式や債券を扱う取引所のような設置に関わる基準などもないため、やはり信頼性が高いとはいえないでしょう。取引所が破綻したり、コインチェックのように違法に仮想通貨が流出したりすると、保有していた仮想通貨の換金ができなる可能性も出てきます。

仮想通貨の普及は発展途上の段階にあると考えられるため人気の高まりは継続すると期待されるものの、規制・監督の強化などが進み価格の乱高下は今後も予想されます。そのため仮想通貨への投資は極めてハイリスク・ハイリターンなものになる可能性が高いです。

従って、損をしても生活に影響しない程度の資金を割り当てるといった投資スタイルが求められるでしょう。