決算とは1年間の事業活動の収入と支出を計算し、利益または損失を算出し確定する事です。確定申告では、決算により算出・確定した会計結果をもとに、所得税や法人税および消費税などの納税額を確定し申告の手続きを行う事を言い、確定申告で申告した内容により納税します。

決算期間には通常の業務に加えて決算業務を行うため、経理を担当する者は大変な業務をこなさなければなりません。決算業務は決算書の作成が主な作業となりますが、経理担当者にとっては最も負担の大きい業務です。決算業務では決算書の作成や、法人税や消費税など税金の計算、確定申告や税金の納付などを行わなければなりません。

しかし決算は正確に利益を算出する事だけが仕事ではありません。安定的な経営基盤を構築し、将来の事業拡大のために利益をできるだけ確保しなければなりません。事業経営は利益が出る時ばかりではなく損失が出ることもあり波がありますので、利益が出た時に納税額を抑える節税は大変重要なことなのです。

ところが想定以上に利益が出て納税額が膨らむことはありえますが、決算が近づかないとなかなか正確な利益がわかなないというのが正直なところだと思います。節税対策は事業年度開始から計画的に取り組むことが望ましいのですが、計画しても思い通りにいかない場合もあります。

そこで決算月でもできる節税の方法について色々紹介しますので、事業を営む方は最善の節税に取り組むための参考知識として頂きたいと思います。

1 決算月の節税対策の方法は3通り

月次決算を行ってどれくらいの利益があるかを把握することが何より大事です。これにより適切な節税を行えますので決算月に慌てて対応することはなくなります。しかし月次決算を行わずに決算月になってから想定以上の利益となることが判明した場合や、突然の収入により想定外の利益が見込まれる場合には、そのままでは多額の納税を行う事になります。そのような場合には、決算月になっても可能な節税対策を実行して納税額を抑えましょう。

節税のためには当期利益を減らす必要がありますが、その方法は大きく分けると3通りあります。まず今期の支出を増やして利益を抑える方法で、最も簡単で一般的に行われる方法です。

次に来期の支出を前倒しして今期の費用として計上する方法で、短期前払費用の特例を利用するものです。この短期前払費用の特例を利用するにはいくつかの要件があります。

最後に今期の売り上げを来期に繰り延べることで今期の収入を減らし、利益を抑える方法でこれを実行するには取引先と相談して取引と決算内容について調整が必要となります。

それではこれらの方法について、これから順番に説明して行きます。

2 今期の支出を増やす方法

今期の支出を増やして利益を抑えれば、納税額を少なくできます。支出を増やす方法は色々とありますので紹介したいと思います。

2-1 備品の購入

使用可能期間が1年未満または取得価額が10万円未満の備品は、その取得価額の全額を損金にできます。また少額減価償却資産の特例により青色申告の個人事業者または資本金1億円以下の法人であれば、取得価額30万円未満の備品は全額損金に算入できます。なおこの少額減価償却資産の特例は平成30年3月31日までの予定が、平成32年3月31日まで適用が延長されています。

これを利用して来期以降で購入を予定していた必要な備品、例えばパソコンやプリンタなど30万円未満の備品を今期中に購入して損金に算入することで今期の利益を圧縮することができます。なお必要性の薄い備品の購入は無駄な支出となってしまう可能性がありますので、避けるようにしてください。

2-2 固定資産の修繕

固定資産の損傷があり来期以降に修繕を予定していれば、その修繕を今期中に実施すれば修繕費を損金として計上できます。

なお固定資産の修繕費は、その固定資産の通常の維持管理のためか、固定資産が損傷してしまい原状回復のために必要な費用については認められています。しかし固定資産の価値を高めるための支出や、その固定資産の耐久性を増すような支出については固定資産の「資本的支出」として経費として計上が認められない場合がありますので注意が必要です。

修繕費として認められるのは、例えば次のような場合です。

- 老朽化した設備を復旧する費用

- 部品の交換をするなどの維持管理費

- 修理や改良にかけた金額が20万円未満の場合

- 3年程度以内の期間を周期として修理や改良を行う場合

- 退出する時の原状回復費用など

- 支出した金額が60万円未満のとき、またはその支出した金額がその固定資産の前の事業年度終了の時の取得価額の代替10%程度より低い場合

2-3 決算賞与の支給

決算で想定以上の利益が出る場合、決算賞与を支給して節税対策にできます。決算賞与は通常の賞与と違い決算の時期に支給することになりますが、通常の賞与と同じように損金として計上することが認められています。従って決算月になって予想外に利益が上がることが分かった際に、急遽支給して節税対策とすることがあります。

決算賞与は節税効果があるのみならず、好調な業績に対して従業員へ利益を還元することでモチベーションアップに大きく貢献することが期待できます。また決算の直前になって決算賞与の支払いを決めることがあるので、資金繰りが間に合わず支給が今期内に間に合わないことがありますが、未払いでも要件を満たせば今期の損金として計上することができます。

なお決算賞与の支給に際しては、支給が無いとモチベーションが下がるという懸念もありますので利益がどれくらいを超えたらどのような割合で支給するという基準を作っておいた方が良いでしょう。

2-4 小規模企業共済への加入

小規模企業共済は中小機構が提供する共済制度です。小規模な法人の役員や個人事業主が掛け金を納め、退職や事業を廃止した場合などに解約しそれまでの積み立ての掛金に応じた共済金を受け取れるもので、退職金積立制度代わりに利用できます。

小規模企業共済は掛け金を月1,000円~70,000円の間で自由に設定(500円刻み)することが可能であり、年払いも可能となっています。この小規模企業共済の掛け金については、全ての額が経費(個人の事業主であれば所得控除)となるため、掛けた分だけ節税が可能となります。

また小規模企業共済は、この共済金を解約して戻ってくるときは掛金納付期間に応じ最大120%相当額が戻ってきます。また解約時には税金を払うこととなりますが、受け取る共済金は個人事業主であれば退職所得になりますので、事業所得などに比べると税負担が大幅に軽減されるという特徴があります。

2-5 中小企業倒産防止共済の加入

中小企業倒産防止共済は、取引先企業が倒産した場合に備えて積み立てた掛金総額の10倍の範囲内(最高8,000万円)にて回収が困難な売掛債権などの金額以内の共済金の貸付けが受けられる共済制度となります。

掛金月額は5,000円から200,000円までの範囲内(5,000円刻み)で自由に選べ、掛金は会社等の法人の場合は税法上の損金、個人事業の場合は事業所得の必要経費に算入できます。

なお中小企業倒産防止共済では40ヶ月以上の加入で100%の解約手当金を受け取れますが、その際の解約手当金は法人であれば益金となり個人であれば事業所得とになります。従って解約する際は事前に税金対策を考慮が必要です。

また40ヶ月以上加入しないと解約手当金は元本割れする事になりますので、手元資金に余裕がある場合に考えるべき方法と言えます。

2-6 法人向け生命保険の加入

法人で生命保険を契約すると保険本来の死亡保障などの役割があるのはもちろんですが、保険料を損金に算入できるため、節税の目的で保険加入するケースが多くあります。しかし保険料全額を損金算入できるかというとそうではありません。

例えば、加入する保険により損金計上できる額は次のようになります。貯蓄性のないものは損金算入できる割合が高く、貯蓄性の高いものほど損金への算入ができにくくなります。

| 1 | 全額損金生命保険 | 支払保険料の全額が損金として計上できます。一般的には養老保険・定期保険・生活障害保険などが該当します |

|---|---|---|

| 2 | 2分の1損金生命保険 | 支払保険料の内、2分の1が損金として計上できます。一般的には逓増定期保険・養老保険・長期平準定期保険などが該当します |

| 3 | 3分の1損金生命保険 | 支払保険料の内、3分の1が損金として計上できます。一般的には逓増定期保険などが該当します |

| 4 | 資産計上型生命保険 | 支払保険料全額が資産として計上されます。一般的には終身保険などが該当します |

なおこれらの生命保険解約時の解約返戻金は、益金として課税対象となりますので解約前に解約返戻金の使途を想定した出口戦略を考えておく必要があります。

2-7 不要な資産の処分

不要な資産または不良資産を抱えている場合、その資産を処分することにより損金処理できるものがあります。

1 不良在庫の処分

既に商品価値のない商品や販売見込みのない商品を廃棄した場合、廃棄損として損失を計上できます。

2 不要な固定資産の処分

破損して使用不可能な固定資産やすでに不要となった固定資産を廃棄や譲渡を行うと、その固定資産の帳簿価額を損金処理できます。また償却資産税の対象になっている固定資産の廃棄または譲渡を行えば、償却資産税の削減も行う事になります。

2-8 社員旅行や研修旅行、懇親会などの実施

会社の福利厚生の一環として行われる社員旅行や研修旅行や懇親会なども、条件を満たせば費用として計上できます。これも従業員のモチベーション向上に寄与するもので、決算月でも状況が許せば実施可能なものになります。

社員旅行の場合は、旅行の日程が4泊5日以内であること、職場ごとの参加人数がその職場全体の50%以上であること、旅行代金が一人10蔓延程度以下である事などが条件となります。この条件を満たした場合には、その旅行にかかった費用は損金とできるのです。

ただしこれらの要件を満たしていても、個人の都合で社員旅行に参加しないことにした従業員に対して金銭を支給してしまうと、社員旅行への参加・不参加にかかわらずすべての社員に同額の給与を支給したものとみなされて課税の対象になります。

また研修旅行については会社の業務を実行する際に直接的に必要であれば、その研修旅行に関する費用は損金に計上できます。ただし主に観光を目的とする団体旅行や、観光渡航の許可を受けて行くような海外での研修旅行は研修旅行として認められませんので注意して下さい。

更に社員を慰労するために会社の懇親会という名目で飲食をすることがあります。これについては、社員全員(特定の部門であれば、その部門全員)の参加を基本にしているものであれば、福利厚生費として経費として認められます。なお特定の社員ではなくあるグループに対して、区別することなく飲食などを用意した場合は福利厚生費としてこれも経費として計上できます。

3 短期前払費用で来期の支出を前倒しして当期に計上する方法

短期前払費用とは、前払費用のなかで支払った日から数えて1年以内にサービスを受けるようなものについては、便宜上支払ったときの費用として計上できるものです。この短期前払費用は、節税対策としては、かなり有効に使用することが可能です。

ただし短期前払費用として計上するためには次の要件があります。

- 契約に従って継続してサービスの提供を受けるものであること

- 役務(サービス)の提供の対価であること

- 翌期以降において、時の経過に応じて費用化されるものであること

- 当期中に支払いが済んでいること

更に短期前払費用として計上するには毎期継続して同じように経理の処理をおこなうことが必要です。ただし借入金を預金・有価証券等で運用する場合、借入金に対しての支払利子などは収益の計上と対応させなければなりませんので、1年以内の短期前払費用であったとしても支払い時点で損金として算入することはできませんので注意してください。

短期前払費用として有効なものとしては、地代家賃や生命保険料などがありますので簡単に説明します。

3-1 家賃の前払い

例えば3月が決算月となっている会社であれば、2月に家賃を年払いの契約に変更してから、3月1日に3月から翌年2月までの1年分の家賃を支払えば、前払いで支払った家賃の金額を今期の損金として計上できます。

3-2 生命保険料の前払い

法人が節税対策として活用する保険のなかに前納(保険料を一括して先払いする)できる商品があります。生命保険を1年分前納してその前納した保険料を損金計上できます(全額損金扱いとなる生命保険の場合)。

4 今期の売り上げを来期に繰り延べる方法

最後に今期での利益を抑えるために、今期予定していた取引を来期に繰り延べる方法です。今期の取引を来期にずらすことで売り上げも来期に計上して、今期の利益を少なくするということです。

この方法は今期の売り上げを来期に移すのですから、取引先と相談し調整しなければできません。取引先と決算時期が同じかどうかは分かりませんが、相手の会計に影響が出てしまうからです。従って相手の取引先が了承しなければできない方法となりますが、取引先の協力と了承が得られれば決算内容の調整が容易となる強力な方法です。

例えば12月決算で12月の商品納入と売り上げ計上を予定していたが、今期の利益が十分に上がっており来期の売り上げ計上としたい場合を考えてみます。取引先に相談し了解を得たうえで翌1月に商品納入し同月に売り上げ計上すれば、今期の売り上げに計上せず来期の売り上げとできるので今期の利益を抑えられます。

ただしこの方法では気を付けなければならないことがあります。売上げをいつ計上するか、そのルールは所得税法で決められており、売上げを計上する時期は、基本的に商品を売る場合にはその商品が引渡された日となり、サービスについてはそのサービスの提供が完了した日となります。したがって、12月中に商品の引渡しやサービスの提供が完了したならば、12月中に売上げとして計上しなければならなりません。

もし、商品の引渡し・サービス提供が12月で終わっているのに、書類の日付を翌月の売り上げとするなど改ざんすれば脱税になります。節税対策だからといって、不正な売上隠しとなる行為は絶対にやってはいけませんし、売上隠しが見つかった場合には非常に重い社会的制裁を受けることになりますので、くれぐれも注意して下さい。

売り上げの計上で合法的に節税するためには、売り上げの計上を来期に繰り延べることです。しかし12月中に商品の引渡しあるいはサービスの提供を完了させないで意図的に引き渡しや提供を遅らせて、翌年1月に商品の引渡しあるいはサービスの提供を完了させた場合、売り上げ計上を翌年にずらしても、税法上は何ら問題ないことになります。

この場合には、売り上げ計上の確証をしっかり保存しておくことが大切です。商品の引渡しが1月中であったことが証明できるように、当たり前の事ですが納品書や受領書などの書類の作成と保存を行ってください。

なお売り上げを来期に計上すればその年の所得が減るので税金も少なくなりますが、売上を翌年に繰り延べますので、翌年の所得は増加します。来期の決算については節税方針を早めに立てて計画的に対処するようにしてください。

5 決算月になっても最善の節税努力を

多額の納税額は負担が大きいものですが、反面会社が多額の利益を上げているという事は、その分だけ会社の業績を評価され信用力は高まります。事業拡大などで銀行からお金を借りたい時には、銀行から融資を受けやすくなります。

しかし事業経営は波があります。安定した事業経営を行い将来の事業発展のためには、節税は重要となります。従って決算月になってもぎりぎりまで最善の節税努力を行う必要があるのです。

ここまで決算月でもできる節税対策として、今期の支出を増やす方法と短期前払費用で来期の支出を前倒しして当期に計上する方法、および今期の売り上げを来期に繰り延べる方法の3つについて具体的に説明しました。これを決算月の節税対策の参考にして頂ければと思います。

また節税は年度の開始時点から計画的に取り組めば、より効率的に行う事ができます。今期の節税の取り組みと決算結果を前提に、来期からは月次決算を行ってその結果をチェックしながら節税に取り組んで頂ければより効果的な節税ができるはずです。

6 決算賞与とは

決算賞与とはどのようなものかご存知でしょうか?

決算賞与は通常の年2回支給する賞与に加えて、決算の前後に支給されます。通常の賞与と同様に損金計上できる経費として認められます。そのため予想以上に利益が上がりそうな場合に、決算直前に節税対策を行う場合などに利用されます。

こうして決算の直前になって決算賞与の支払いを決めることもあるため、節税効果はある反面、資金繰りが間に合わない場合もあります。ただし仮に当期中に賞与が未払いで、翌期に支払いを行った場合でも、要件を満たせば今期の損金に計上できます

決算賞与が出るのは大抵年度末です。例えば3月決算の場合は3月25日から31日などです。決算賞与の金額は通常の賞与よりは少なめに支給するケースが多いです。例えば通常の賞与が2ヵ月(年間4ヵ月)なら1ヵ月などです。または5~10万円などの金額を支給します。また年度末に1年分の実績に対する賞与を支払っている企業の場合は1年分の金額を支払う場合もあります。

6-1 決算賞与の損金算入時期

国税庁のHPに使用人賞与の損金算入時期が記載されております。

「法人が使用人に対して支給する賞与の額は、次に掲げる賞与の区分に応じ、それぞれ次の事業年度の損金の額に算入します(略)

①労働協約または就業規則により定められている支給予定日が到来している賞与(使用人にその支給額が通知されているもので、かつ、その支給予定日又はその通知をした日の属する事業年度においてその資金額につき損金経理したものに限ります)

その支給予定日又はその通知をした日のいずれか遅い日の属する事業年度

②次に掲げる要件の全てを満たす賞与

使用人にその支給額の通知をした日の属する事業年度

イ その支給日を、確認別に、かつ、同時期に支給を受ける全ての使用人に対して通知をしていること。

ロ イの通知をした金額を通知したすべての使用人に対しその通知をした日の属する事業年度終了の日の翌日から1ヵ月以内に支払っていること

ハ その支給額につきイの通知をした日の属する事業年度において損金経理をしていること

③上記①及び②に掲げる賞与以外の賞与

その支払いをした日の属する事業年度 」

基本的には支払った日の属する事業年度に計上しますが、決算賞与の支払が決算に間に合わない場合でも、以下の要件を満たせば今期の損金として計上することができます。

6-2 未払いでも損金計上できる要件

今期中に決算賞与の支払が間に合わなかった場合でも、以下の要件を満たせば今期の損金として計上することができます。

- 事業年度終了日までに、決算賞与の支給額を同時期に支給する全ての社員に対して個別に通知している

- 通知した金額を、事業年度終了日から1ヵ月以内に全額支払っている

- 通知した金額を、今期の未払金として経理処理している

なお下記のような場合は、今期の損金計上は認められません。

節税対策として決算賞与を支払う場合が多いこともあり、税務調査などではこうした要件を細かくチェックします。

・決算賞与の通知を行ったが支払わなかった社員がいる

決算賞与の通知を受け取った後、退職するなどにより、支払いを受けられなかった人が1人でもいた場合は、全員分の決算賞与を今期の損金として計上することはできません。

・決算賞与は在籍者のみに支払うと決めている

決算賞与の通知から支払までに退職者がいなかったとしても、給与規則等で賞与支給日までに在籍していない者には決算賞与を支給しない旨を規定している場合は、事業年度終了日時点では、未払いの決算賞与額が確定していないものとみなされ、全員分の決算賞与を今期の損金として計上することはできません。

・決算賞与の通知金額と支払金額が異なっている

翌期に決算賞与を支給し、その支給金額が通知金額と異なる人が1人でもいた場合、決算賞与を今期分として損金計上することは認められません。そのため支給額が異なる場合は申告書による調整が必要になります。

上記のように一人でも要件を満たすことができない場合は、当人だけでなく全員の賞与が今期の損金としては認められず、支払いを行う翌期に計上します。

6-3 決算賞与のメリットとデメリット

決算賞与によるメリットは以下の通りです。

①税金の支払が抑えられる

決算賞与の主な目的は節税です。法人税の実効税率はおよそ35%程度です。利益額100万円につき35万円を税金として支払わなければなりませんが、賞与を100万円支払うことで35万円の節税効果が生まれます。

②社員のモチベーションアップ

税金として支払うなら、社員に賞与として支払う方が、社員が喜んで働いてくれるし、他の会社に比べても年収条件がよくなるので、満足度が高まり離職率も減ると考える経営者も多いです。社員の頑張りが目に見える形で自分達の収入に還元されるからです。

反対に決算賞与のデメリットは以下の通りです。

①現金が減少する

税金の支払いは減りますが、賞与の支払いにより手元の現預金は減少します。賞与の支払金額は税金を支払う金額に比べても大きいことから、資金繰りへの影響は大きいです。「黒字倒産」という言葉もありますが、利益は出ていても、資金繰り場合は別途資金調達が必要な場合もあります。

②翌年も決算賞与が出ると期待する

決算賞与が一度出ると「来年も出るはず」と期待値が上がります。経営者はあくまでも一時的なものとして支給するのですが、社員は既得権としてとらえる場合があり、利益水準が低くても決算賞与を出さなければならない雰囲気が醸成されることがあります。また出なかった場合には反対にモチベーションダウンにつながります。「利益額が〇百万円以上の場合の〇%」や、「〇百万円以上利益がでた場合」など、支給の基準を明確にするなど工夫をしましょう。

③税務調査で否認されるリスクがある

決算賞与は節税対策を目的として行われることが多いため、税務調査においても要件が充足されているのかを細かくみられることがあります。特に未払い金で計上するときは、一人でも要件を満たせない場合は、決算賞与全体が損金計上できなくなりますので注意が必要です。

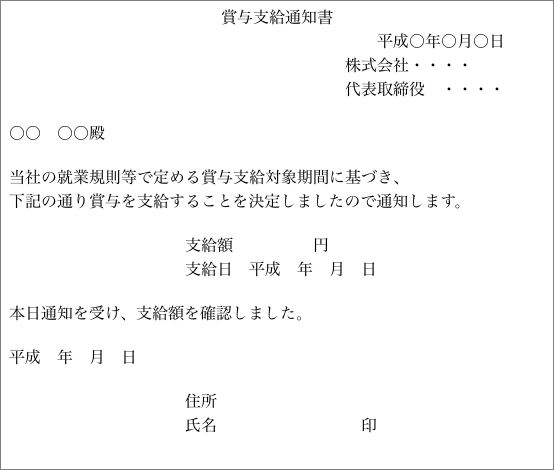

6-4 決算賞与の通知

決算賞与は支給が決定するとそれぞれの対象者に対して通知書が渡されます。決算賞与を節税対策として支給される場合にはその証拠として通知書は必ず発行されなければなりません。通知書が渡される時期は決算日の前でなければなりません。

個人により支給されるか否かは、その支給額が異なるために、決算賞与が支給される人には必ず通知されなければなりません。税務調査の際にも決算賞与の通知日が、決算日より前かどうかが、よく見られるポイントです。

賞与支給通知書については、会社と社員の双方で事業年度末までに通知した事実をエビデンスとして残せるように形式を整えておく必要があります。

通知書のポイントとしては

①通知日

②宛名

③支給金額

④支給日

⑤確認した旨の記載

⑥確認日

⑦確認の署名 などです。

通知にあたり、気を付けなければならない点があります。就業規則において、賞与を「支給日に在籍しているものに限って支給する」としている場合に、通知をしたすべての社員に対して、その通知をした支給額を支払わなければならない点です。

支給額の通知書は、その支給者と支給金額が最終的に確定した段階で、支給されるすべての社員に通知されるものです。そのため支給日に在籍しているという条件を満たさない場合には、実際は支給されませんので、支給できない賞与について、支給金額を通知しても通知の要件を満たさないことになります。支給金額が通知金額と異なる場合も同様です。

一人でも要件を満たすことができない場合は、当人だけでなく全員の賞与が今期の損金としては認められず、今期の節税効果がなくなってしまいます。

6-5 決算賞与の社会保険料

決算賞与を節税対策として支給するのであれば、賞与の社会保険料についても忘れずに損金計上しておきましょう。賞与の社会保険を今期の損金として計上できるタイミングは、賞与を今期中に支給した場合のみです。また損金となるのは会社負担分の社会保険料です。

賞与本体については支払いを翌期にして未払金としておいても損金として計上できますが、未払い賞与に関する社会保険料については今期の損金計上はできません。賞与にかかる社会保険料はあくまでの賞与を支給した日だからです、

法人税法上、各事業年度の損金の額に算入すべき金額は、原価・費用・損失の金額とされています。社会保険料の費用の額については、その事業年度の販売費・管理費・その他の費用で、当該事業年度終了の日までに債務の確定をしないものは除くことになっています。

言い換えると、社会保険料の支払い債務が確定している場合は損金として計上できますが、支払い債務が確定していなければ損金として計上できません。それでは支払い債務が確定するのはどのタイミングでしょうか?

決算賞与にかかる社会保険料の支払い債務は、その決算賞与を支払った月の末日におけるその使用人の在籍をもって確定することになります。決算賞与を支払った日の月の末日におけるその使用人の在籍をもって確定するため、未払い賞与の社会保険料を未払金として損金計上することはできないのです。節税効果を最大限生かそうとすると、この点については注意が必要です。

6-6 決算賞与の仕分け処理

経費処理については、以下の通りです。

従業員に賞与3,000,000円を支給し、社会保険料・源泉所得税等480,000円を

差し引き普通預金から振り込んだ。

賞与 3,000,000 普通預金 2,520,000

預り金 480,000

従業員に賞与3,000,000円を支給することを通知した。

賞与 3,000,000 未払い金 3,000,000

決算日の2週間後、上記賞与を社会保険料・源泉所得税等480,000円を差し引いて普通預金から振り込んだ。

未払い金 2,520,000 普通預金 2,520,000

預り金 480,000

7 「寸志」や「大入り袋」は決算賞与に該当するか

決算賞与について「賞与」ではなく、「寸志」や「大入り袋」として数万円のお金を渡す会社もあります。結論から申し上げると「賞与」「決算賞与」「寸志」など名目は関係ありません。「寸志」として社員に支給した場合も、決算賞与とみなされ、要件に該当していれば損金算入可能です。ただ税務調査が来た場合のことを考えると、現金で渡した場合は領収書の作成や、基本的には振り込みにするなどしておく必要があります。

そもそも社会保険上では賞与については

- 臨時に受けるもの、3月を超える期間ごとに受けるものは報酬とはなりません

- 3ヵ月を超えるものは社会保険上での賞与の取り扱いとなり、社会保険料が徴収されます。

「寸志」にしても「賞与」としても、賃金・給与・俸給・手当・賞与その他いかなる名称であるかを問わず、労働者がその労働の対価として支払われた場合は、所得税や社会保険料の対象となります。

なお同じ「寸志」でも取引先や外部に渡す時の寸志は交際接待費です。

「大入り袋」の場合は、祝儀としての性格が濃いため賞与の対象とはなりません。「お年玉」や「結婚祝い」などと同様です。大入り袋の中身が、社会通念上の金額設定から外れている場合や支給のタイミングが、祝儀を支給するタイミングから大きく外れている場合は、労働の対価として報酬性の資金であるとみなされる場合があります。詳細は税理士等に確認しながらすすめるといいでしょう。

8 役員の決算賞与

決算賞与を支給するときに注意しなければならないのは役員に対する決算賞与の支給です。ご存知のように役員には賞与はありません。事前に届出している賞与を支払った場合や、届け出額を超える金額を支給した場合には損金不算入となります。

役員賞与とは、取締役や監査役などの会社の役員に対して臨時的に支払うもので、取締役会などで事前に規定されて支給される給与以外のものです。

役員報酬には通常の社員とは異なる意味合いがあり、債務免除による利益や経済的な利益が含まれています。役員報酬とは一定の時期に決められた金額で支給される給与を指し、役員賞与は臨時的に支給される賞与を指します。

役員賞与を支払うことができるかできないかでいうと、取締役会で定められた報酬の範囲内であれば支給すること自体は問題ありません。ただし損金に算入することができないということです。決算賞与の目的が節税というものである場合はこの目的に対する手段としては有効ではありません。

8-1 役員報酬を損金算入するには

役員報酬を法人税において損金算入するためには以下の条件が規定されています。

- 定額同額給与 : 毎月一定時期に定額で支給されること

- 事前確定届出賞与: 税務署に事前に届出を行い、届け出の内容通りに支給されること

- 利益連動給与 :(主に大会社)会社の利益に連動した報酬で有価証券報告書に記載されていること

簡単にいうと、事前に決められた以外の給与を役員に支払うと損金算入は認められません。

事前に届出をおこなっていれば役員報酬や役員賞与も損金算入することが可能です。

損金算入が認められないのは「今期は利益が出そうだから役員にも決算賞与を支払って利益調整しよう」というものです。臨時に支払う役員賞与は損金算入が認められていません。取締役会の議決があれば、賞与を支払うことは可能ですが損金算入はできません。

8-2 使用人兼務役員の決算賞与は損金不算入

例外的に役員の立場であっても、代表取締役や監査役以外のいわゆる平取締役の方で、実際には従業員と同じ立場で仕事をしている役員(使用人兼務役員)の場合は支給された賞与を損金とみなすことができます。

使用人兼務役員が受け取る賞与は、役員としての職務に対して支払われた賞与ではなく、使用人としての職務に対して支払った賞与とすれば損金算入することができるのです。

国税庁の通知では「法人が使用人に対して支給する賞与の額は、次に掲げる賞与の区分に応じ、それぞれ次の事業年度の損金の額に算入します。なお、使用人に対して支給する賞与の額には、使用人兼務役員に対して支給する賞与のうち使用人としての職務に対応する部分の金額が含まれます。」と明記されています。

8-3 使用人兼務役員とは

使用人兼務役員とは、役員のうち部長、課長、その他法人の使用人としての職務上の地位を有し、かつ常時使用人としての職務に従事する者をいいます。

「使用人としての職制上の地位を有する」とは、支店長、営業所長、工場長、主任等、法人の組織・機構上定められている使用人たる職務上の肩書がついているということです。

法人税法では使用人兼務役員と認められない役員について、次のように規定されています。

(使用人兼務役員とされない役員)第71条

法第34条第5項(使用人としての職務を有する役員の意義)に規定する政令で定められる役員は、次に掲げる役員とする。

1 代表取締役、代表執行役、代表理事及び清算人

2 副社長、専務、常務その他これらに準ずる職制上の地位を有する役員

3 合名会社、合資会社及び合同会社の業務執行社員

4 取締役(委員会設置会社の取締役に限ります)、会計参与及び監査役並びに感じ

5 1から4までのほか、同族会社の役員のうち所有割合によって判定した結果、全ての要件を満たす役員

(①50%を超す株主グループに属している②その役員の属する株主グループの所有割合が10%を越している③その役員の所有割合が5%を超えている)

国税庁の通知では「法人が使用人に対して支給する賞与の額は、次に掲げる賞与の区分に応じ、それぞれ次の事業年度の損金の額に算入します。なお、使用人に対して支給する賞与の額には、使用人兼務役員に対して支給する賞与のうち使用人としての職務に対応する部分の金額が含まれます。」と明記されています。

これらに記載されている内容に合致する場合は、使用人兼務役員とは認められませんので賞与を受け取った場合は損金算入できません。

また常時使用人として職務に従事しているということなので非常勤の役員は使用人兼務役員にはなれません。

8-4 使用人兼務役員の使用人割合

決算賞与において使用人兼務役員の賞与が損金計上できるのは使用人としての職務の対価の部分です。役員としての職務に対して支払われた対価については損金不算入です。

基本的な考え方としては、他の同じ仕事をする使用人と同水準の金額であれば問題ありません。また役員になる直前の給与の額や賞与の額、前任者の賞与の額等を参考にして合理的に算出されたものであれば妥当な金額と判断されます。

会社にとって、一年の成績を示す最も重要な指標は利益です。最終的な利益が黒字であれば、事業が順調に推移している証拠になりますし、逆に赤字決算となれば何らかの問題が発生していたことが一目でわかります。

赤字決算は、創業期に発生するあらかじめ見込まれている赤字から、事業が上手くいっていない慢性的な赤字、法人税の節税のための意図的な赤字など様々な種類があります。すべての赤字が悪いわけではないですが、やはり順調な会社であることをアピールするためには、黒字決算を続けることが非常に重要です。

今回は、黒字決算のメリットと赤字決算のデメリットを比較するとともに、赤字決算になりそうな時にルールに反しない形で黒字化するための会計的な対策を紹介します。

9 決算を黒字にするメリット

会社にとって、一年の成績を示す最も重要な指標は利益です。最終的な利益が黒字であれば、事業が順調に推移している証拠になりますし、逆に赤字決算となれば何らかの問題が発生していたことが一目でわかります。

赤字決算は、創業期に発生するあらかじめ見込まれている赤字から、事業が上手くいっていない慢性的な赤字、法人税の節税のための意図的な赤字など様々な種類があります。すべての赤字が悪いわけではないですが、やはり順調な会社であることをアピールするためには、黒字決算を続けることが非常に重要です。

今回は、黒字決算のメリットと赤字決算のデメリットを比較するとともに、赤字決算になりそうな時にルールに反しない形で黒字化するための会計的な対策を紹介します

9-1 ステークホルダーへの好印象

会社は事業活動を通じて利益を得るために活動していますから、黒字と赤字では黒字の方がいいことは当たり前のように感じます。

では、具体的に黒字決算であることはどのようなメリットがあるのでしょうか。ここでは、最大のメリットであるステークホルダーへ与える影響とともに、黒字であることで会社の資金繰りがしやすくなるという点について説明します。

まず、ステークホルダーとは、企業の利害と行動に直接・間接的な利害関係を有するものという意味の言葉です。日本語では利害関係者と呼ばれます。

ステークホルダーは、直接的な利害関係が発生する顧客や株主を指すものと思われがちですが、間接的な利害関係者である地域住民、官公庁、研究機関、金融機関、そして従業員も含みます。

黒字であることは、ステークホルダーへ好印象を与えます。それぞれの利害関係者ごとに、黒字が与える影響を説明します。

・顧客、取引先

直接的な金銭の利害が発生する顧客や取引先にとって、会社が黒字であることで与える影響は非常に大きいです。

顧客や取引先にとって重要なのは、自らの生活や事業に支障が発生しないことです。もし、会社が赤字であると、消費者にとっては購入した製品等の保証が満足に受けられなくなるかもしれないと不安になります。また、取引先は継続的な取引ができなくなるのではないかと疑念を抱き、取引条件が見直されるなど会社にとって不利な事象が発生するおそれがあります。

逆に、会社が黒字であれば、顧客や取引先は安心して取引を続けられることができます。このことから、黒字が顧客・取引先に与えるメリットは大きいといえます。

・株主や社債権者などの投資家

会社の資金を支える投資家にとって、投資した会社の決算は自らの行動に大きな影響を与えます。投資した会社が赤字になってしまうと、株主にとっては株価が減少することで自らの資産価値が減少してしまいますし、社債権者にとっては社債の回収ができなくなるリスクが発生します。

そのため、赤字が発生すると投資家が会社を投資対象から外す可能性が出てきます。そうなると、会社の資金調達が不利になる可能性が生じます。

黒字であれば、株主や社債権者などの投資家にとって、会社が投資対象となる可能性が高まりますので、結果的に会社に資金繰りの面で大きなメリットを与えます。

・従業員

会社の従業員も、大事なステークホルダーです。従業員にとって、もし会社が赤字であれば、自らの雇用が危機にさらされるので、会社の赤字は好ましくありません。赤字が発生した場合は、経営者は従業員にとって赤字に対する説明責任が発生します。

一方、会社が黒字であれば、従業員は安心して会社で働くことができるので、モチベーションが上がり、会社の生産性向上にもつながります。会社が黒字であることは、会社の従業員に対しても好影響を与えます。

9-2 資金繰りがしやすくなる

これまで、黒字がステークホルダーに与える影響として、顧客や取引先、投資家、従業員に対するメリットを紹介しました。

資金繰りについては投資家の項目でも少し触れましたが、黒字であることで一番資金繰りに良い影響を与えるのは、銀行等の金融機関との関係です。

銀行等の金融機関は、融資を行う際に必ず審査を行います。金融機関もボランティアで融資を行っているわけではなく、営利目的で融資を行っています。金融機関にとって一番困るのは、融資先の経営が悪くなることで債権が焦げついて回収不能となることです。そのため、融資の際には債権の回収が行えるかどうかを確かめるために、必ず審査を行っているのです。

そして、金融機関の審査において一番重要視されているのが、会社の決算書です。融資の際には必ず直前数期間の決算書の提出を求められ、金融機関は決算書の内容で、将来的にも安定して経営を続けられる会社かどうか判断します。

この時、決算書の内容の中で最も大切なのが利益です。継続的に利益を上げられている会社ならば、将来的に会社が倒産するリスクが低いですが、赤字が発生していると、事業が上手くいかなくなるのではないかという疑念が浮かびます。

また、決算書によって金融機関は経営者の能力を判断しますが、黒字が続いていれば問題なしと判断されますが、赤字が発生していると経営者の能力に問題があるのではないかと思われてしまいます。

このように、黒字と赤字とでは、金融機関に与える印象は大きく異なります。赤字で印象が悪くなると、融資条件が厳しくなる、ひいては融資を行ってくれない可能性まで出てきます。

黒字であれば必ず融資を受けられるというわけではなく、キャッシュ・フローの状況など総合的に勘案されて判断が下されますが、赤字と比べれば扱いは天と地ほどの差があります。

資金繰りにとって、金融機関との関係性は非常に重要です。一時的な資金不足が発生しても、金融機関との信頼関係が築けていればすぐに援助を受けることができます。信頼関係を構築する意味でも、黒字決算であることの意義は非常に大きいといえます。

10 決算が赤字になるデメリット

決算が黒字であることのメリットを紹介しましたが、今度は反対に決算が赤字となってしまった場合のデメリットを説明します。

端的に言えば、黒字のメリットの反対が赤字のデメリットとなります。ステークホルダーへの影響が悪くなり、資金繰りがスムーズにできなくなるなどが考えられます。

10-1 会社の印象が悪くなる

黒字のメリットの項で、黒字はステークホルダーに対し好印象を与えると述べましたが、赤字の場合は全く逆のことが起こります。

顧客や取引先は、赤字の会社に対しては取引を継続していいのか疑念を抱きますし、従業員は将来の雇用に対しての不安が生まれてモチベーションが減退します。また、投資家や金融機関等の資金提供者は、継続して資金を提供することにためらいを覚え、最悪の場合は資金提供を打ち切られてしまいます。

このように、赤字は会社のイメージを損なうおそれがあります。

10-2 赤字に対する説明責任》

利害関係者に対して悪影響を与える赤字ですが、経営者は利害関係者に対して説明責任を負う必要があります。

顧客・取引先に対しては、取引を継続してもらうためにも赤字が発生しても会社の存続に影響がないと示さなければなりません。従業員に対しても、経営責任を明確にし、将来的な雇用に問題がないことを説明する必要があります。

また、投資家や金融機関等に対しては、より具体的に赤字の原因とその解消策を説明しなければなりません。合理的な説明ができなければ、資金繰りが立ち行かなくなってしまうからです。

このように、赤字が発生した場合はステークホルダーへの説明責任が生じます。時間と労力が必要となるため、このような負担をなるべく減らすためにも、会社には黒字決算が求められます。

11 黒字にするための決算対策方法

これまで黒字のメリットと赤字のデメリットを紹介しました。会社にとっては、赤字はなるべく避けるべき存在で、経営者はなんとか黒字決算をあげるために様々な対策を講じなければいけません。

もちろん、黒字に見せるために不正を働き粉飾決算を行ってはいけません。その場しのぎの対策では本質的な解決にはなりませんし、それ以上に粉飾決算は法律的にも社会的にも大きな制裁を受けます。

しかし、会計のルールは柔軟性があるため、合法的な利益操作をできる余地があります。赤字か黒字かギリギリの状態になった時には、様々な会計的な対策によって黒字転換することができます。

これから、具体的な利益計上の方法をいくつか紹介していきます。

11-1 対策には期間の余裕が必要

具体的な方法を紹介する前に、対策を講じるための前提を説明します。重要なのは、決算を迎えてから、または決算期ギリギリに手を打つのではなく、前もって必要となる利益の額を予測し対策を行うことです。

仮に決算期が3月であるとします。この時に、実際の決算業務は4月に入ってから行うわけですが、3月までの営業成績が出てから慌てて対策するようではいけません。ギリギリまで対策をせずにいると、対策を講じても必要な利益の額に届かない可能性があるからです。

予算計画や資金繰りに関して、一定のタイミングで定期的に見直しを行っていれば、最終的な利益についても早い段階で想定することができます。そのタイミングで、早めに対策を講じることで余裕をもった対応ができますし、不測の事態が年度末に発生しても、追加の対策をスムーズに行うことができます。

11-2 具体的な決算対策方法

では、ここから具体的な黒字対策を紹介します。ここでは、前払費用の計上・消耗品の計上・債務の整理・債務免除益の計上・減価償却費を計上しない、という5つの方法について、それぞれその内容を説明します。

・前払費用の計上

自動車保険や火災保険などの損害保険料、家賃借入金利子、手形売却損、生命保険料、信用保証料などの費用は、通常支払った時に全額を費用として処理しますが、効果は費用の支払い後、長期にわたって及びます。

この時、決算月をまたいで年払いした費用については期間按分を行い、当期の期間に関する支払いは当期の費用となりますが、来期以降の期間に関する支払いは前払費用という勘定科目で貸借対照表に計上することができます。

よって、全額を費用とした場合よりも、当期の費用は前払費用計上分だけ少なくなります。そのため、前払費用を計上することで利益を増加することができます。

・消耗品の計上

消耗品は購入した時に全額を消耗品費として費用処理しますが、期末に未使用で残っているものについては、消耗品として資産に計上することができます。

期末に在庫確認を行い、残っているものは資産として計上し、使用したものだけを費用として処理することで、当期の費用を減らし利益を増やすことができます。

・債務の整理

買掛金や未払金、預り金、仮受金などの負債のうち、支払う必要がない負債がないかどうかチェックします。

長期にわたって負債として残っているものの、回収される気配がなかったり、場合によっては相手先が倒産などで消滅していたりする場合もあります。このような負債は、支払義務がないことが分かった段階で雑収入などの収益項目に振り替えることができます。収益が増加するため、当然利益を押し上げることが可能となります。

・債務免除益の計上

会社の借入金の中で、経営者や役員からの借入がある場合、これらの債務の返済を免除することで債務免除益という特別利益を計上することができます。

先ほどまでの方法とは違い、何度も使える手段ではないですが、突発的な要因で単年だけ赤字が発生しそうな場合には効果的な対策です。

・減価償却費を計上しない

固定資産の減価償却は、法人税法上は任意償却制度ですので、減価償却をするかしないかは、実は会社が自由に選択することができます。

そのため、減価償却費が利益を圧迫している場合には、減価償却をしないことで減価償却費の計上を抑え、利益を増加させることができます。

ただし、金融機関等は決算書をみて、減価償却費を正しく計上しているか否か確認します。減価償却費を定期的に計上していないことは、金融機関に対しては悪影響を与えかねないので、金融機関対策としての黒字対策としては不十分であることには留意しましょう。

以上で説明したように、会計上の黒字転換対策は複数存在します。その場しのぎの対策だけでなく、継続的に利益を増加させる対策も存在しますので、経理責任者に確認して利益にとって有利となる会計処理を行っているかどうか確認しましょう。

9 まとめ

節税対策として決算賞与を支払う場合のポイントをもう一度振り返ります。

・決算賞与は今期中の支払については損金計上できます。

名目は「賞与」「決算賞与」「寸志」など名目は関係ありません。今期中に支払を行えば賞与分の社会保険料についても今期の損金として計上することができます。

・要件を満たせば、翌期に支払われた場合も損金計上できます。

決算期末の直前に決定されることが多いですが以下の要件を満たせば損金計上できます。

- 事業年度終了日までに、決算賞与の支給額を同時期に支給する全ての社員に対して個別に通知している

- 通知した金額を、事業年度終了日から1ヵ月以内に全額支払っている

- 通知した金額を、今期の未払金として経理処理している

・役員の決算賞与は原則損金不算入

年初に届出されている金額以上に賞与を支払った場合は原則損金算入できません。

例外的に使用人兼務役員は使用人としての報酬部分について損金計上が可能です。

いずれも税務調査の際は、細かくみられる項目です。税理士と打合せながら漏れのないように対応してゆきましょう。