新聞やビジネス雑誌などでは「会社の業績が○○だから、この株を買った方がいい」「会社の業績が好調なのは、固定費を削減できているからであって、売上が伸びているわけではない」など、決算書の読み方が分からないと理解できない記事がよくあります。

著者自身もサラリーマンだった20代の頃は決算書など全く理解できせんでしたが、出世するには決算書を読む力が求められていると感じていました。それから10年以上たった今では更にその傾向は強まっているのではないかと感じています。

今回は、決算書とは全く関係ない部署におられるサラリーマンの皆様にも、ビジネスマンとして最低限知っておきたい決算書の読み方のポイントをまとめました。

1 決算書の概略

決算書とは、会社が1年間どんな活動をして、どれだけの成果を出して、今どんな様子なのかを伝えるものになります。

1-1 決算書とは?

ある期間の利益や財産をまとめることを決算といいます。

ここで言う期間を決算期と言います。そして、その初日を期首、最終日を期末と言います。期末は決算日とも言います。

1-2 決算書はなぜ必要?

一言で言いますと、会社の状態を把握するためです。今年1年、儲かったのか、損が出たのかがわからなければ、今後どうすればいいのかわかりません。また、多額の設備投資をするのならば、今、自己資金がどれだけあるのかがわかっていなければ、どれだけ借入をしたらいいかがわかりません。こういった意思決定の補助に決算書は必要です。

1-3 決算書は誰が何のために読むのか?

経営者以外にも会社には多数の利害関係者がいて、その利害関係者も決算書を読みます。

会社を経営していくためには、事務所を借り、机やパソコンなど事業に必要な設備をそろえることが必要です。また、売上規模が大きくなれば、人を雇うことも必要です。そういったときは自己資金では足りず、銀行からお金を借りるということはよくある話です。銀行としては、お金を貸した会社が儲けて、利息をつけて返してくれれば儲かりますが、その会社が倒産すれば大損です。ですので、銀行は貸し付けた会社の決算書を読み、その会社が倒産しそうにないかをチェックします。倒産しそうであれば、追加の貸付をその会社にしないなどの意思決定をすることになります。

また会社は、会社を作る際、株式会社にしてお金を集める方法もあります。株式会社は出資者を募り、お金と引き換えに株を渡します。出資者は、持っている株数に応じて、会社の儲けを分けてもらえます。ですので、株主は出資している会社の決算書を読み、その会社が儲かっているかどうかをチェックします。株主が現在儲かっており、今後はさらに儲かりそうだという判断をすれば、追加で出資をするという意思決定をすることもあるでしょう。

2 決算書と会計の関係

決算書といってもその中身はいろいろありますが、この記事をお読みいただいている皆様には以下の3つだけをおさえていただければ十分です。

- 損益計算書

- 貸借対照表

- キャッシュフロー計算書

これらについては、以下の3章から5章で詳しく説明させて頂きます。

会計は一言で言いますと、「会社の状態を数字で表現するためのルール」です。

会計のルールとして、以下の4つのルールをおさえましょう。

1. 会計では永続する会社の1期間を区切る。

会社は自ら解散しない限り永続するという前提があります。そこで会計のルールでは、この永続する活動を通常1年に区切ります。

2. 会計では発生主義で考える。

あなたが個人商店を経営しているとします。お客様がクレジットカードで100円のノートを購入しました。どのタイミングで売上を計上しますか?

会計では、お客様がクレジットカードでノートを購入したタイミングで売上を計上します。

これを発生主義と言います。現金は他の売上と合算されて通常月1回、クレジットカード会社から入金します。この入金のタイミングで売上を計上するのは現金主義と言いますが、会計は現金主義を採用していません。

3. 会計では収益と費用を対応させる。

会社は日々の活動で、モノやサービスを売り、収益が計上される一方で、材料代などの費用が発生します。この時、会計では、ある収益のために使った費用はどれかを考え、できるだけ対応させます。これを費用収益対応の原則と言います。

4. 会計では取引の2面性をとらえる。

ある会社が工場を建設したとしましょう。普通は完成した工場しか見えません。しかし、工場を建設するにはお金が必要です。会計の目では工場の建設費用をどこから集めたのかまで確認することができます。

自己資金で賄ったのであれば、以下のような取引記録をします。

建物 1,000 / 現金及び預金 1,000

借入金で賄ったのであれば、以下のような取引記録をします。

建物 1,000 / 借入金 1,000

3 損益計算書について

以下のような例を考えてみましょう。

ここに靴を売る会社があります。この靴を売る会社は、1足5,000円の靴を150足、合計75万円分仕入れてきました。それが1足1万円で売れたため、150万円の売上となりました。

3-1 損益計算書でわかること

この売上から仕入代金の75万円を引くと75万円になります。そこからお店で働く従業員の人件費、お店の賃料を引くと手元に残ったのは10万円となりました。

損益計算書ではこういったことがわかります。

3-2 損益計算書の構造を理解しよう

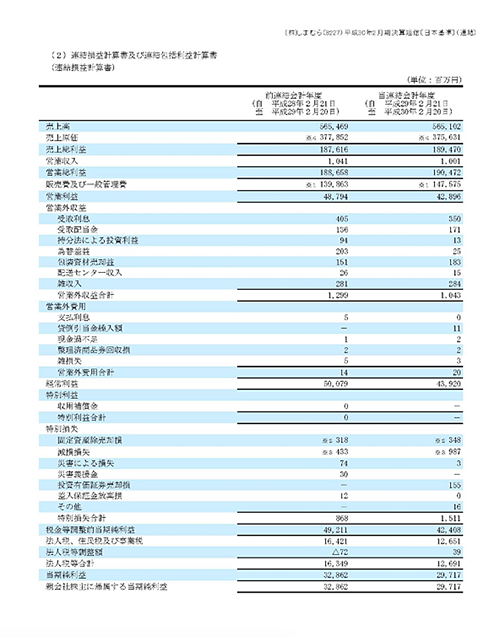

損益計算書の構造を理解して頂くために平成30年2月期の㈱しまむらの決算短信より損益計算書を抜粋しました。

損益計算書は下図のように一番上に売上高が記載されて、そこから様々な費用を差し引いたり、本業以外の収益を加えたりしていく構造になっています。

下記の損益計算書には、たくさんの項目が並んでいますが、まずは以下の5つの利益を理解しましょう。

1. 売上総利益 ・・・ 下記の損益計算書にございますように、「売上高」から「売上原価」を差し引いたものになります。売上原価とは、仕入代金や原材料費などの費用を集計したものになります。なお、製造業では製造に関わる人件費も、ここに含まれることになります。※㈱しまむらは小売業になりますので、下記の損益計算書には製造に関わる人件費が含まれていないことにご留意ください。

2. 営業利益 ・・・ 下記の損益計算書にございますように、売上総利益から「販売費及び一般管理費(販管費)」を引いた利益が「営業利益」になります。ここで、販管費とは主に以下のようなものになります。

| 主な販管費 | 内容 |

|---|---|

| 広告宣伝費 | 商品、サービスを宣伝するための広告やテレビCMの費用 |

| 通信費 | 電話代、郵送代、インターネット代など |

| 給与(人件費) | 社員に払う給料 |

| 減価償却費 | 固定資産の価値が減った分を費用としたもの |

| 賃借料 | オフィスやサーバーなどを借りるための費用 |

| 研究開発費 | 新商品の開発や、商品の改良にかかった費用 |

| 消耗品費 | 筆記具などの事務用品や、電球、ティッシュペーパーなどの備品の費用 |

つまり、販売に係る費用や会社の運営、管理に係る費用のことになります。

営業利益は企業の本業の利益ということができます。

3. 経常利益 ・・・ 下記の損益計算書にございますように、営業利益以外に本業以外で発生した利益である「営業外収益」を足したり、費用である「営業外費用」を引いたりしたものが「経常利益」になります。営業外収益には預金の利息や保有株式の配当金、保有不動産の賃貸収入などが、営業外費用には借入金の支払利息や保有不動産の賃貸に係る費用などが含まれます。すなわち、売上規模と比較して借金が多額で利息の支払いに追われている会社では、営業外費用が膨らみ、経常利益が少なくなることになります。

4. 税金等調整前当期純利益(税引前当期純利益) ・・・下記の損益計算書にございますように、経常利益に一時的な利益である「特別利益」と費用である「特別損失」を足し引きした利益が「税金等調整前当期純利益」になります。例えば、不動産の売却による収入やリストラ費用など、毎年発生するものではない一時的な利益や損失が計上されます。

5. 当期純利益 ・・・ 下記の損益計算書にございますように、税金等調整前当期純利益から、法人税など税金を差し引いた利益が「当期純利益」となります。最後に残される利益でありますので、「最終黒字(赤字)」とも表現されます。

4 貸借対照表について

貸借対照表とは大まかに言うと、「どうやってお金を集めたか、何に使っていたか」が分かるものになります。

4-1 貸借対照表の構造を理解しよう

大きくは3つの部分に分かれており、1つの部分は左側、2つの部分は右側に置かれています。まず、右側は「どうやってお金を集めたか」を表すものになります。更に右側の上が借金である「負債」で、下が株主が出したか、会社自身で貯めたお金である「純資産」の額を表しています。

| 資産 | 負債 |

| 純資産 |

ちなみに負債とは、小学館発行の大辞泉デジタルによると、「①他から金銭や物品を借りて、返済の義務を負うこと。また、その借りたもの。借金。債務。②企業会計で、支払手形・買掛金・借入金のような法律上の債務と、期間損益計算上の費用配分の要請から計上される賞与引当金・退職給与引当金のような負債性引当金などを合計したもので、企業の総資本から自己資本を除いた部分」という意味になります。同じく大辞泉デジタルによると、純資産は「純資産総額から負債総額を差し引いた残額。純財産。正味財産」という意味になります。

会社が事業を実施していくためには、お金を集めてくる必要があります。お金の集め方は大きく分けて3つあります。すなわち、銀行からの借金、社債の発行、株式の発行です。

銀行からの借り入れは文字通りそのままなので、負債に計上されることはご理解いただけるかと思います。

社債とは、大辞泉デジタルによると、「株式会社が広く一般から長期資金を調達するために発行する債務証券。確定利付証券で、償還が義務づけられている。特定の金融機関が発行する金融債と事業会社が発行する事業債などがあるが、通常は事業債をさす。」です。つまり、社債とは投資家や一般人などからする借金のことです。こちらも負債に計上されることはご理解いただけるかと思います。

株式とは、株主が出資したお金のことになります。これは会社は返済する必要はありません。なぜかと申しますと、株主は会社の業績が良ければ、配当という形で会社からお金をもらえますし、上場会社の株式でしたら、株式市場で株式を売却して売却益を得ることができるためです。株主にはこういったベネフィットがあるため、借金のように返す必要はありません。この株主からのお金とそれまで会社が自分で稼いできたお金が純資産に計上されます。

次に、左側の「資産」について説明します。今までご説明してきた右側で集めたお金を「何に使用したのか、何を持っているのか」がわかります。

また、左側の「資産」の合計と右側の「負債」「純資産」の合計は必ず一致するようになっています。

4-2 資産

資産の部は大きく分けて流動資産と固定資産に分かれます。1年以内に現金に換金可能なものが流動資産、1年超のものが固定資産になります。

まずは流動資産から見ていきます。

4-3-1 流動資産

1. 当座資産

当座とは、「物事に直面した、すぐその場。即座」といった意味になります。

すなわち、最もお金になりやすい資産ということになります。

会社の財産は、原材料、商品、事務所や工場だけではありません。当然、現金そのものも財産となります。商品を掛で売った時に得る「あとで代金をもらえる権利(売上債権)」なども財産です。

2. 棚卸資産

商品や材料などの在庫です。

3. その他の資産

主なものとして、短期貸付金があります。これは、得意先や仕入先に貸したお金のうち、1年以内に回収できるものを指します。

ここで、留意点が1つあります。(1)当座資産に含まれる「売上債権」や、(2)棚卸資産は多すぎると危険です。売上債権とは、掛けで売った状態です。得意先が後で代金を払ってくれると信用して取引きしているのです。つまり、代金を支払ってくれるまでは、現金がもらえないということです。手元にお金がなければ、次の仕入ができません。

また、棚卸資産とは、お金をかけて仕入れたものや作ったものが売れるまでの状態になります。簡単に言えば在庫です。売れるまでは何も生み出しません。長期間売れなければ、商品価値が減ります。しかも管理には倉庫代などがかかってしまいます。

次に固定資産を見てみましょう。

4-3-2 固定資産

1. 有形固定資産

本社ビルや工場設備、販売店舗など事業に直接必要な資産のことを言います。「有形」とついているのは、目に見えて、触れられるものであることを示しています。

2. 無形固定資産

「無形」とついているのは、かたちがないということを示しています。ただ、貸借対照表に計上されるものなので、かたちはありませんが、価値のあるものということになります。この分類の資産でイメージしやすいのは特許権や電話加入権ではないかと思います。しかし、昨今、よく見られるのはのれんです。これは他社から商品やブランドの権利を買ったり、その会社を買収した時に生まれるものです。もう少し詳しく書きますと、会社の価値よりも高い金額で会社を買収した場合には、その差額がのれんとして計上されます。ここ最近では、ソフトバンクグループ㈱や武田薬品工業㈱などの会社の貸借対照表に非常に多額ののれんが計上されています。

3. 投資その他の資産

他社と協力するために買った株や、長期保有を目的に持っている有価証券などのことになります。

4-3 負債

負債の部も大きく分けて2つの部分に分かれます。債権者に1年以内に返済しなければならない部分が流動負債になります。そして、1年を超えてもいいのが流動負債になります。

まずは流動負債から見ていきます。

4-4-1 流動負債

1. 仕入債務

具体的には「買掛金」「支払手形」などがありますが、どちらも商品や材料をもらったものの、まだ代金を払っていない状態です。手元にお金がなくても購入できるため、売上債権とは逆に、資金的には楽になります。

2. 短期借入金

銀行などからの借金のうち、1年以内に返さなければならないものを示します。

次に固定負債を見ます。

4-4-2 固定負債

1. 社債

社債とは、会社が発行する債券のことです。3年後、5年後、10年後などの期間の後、元本に利子をのせて返します。

2. 長期借入金

銀行などからの借金のうち、1年以上後に返せばいいお金になります。短期借入金が1年以内の返済なのに対し、長期借入金は1年を超えての返済が可能です。

4-4 純資産

資産の部から負債の部を引いたものが、純資産の部になります。返済の必要のない部分とイメージして頂くのがよいと思います。

1. 株主資本

株主資本は、「株主が出資したお金+会社がこれまでに獲得した利益の積み重ね」とイメージするのが分かりやすいと思います。

株主資本は主に以下の3つの部分に分かれます。

資本金 ・・・ 設立または株式の発行に際して株主となる者が当該株式会社に対して払い込みまたは給付をした財産の額のことを言います。

資本剰余金 ・・・ 資本取引(増資や剰余金の分配等、株主資本を直接増減させる取引のことを言います。)により生じた余りの部分(資本金にならなかった部分)のことを言います。

利益剰余金 ・・・ 会社がこれまでに獲得した利益の積み重ねのことを言います。

普通、会社は、自己資本(純資産)と他人資本(負債)によって支えられていますが、株主資本は自己資本の要になります。

2. 評価換算差額

会社が保有している株などの有価証券の決算日時点での価額と、購入した時の価額の差になります。購入時より価額が上昇すればプラスに、逆に下落すればマイナスになります。

3. 少数株主持分

子会社が発行する株のうち、親会社以外が持っている株のことを指します。例えば、甲社の子会社である乙社が、200株発行していて、そのうちの160株を親会社の甲社が、残りの40株を取引先の丙社が持っていたとします。その時の40株分が少数株主持分ということになります。

5 キャッシュフロー計算書について

キャッシュフロー計算書でわかることは、一言で言いますと、「現金(キャッシュ)の流れ」を教えてくれる表です。「損益計算書の利益は現金の増加を表すのでは?」と思われる方もいらっしゃるかもしれませんが、それは違います。損益計算書には欠点がいくつかあり、キャッシュフロー計算書はその欠点を補うものです。損益計算書の欠点を認識していただくと、キャッシュフロー計算書の重要性がご理解いただけるのではないかと思います。

大きな欠点を大まかに表現しますと、「損益計算書は実際にお金をもらっていない掛け払いでも、計上できてしまうことです。

5-1 キャッシュフロー計算書でわかること

例えば、靴屋が靴を10個、100個と売っていき、「商売がうまくいっている」と感じていたのに、買ってくれた客全員がクレジットカード(掛け払い、1か月後入金)で買っていったらどうなるでしょうか?

靴が売れた月に現金が入金するわけではありませんが、損益計算書には売上高や利益として計上できます。

しかし、仮に靴を仕入れた製造元には、仕入れ代金を当月中に支払わなければいけないとなれば、手元に現金がなく、経営は窮地に陥ってしまいます。

実際、多くの会社は仕入先や販売先などと、その場で現金のやり取りなどはしません。後に代金を支払う約束をすることがほとんどです。つまり、売上と現金が入ってくる時間がずれます。

この入金の空白期間に事業を続けるためのお金は「運転資金」と呼ばれます。仮に、この運転資金を確保する方法がなければ、会計上は黒字なのにつぶれてしまう「黒字倒産」の憂き目に遭います。損益計算書だけで経営判断をすると、恐ろしい結果になってしまいます。

もう一つ、損益計算書だけを見ていたら、実際のお金の動きが分からなくなる代表例が「減価償却」です。減価償却は、日常生活ではなかなか接しないもので、難解に思えるかもしれません。ですが、決算書を理解するうえで必要な項目です。

減価償却とは簡単に言いますと、会社が長期間使用する設備や建物などの資産について、購入に掛かった費用を何年かにわけて計上するルールのことを言います。年数は固定資産の種類や使用状況にもよりますが、建物などは数十年にわたって費用計上します。

ここで、減価償却について1つの例を見てみましょう。

例えば、皆様が靴屋を経営していて、靴を運ぶのに必要な自動車を200万円で購入したとしましょう。その自動車は最低でも5年は使おうと考えています。それにもかかわらず、購入した年に一気に200万円の費用を計上してしまうと、1年目だけ赤字が膨らんでしまうことになります。実際には2年目以降もその自動車は活躍し利益に貢献するのに、実態を反映していないことになります。

そんなわけで、損益計算書には毎年40万円ずつ「減価償却費」という費用で計上することにします。そうすれば、売上に対応する自動車に係る費用が対応することになり、損益計算書が実態を反映することになります。

また、自動車などの資産は使えば使うほど、価値が減少していくが、減価償却費を計上することで価値の減少も貸借対照表に反映することができます。

しかしながら、減価償却は任意性が高いという問題点があります。償却年数を長くすれば、年間の減価償却費の額を下げることができます。例えば、10年償却を20年償却にするだけで、減価償却費は半分になります。そして、その分だけ、利益をかさ上げできるわけです。

また、仮に現金一括で200万円を1年で使い切ったとしても、損益計算書は複数年かけて費用を計上していきますので、現金の動きを反映しないことになります。

一方、キャッシュフロー計算書では償却年数の長短にかかわらず、きっちりと、1年目に200万円のマイナスが記載されます。つまり、現金の動きが反映されるわけです。

5-2 キャッシュフロー計算書の構造を理解しよう

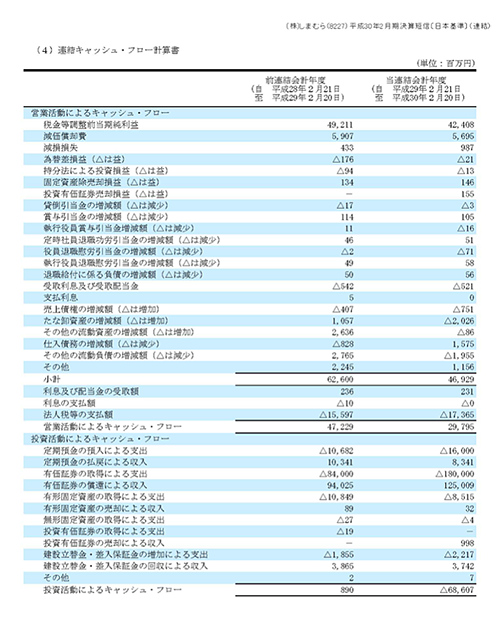

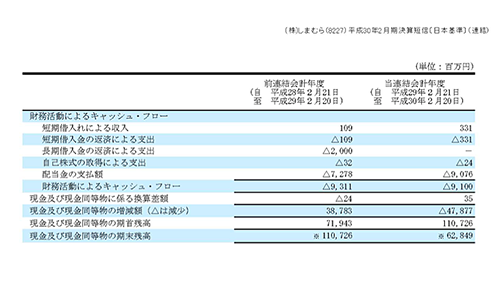

キャッシュフロー計算書の構造を理解して頂くために平成30年2月期の㈱しまむらの決算短信よりキャッシュフロー計算書を抜粋しました。

キャッシュフロー計算書の主要部分は営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローの3つになります。

上から順に項目を見ていくと、税金等調整前当期純利益、売上債権の増減額、たな卸資産の増減額、・・・など、貸借対照表や損益計算書にも出てきた名前がいくつもあります。しかし、右側の金額欄を見ると、△の記号がついているものもあります。キャッシュフロー計算書では、貸借対照表や損益計算書とは異なり、あくまで現金の流入・流出を記録します。

数字の前に何もついていないならば、現金が会社に入ったことを、△なら、会社から現金が出ていったことをそれぞれ表します。営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローという文字の横にある数字はそれぞれの区分のキャッシュフローの合計を示します。そして、「現金及び現金同等物の増減額」は、営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローの合計で、この1年の現金の出入りを示します。

「現金及び現金同等物の期首残高」は期首時点での現金等を示します。そして、「現金及び現金同等物の期末残高」=「現金及び現金同等物の期首残高」+「現金及び現金同等物の増減額」となり、期末時点で現金等がどれだけ手元に残っているかを把握できます。

6 収益性の分析

収益性の分析とは、利益の「額」ではなく、「売上の割にどうか」に注目して分析することを指します。

6-1 収益性とは

「3 損益計算書について」で利益には売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益の5段階があることを見て頂きました。この5段階の利益を用いて5つの売上高利益率を算出することができます。これらのうち分析において重要なのは、売上高利益率、営業利益率、当期純利益の3つで、特に本業での収益性を示す営業利益率が最も大切と考えます。

以下に算定式を記載します。

売上総利益率 = 売上総利益 ÷ 売上高 × 100

営業利益率 = 営業利益 ÷ 売上高 × 100

当期純利益率 = 当期純利益 ÷ 売上高 × 100

6-2 収益性の分析のために見る部分

1. 総資産利益率

「6-1 収益性とは」 では売上と利益の比率を見ることが収益性の分析で必要であるということを述べました。さらに深く収益性を分析するためには、同じ利益を生み出すのに、どれだけの資産を使ったかを見ることも重要です。

会社は普段、集めたお金(資本)で設備などの資産を買い、その資産を使い売上を生み、利益を出します。会社の収益性も、この「資本 → 資産 → 売上 → 利益」の流れで捉えることが重要です。これを示すのが総資産利益率(ROA)です。

算定式は以下のようになります。

総資産利益率(ROA)= 利益÷資産×100

2. 自己資本利益率

「売上利益率」や「総資産利益率」は経営者の立場で利益を考えたものです。今度は投資家の立場で利益を考えてみましょう。一般的な投資家(株主)が経営者を評価する最大のポイントは、自分が出したお金をどんな資産に換え、どれだけ利益を出せるかです。その視点で見たのが自己資本利益率(ROE)です。

算定式は以下のようになります。

自己資本利益率(ROE)= 利益÷自己資本×100

7 安全性の分析

7-1 安全性とは

安全性の分析では、決算書の数字を調べて、倒産の恐れがないかを探します。

ここで、そもそもなぜ会社が倒産するのかを考えてみましょう。

多くの方は、「業績が悪くなり、赤字を出し続けると会社は倒産する」というイメージをお持ちではないでしょうか?実は、そうではありません。資金繰りに行き詰まってしまうために、会社は倒産します。もう少しわかりやすく書きます。

お金が足りなくて、借りているお金を約束通りに返せなくなる状態が倒産です。

具体的な例を出します。銀行からの借入金が返済できなかったり、支払う約束の手形が不履行になったりした場合です。

7-2 安全性の分析のために見る部分

1. 自己資本比率

会社が倒産するのは、借りたお金が返せないからでした。逆に反対側からの見方をすれば、原則、借金がなければ会社は倒産しないということになります。

それを調べるのがこの「自己資本比率」になります。これは、全ての資産のうち、どれだけ自分のお金、つまり純資産(自己資本)で賄っているかを調べる指標です。

自己資本は返す必要のないお金なので、この割合が大きいほど安全ということになります。

以下に算定式を記載します。

自己資本比率(%)= 自己資本÷総資本×100

借入などの負債がなければ、自己資本比率は100%になります。とても安全な会社ということになります。しかしながら実際には、多くの会社が借入や手形を利用しながら、事業を行っています。

自己資本比率は一般的に30%以上が望ましく、50%以上で優良と言われます。

2. 流動比率

次に流動比率という指標について説明します。

1つ例を考えます。あなたが銀行から10万円を借りたとします。返済期限は来月です。それまでに、10万円を現金で用意できればいいですが、足りなければ何かを売ってお金にしなくてはなりません。この時いくら家や土地、車を持っていても、すぐには売れません。それに売ってしまえば、日々住む家がない、交通手段がないなどして、生活できなくなってしまいます。すぐに換金できそうな商品券やバッグ、服、本、CDなどの財産が十分あれば、対応可能ということになります。

このような短期間の安全性を見るのが、「流動比率」になります。1年以内に返済しなければならない流動負債に対し、1年以内に現金にできる流動資産をどれだけ持っているかを表します。

算定式は以下のようになります。

流動比率 = 流動資産÷流動負債×100

流動比率は一般的に150~200%あれば安全と言われます。

3. 固定比率

流動比率は短期間の安全性を見るものでした。一方、中長期的な安全性を見るのが固定比率になります。ここでは、固定資産と純資産(自己資本)のバランスを見ます。

ここで、固定資産とは、本社の建物や工場の設備など、長期間使い続ける財産でした。流動資産とは違い、すぐに売買できるものではありません。こういった長期間使い続ける財産の購入財源に占める自己資金の割合を見ることが、会社の安全性を見ることにつながります。

それを示すのが「固定比率」という指標になります。純資産(自己資本)に対し、固定資産がどれだけあるかを表します。

算定式は以下のようになります。

固定比率(%)= 固定資産÷自己資本×100

固定比率は小さい方がよく、100%以下なら安全と言われます。

4. 固定長期適合率

固定比率のところで、100%以下なら安全と記載しましたが、100%を超えたらすぐに危険、というわけではありません。というのも多くの会社は、銀行からお金を借りて設備投資をするので、固定比率が100%を超えていることも多いからです。

そこで、長期の安全性を見るためには、固定比率が100%を超えていたら、次に借りているお金(負債)がすぐ返すべきお金(流動負債)なのか長期間借りておけるお金(固定負債)なのかをチェックする必要があります。

それがわかるのが「固定長期適合率」です。これは自己資本と固定負債の合計で固定資産の代金を賄えているかを示します。

算定式は以下の通りです。

固定長期適合率

固定長期適合率(%)= 固定資産 ÷ (自己資本+固定負債)×100

これが100%を超えていると、固定資産にかかるお金に流動負債も使っているということになります。これは危険です。

8 成長性の分析

会社の成長は、2つの面から見ることができます。

8-1 成長性とは

1つは設備などの「資産」が増えることです。つまり貸借対照表が大きくなることです。もう1つは損益計算書で売上と利益が大きくなることです。

8-2 成長性の分析のために見る部分

会社の成長性を分析するために、以下の3つを見ていきます。

1. 売上

売上は会社の活動がもたらす最初の成果になります。売上がなければ利益は生まれません。また、事業活動のサイクルも回りません。

ここで、売上全体の伸びというのは大事ですが、売上を「販売数×販売単価」「店舗面積×売上単価」のように「数量×単価」に分けて考えると、より深い分析になります。

2. 売上と利益のバランスのよい成長

本業の収益性を示す営業利益と、最終的な利益である当期純利益の推移に注目します。売上が増加していても、利益が増加していなければ、利益率は悪化します。売上だけでなく、利益も一緒に増加していることが重要です。

3. 利益と資産(資本)がバランスよく成長しているか

資産(資本)の成長スピードに利益の成長が追いつかないと、ROA(総資産利益率)やROE(自己資本利益率)が低下してしまいます。資産に見合った利益が出ているかもチェックします。

9 まとめ

最後までお読み頂きましてありがとうございます。

「1 決算書の概略」では、そもそも決算書とは何なのか、なぜ必要なのか、会社を取り巻く利害関係者が決算書を読み意思決定をしているという説明をしました。

「2 決算書と会計の関係」では、損益計算書・貸借対照表・キャッシュフロー計算書について理解して頂きたいということ、会計ルールとして押さえて頂きたい4つのルールについて、説明しました。

「3 損益計算書について」「4 貸借対照表について」「5 キャッシュフロー計算書について」では、それぞれの決算書でわかること、構造等について説明しました。

「5 収益性の分析」「6 安全性の分析」「7 成長性の分析」では、決算書の分析方法、分析するとどういったことがわかるかを説明しました。

この記事が皆様にとって少しでも有用なものであれば幸いです。