近年は起業が非常に身近なものとなり、誰にでも会社を設立できる時代です。以前は会社設立のためのハードルも高く、会社を設立することは容易ではありませんでした。しかし、会社法が制定されてからは誰にでも会社を設立するチャンスが生まれています。その反面、起業や会社設立には様々なリスクやデメリットも存在しているため安易な会社設立は危険です。今回は、起業や会社設立に潜むリスクとデメリットを徹底的に検証し、会社設立の目安やおすすめの会社設立の形態、会社設立後の税務調査の対応方法についても詳しく説明します。

1 なぜ会社を設立するのか?

2006年に施行された会社法により誰にでも会社を設立できるチャンスが生まれました。以前は会社の設立に最低資本金制度が定められており、株式会社は1千万円、有限会社は300万円の資金を準備できなければ会社を設立することができませんでした。しかし、現在は理論上資本金1円からでも会社を設立できるようになり、起業と共に会社を設立する人が多く見受けられます。起業する場合には会社を設立せずに個人事業主として事業を行う選択肢もありますが、なぜ会社の設立という方法をとる人が多いのでしょうか?それは、会社を設立することによって個人事業主よりも多くのメリットがあることが一番の理由です。会社を設立することによって得られるメリットには以下の6点が挙げられます。

①個人事業主よりも節税の観点で優れている

会社を設立する一番のメリットは個人事業主よりも節税しやすい点です。特に、個人事業主と大きな違いがある税法上のポイントには以下のものが挙げられます。

・法人税の税率

個人事業主と会社はそれぞれ税金の計算をする税法が全く異なります。個人事業主は事業で得た所得を事業所得として所得税法に基づき税金を計算しますが、会社の税金計算の基礎となる税法は法人税法です。この2つの税法は根本的に仕組みが異なり、所得税は累進課税制度によって所得が多くなるほど税率が高くなる仕組みですが、法人税は所得が多くなっても常に一定の割合で課税されます。所得税の税率は下表の通りです。

(出典:国税庁ウェブサイト)

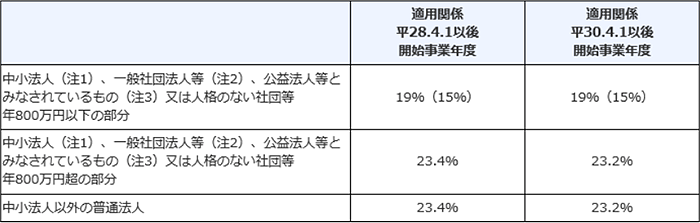

所得税では所得金額に応じて7段階の税率が設けられており、5%から最大45%まで幅広い税率となっています。一方で、法人税は以下の通り一定の税率となっています。

(出典:国税庁ウェブサイト)

資本金の額が1億円以下の中小法人は特に税率が優遇されており、年800万円以下の所得が19%(2019年3月31日までに開始した事業年度は15%)、年800万円超の所得が23.2%で課税されます。資本金の額が1億円を超える大法人でも一律で23.2%の税率です。所得税と法人税の税率を比較すると最大税率がそれぞれ45%と23.2%となっており、所得金額が大きくなればなるほど所得税は税金が高くなることになります。もちろん、会社で稼いだお金は役員報酬の形で経営者に渡すこととなり、その報酬には所得税が課されるため単純な比較はできませんが、所得が大きくなればなるほど会社を設立した方が節税を図れる仕組みとなっています。

・給与所得控除

会社設立後に会社から受け取る役員報酬は給与所得控除を受けることができます。個人事業主として事業所得を計算する場合と比較しても給与所得控除の方が所得税の節税効果は大きくなります。

・経費の範囲

個人事業主は個人の生活と密接に関わっているため経費となる範囲が会社よりも狭くなっています。例えば、自宅兼事務所の家賃は生活用の居住空間と事務所用のスペースを面積比などで按分計算し、事業に関わる事務所部分しか経費にすることができません。一方、法人では自宅と事務所を完全に分けて、自宅を会社の社宅として契約を行うことで会社の経費とすることも可能です。

なお、役員からは一定額の家賃を受け取らなければ社宅家賃の全額が役員報酬として認定される恐れがあるので、この点は注意しなければなりません。また、個人事業主が加入する生命保険の保険料は所得税の計算上は生命保険料控除しか受けることができませんが、会社が契約者となり会社を受取人とする生命保険の保険料などは保険契約によって全額または一部を会社の経費として落とすことが可能になります。

・欠損金の繰越

個人事業主が青色申告の適用を受けている場合は事業で発生した損失を3年間繰り越すことができます。一方、会社は青色申告の適用を受けている場合、事業で発生した欠損金額を10年間繰り越すことが可能です。損失や欠損金は繰り越すことによって翌期以降で利益が発生した場合にその金額を所得から控除できる仕組みなので、長い期間繰り越せる会社の方がメリットのある制度となっています。

・家族への給与

個人事業主が家族に対して支給する給与は基本的に経費で落とすことができません。税務署へ事業専従者として届け出た場合のみ対象の家族に対しての給与を経費処理することが可能です。ただし、6か月以上事業に従事していることなどが要件となっており、対象となる親族の範囲も限定され、条件によっては金額も制限されるため自由に給与を支給することができません。一方、会社は実際に事業で勤務している場合は労働の対価として給与を支給することが可能です。そのため、個人事業主と比べると所得を家族にも分散できることで所得税や住民税の節税を図ることができます。

・経営者の退職金

個人事業主には事業をやめる場合でも退職金という概念がありません。あくまで、その年の事業から発生した所得は事業所得として計算することとなるため、退職金のためにまとまった利益を計上しても通常の所得税が課されるのが実情です。しかし、会社では経営者に対する退職金を支給し、全額経費(不相応に高い金額は認められない場合もあります)として処理することができます。また、会社から支給される退職金には勤続年数などに応じた退職所得控除という控除があるため、かなりの節税効果が見込めます。

②商取引における対外的信用力が高まる

会社は個人事業とは異なり、その商号(会社名)や本店所在地、代表者、資本金などが登記されます。そのため、個人事業主よりも信用を得やすい傾向にあり、得意先や仕入先との取引も有利に進められる傾向が顕著です。もちろん、会社を設立したからといって無条件で信用されるわけではありませんが、商業登記という形で会社としての存在について国からお墨付きをもらえることは、信用面において非常に大きな要素となります。また、会社という営利目的の事業形態をとっていることも取引先に安心感をもって取引してもらえる重要な要素の一つになります。

③資金調達が個人事業主よりも容易

資金調達の面においては会社を設立することが大きなメリットです。上記の通り、会社登記により対外的な信用力が高まることも一つの理由ですが、金融機関にとっては会社という存在が審査において重要な要素となります。個人事業主は家計と事業の区別を明確に行うことが難しいため、どうしても融資条件が厳しくなる傾向が顕著です。そのため、取引している金融機関との取引実績を重ねて地道に信用を築き上げなければなりません。

一方で、会社は経営者の資産や家計から完全に分離されているため、損益計算書や貸借対照表などの決算書類である程度の評価をしてもらうことが可能です。もちろん、最初の取引から無担保で大口の融資を受けることなどはほぼ不可能ですが、個人事業主よりも金融機関からの信用は得やすい傾向にあります。また、会社には社債という会社独自の資金調達の選択肢もあるため、資金調達を計画する事業では会社の設立が大きなメリットとなります。

④決算日を自由に決めることができる

個人事業主は暦年課税となっているため、毎年1月1日から12月31日までの期間で所得税を計算します。しかし、会社は12か月を超えない範囲で自由に決算日を決めることが可能です。これにより、特定の時期に大きな売上が計上される事業では、売上の計上時期を会計期間の始めに持ってくることで時間的な余裕を持って節税対策などを行うことが可能となります。また、12月は従業員の年末調整や翌月の償却資産の申告、年末要因で営業日が少ないことから事務処理が煩雑となる時期です。このような繁忙期を避けて決算処理をできることも決算日を自由に決定できるメリットです。

⑤事業承継が円滑にできる

縁起の悪い話になりますが、個人事業主が死亡すると相続が発生して預金口座などが凍結されます。預金口座が凍結されると買掛金や経費などの支払いができなくなるだけでなく、従業員への給与の支払いも不可能です。一方で、会社は代表者が死亡しても会社の預金口座を凍結されることはなく、会社の保有資産も会社名義のため制限を受けることはないことから事業に及ぼす影響が少なくなります。また、個人事業の場合は相続時に事業用資産などが相続の対象となると事業承継に影響を与えることもありますが、会社の相続は株式で行われるため比較的スムーズに事業を承継することが可能です。

⑥従業員の雇用が個人事業主よりも有利になる

個人事業主は常時雇用している従業員が5人以上の特定業種を営んでいる場合、厚生年金保険の強制適用事業所となります。一方で、会社は設立しただけで厚生年金保険の強制適用事業所となるため会社に勤めている人は基本的に厚生年金保険に加入しているのが現状です。そのため、就職希望者は厚生年金に加入しているかどうか分からない個人事業主に雇用されるよりも、確実に厚生年金に加入できる会社に就職した方が有利だと考えます。また、会社という名称がついていることで個人事業主よりも社会的なステータスが高いと判断される傾向もあるため、従業員の雇用においては会社を設立した方が有利になります。

以上が会社を設立するメリットになります。最初から長い説明となりましたが、これだけ多くのメリットがあるので、多くの起業家が会社設立という選択肢を選ぶことは当然のことです。

2 起業のリスクと会社設立のデメリット

ここまで確認してきた通り、会社を設立することで数々のメリットを享受することができます。しかし、起業や会社の設立にはリスクやデメリットも存在するため、これらの点もしっかりと理解した上で会社設立の判断を行うことが重要です。ここからは起業のリスクと会社設立に伴うデメリットについて解説します。

2-1 起業のリスク

誰もが理解しているように起業には必ずリスクが存在します。このリスクに対してはできるだけのリスクヘッジをしながらもある程度許容する度量がなければ起業は不可能です。一般的には、「事業に失敗して借金を背負ってしまう」というリスクがイメージされやすいのですが、起業に伴うリスクは大きく以下の3点に分類することができます。

・安定的な収入を継続して得られないリスク

起業して事業を行う場合は安定的な収入を継続して得られないリスクがあります。たまに、会社勤めのまま起業し2足のわらじを履く方もいますが、このような起業の仕方で事業に成功する例はほんの一握りです。大部分の人は起業する時点でその事業に注力しなければ成功を収めることはできません。すると、会社勤めをしている方は起業する時点で会社を辞めて事業に集中することとなりますが、これまで生活を支えていた会社からの給与収入が無くなるため、事業で稼ぐお金で生活を支えていかなければなりません。

起業直後から安定的に収入を得ることができればベストですが、事業を軌道に乗せるまでは安定的な収入を得られないことも多く、生活を支えるために貯金を取り崩すことも必要です。このリスクに備えるためには、綿密な起業前の事業計画立案が必要不可欠となります。起業前に事業計画を作成することは一般的ですが、明確なビジョンを持って現実的な計画で事業を軌道に乗せるまでの期間を計算し、その期間に備えるだけの元手を持って起業することが最も現実的な対策です。

・事業に失敗するリスク

起業をためらう最も大きな要因は事業に失敗するリスクです。しかし、会社などは設立してから10年後に事業を継続できている割合は1割にも満たないと言われており、起業しても成功を収める割合は決して高くありません。そのため、事業に失敗するリスクを恐れていては起業自体ができなくなるので、これを漠然としたリスクとして捉えていてはいけません。しかし、事業に失敗するリスクを恐れずにチャレンジすることは大切なことですが、事業に失敗した後のリスクについては注意が必要です。

ここで述べている事業に失敗した後のリスクとは、その後の生活が困窮して立ち行かなくなることや再チャレンジができなくなるリスクを指しています。特に、設備投資が必要な事業や在庫を抱える事業は資金面での負担も大きく、失敗した後の起業家のダメージも大きくなる傾向が顕著です。これらの事業では金融機関からの借入なども必要となることが多く、多額の債務を抱えたまま事業に失敗すると起業家自身が自己破産に追い込まれることも少なくありません。自己破産すると再起を図る大きな妨げにもなるため、このような資金面での負担が大きな事業では特に注意が必要です。このようなリスクを軽減するためには、自己資金をなるべく多く準備して外部からの調達資金を極力少なくする方法が考えられます。

しかし、リスクを取らずに成功を収めることは難しいことなので、必要に応じて借入などの資金調達は必ず必要になります。借入を行う場合には綿密な返済計画を立て、ある程度の事業環境の変化にも対応できるよう返済計画に多少の余裕を持たせることも重要です。

・納税のリスク

起業する際に意外と盲点になるのが納税のリスクです。会社勤めをしている場合は毎月の給与から所得税が控除され、年末調整で所得税の納税が完了する仕組みとなっているため納税に対する処理や資金は不要です。住民税についても同様で、会社勤めをしている場合は毎月の給与から住民税が控除されます。しかし、個人事業主として起業する場合は確定申告が必要となり、手間と時間をかけて所得税を計算した上で事前に納税の資金も準備しなければならない点には注意が必要です。

個人事業主は「毎月の利益=給与」というイメージがあるため、その次年度に納付する所得税や住民税の資金に困るケースも多く見受けられます。これは所得税や住民税などの税金が後払い(一部は前年実績などに応じた予定納税として前払い)となる潜在的な起業のリスクです。会社として起業する場合も、法人税や事業税は決算日から2か月以内に申告書提出と共に支払う後払いとなるため、納税資金に困ることや翌期の予定納税の資金が不足するというケースが少なくありません。

また、消費税の納税においても同じように納税のリスクに直面することが少なからずあるものです。本来、消費税は売上などに係る消費税を預かり、仕入や経費等で支払った消費税を差し引いた差額を納付する仕組みなので自己資金で納付するものではありません。ただし、現実には売上で発生した預かり消費税も事業資金として流用することが多くなり、実際の納税や予定納税の際に資金に窮するという潜在的なリスクが存在しています。これらのリスクに備えるためには事前に納税の知識を身に付け、納税見込額を資金繰り計画に織り込むことで確実に回避することが可能です。

2-2 会社設立のデメリット

会社の設立には数々のメリットがありましたが反対にデメリットも存在しています。このデメリットも考慮した上で会社設立の判断を行わなければなりません。主な会社設立に伴うデメリットは以下の通りです。

・会社設立のコストと手間

会社の設立にはコストも手間もかかります。個人事業主の場合は税務署に開業届を提出するだけで開業に関する手続きは完了しますが、会社を設立する場合は商業登記などの手続きが必要です。一般的な株式会社でも登記するためには定款の作成や登記申請書類等の作成が必要で相当の手間を要します。また、定款に貼付する収入印紙代4万円(電子定款にすると不要)や定款の認証手数料5万円、登録免許税も最低15万円必要で、株式会社を設立するには少なく見積もっても20万円以上の費用が必要です。

会社の設立登記を司法書士などの専門家に依頼するとさらに多くの費用が必要となります。設立後には税務署や都道府県、市区町村などへ開業届の提出も必要で、社会保険関係の手続きも全て行わなければなりません。また、従業員を雇用する場合には必要に応じて労働基準監督署やハローワークなどでの手続きも必要となるため、会社の設立や設立直後には多くの手間がかかることとなります。

・会社運営のコストと手間

会社は個人事業主とは異なり利益が出ていなくても支払わなければならない税金があります。その税金は都道府県と市区町村に納付する法人住民税の均等割りで、自治体や会社の規模によって税額が定められているものです。例えば、東京都23区で会社を設立する場合、資本金1千万円以下かつ従業員数50人以下の規模で年間7万円の均等割りを支払わなければなりません。また、会社を設立すると運営にかかる手間も格段にかかるものです。特に決算処理においては会社法や会計規則に則った形式で処理を行う必要があるため、個人事業主の確定申告とは比べ物にならないぐらい複雑な書類の作成が必要となります。

・社会保険の強制加入によるコスト増

会社を設立すると代表者一人だけの会社でも社会保険(健康保険と厚生年金保険)の加入が義務付けられています。前述の通り、社会保険加入の手続きやが必要となり、毎月の給与からも社会保険料を源泉徴収して納付する手続きが必要です。ここで重要なことは、社会保険料はその保険料を従業員と会社で折半して支払う仕組みとなっていることです。

つまり、役員や従業員などの給与から源泉徴収した保険料と同額の保険料を会社の負担で支払わなければなりません。社会保険料は給与の額に応じてその保険料が決められるため、給与が高くなればなるだけ保険料も高くなる仕組みです。そのため、高い給与を支払う会社や従業員数が多い会社はそれだけ多くの社会保険料を負担することとなります。

・交際費の損金算入できる金額に限度額がある

個人事業主は事業に要した交際費であれば限度額もなく経費として処理することが可能です。しかし、会社の場合は法人税法等の法律によって損金算入できる限度額が定められているため、交際費として支出しても税金の計算上損金とならないケースがあります。資本金1億円超の大企業は、飲食に係る接待費の50%を損金計上できますが、それ以外の接待交際費等は一切損金として計上することができません。また、資本金1億円以下の中小企業にも損金として計上できる金額に限度額があり、年間800万円と飲食に係る接待費の50%に相当する金額のうち大きい方の金額が損金計上できる限度額となります。ただし、設立当初の会社が年間800万円を超える交際費を支出することはあまりないので、将来的なデメリットとして把握しておく程度で問題はありません。

・廃業するために手間や費用がかかる

個人事業主が廃業する場合は廃業届の提出だけで廃業手続きは完了です。一方で、会社は設立する時と同様に廃業にも手間や費用がかかります。もちろん、廃業することを前提に会社を設立する経営者など存在しませんが、やむを得ない事情で廃業することとなった場合には手間も費用もかかるデメリットがあるため注意が必要です。会社を廃業する場合は、債権回収や資産整理などの清算を行った上で会社を解散させて登記を抹消する手続きが一般的になります。そのためには、解散登記の費用や精算結了の登記費用、官報の公告費用などが必要です。

・会社の連帯保証人

株式会社や合同会社などは本来出資の範囲を限度として責任を持つ有限責任の仕組みとなっていますが、現実的には有限責任となることはあまりありません。その理由は、金融機関などから借入をする際に代表者個人の連帯保証を求められるからです。メリットの面では会社を設立すると借入などの資金調達が容易になることを説明しましたが、現実的には代表者が連帯保証人とならなければ融資を受けられないケースも多くあります。そのため、個人事業主と同様に事業の債務を無限に弁済するリスクが発生することは会社設立のデメリットとして捉えなければなりません。

3 会社設立の目安

ここまで会社設立のメリットやデメリット、起業のリスクについて確認してきました。会社設立のメリットばかりを優先して安易に起業すると思わぬリスクに直面することもある点には注意が必要です。ここからはどのようなポイントが会社設立の判断材料となるかを検証し、個人事業主の方が法人成りをする適切なタイミングについても解説します。

3-1 会社設立の判断

会社の設立を判断する前にはメリットとデメリットについて考えなければなりません。もちろん、起業と同じタイミングで会社の設立を考える場合には起業のリスクについても検討する必要があります。これらのメリットやデメリット、リスクを総合的に考慮した上で、事業を有利に進めることができると判断した場合に会社の設立に踏み切ることが会社設立の際の重要なプロセスです。会社設立の際に検討しなければならないポイントには以下の項目が挙げられます。

・事業計画

会社の設立や起業の前には必ず事業計画を立てなければなりません。まずは、どのようなビジネスで収益を上げられるのかを明確にイメージし、近い将来にその事業をどのように展開できるかも具体的に計画することが必要です。もちろん、起業する前から事業に対するネガティブなイメージを持つ必要はありませんが、多少のイレギュラーがあっても事業の継続に差し支えがないように厳しい目で計画を立てる必要があります。そのようなことも考慮した事業計画で十分な見通しが立つ場合は起業のチャンスです。

あとは、個人事業として事業を展開するのか会社を設立するのかという判断になります。将来的に事業規模の拡大を図るのであれば会社形態での起業がベターですが、リスクを減らす意味では個人事業での開業も選択肢の一つです。特に、事業の開始から軌道に乗るまで時間がかかると想定できる事業では、時代の流れと共に起こり得る事業環境悪化などのリスクがあるため、事業から身を引きやすい個人事業を選択することで万が一の際のリスクに備えることもできます。このように個人事業での起業を選択した場合、予定通り業績が堅調であれば一定の段階で法人成りをすることによって会社としてのメリットを活かすことも可能です。

・事業資金

これは、レイアウト P タグのコンテンツです

事業資金も起業の際に考えなければならない重要ポイントです。まずは、起業後の資金計画を立て、準備できる自己資金でどのくらい事業の継続が可能か判断しなければなりません。自己資金だけでは難しい場合、他人からの出資や金融機関からの借入が必要となりますが、この場合は会社を設立した方が有利です。例えば、他人からの出資を見込める場合は、会社設立時の資本金としてその出資を受け入れることができ、起業家と共同出資者は払い込みを行った出資の範囲で責任を負うこととなります。

しかし、個人事業で開業する場合は他人から出資してもらう資金を借入金として処理することとなるため、事業に失敗した場合には起業家が出資者に対して返済義務を負わなければなりません。そのため、出資という形で資金を提供してくれるスポンサーがいる場合、会社を設立した方が起業家自身にとって有利です。ただし、株式会社などは出資の割合によって議決権の数を決める方法が一般的で、出資の割合が50%を超えると実質的に会社を支配することができます。

そのため、将来の無用なトラブルを避けるためには出資の割合について慎重に検討する必要があり、念のため特別決議事項も単独で可決できる3分の2以上を自己資金で出資できることが一番望ましい形です。また、金融機関から借入などの資金調達を行う場合も会社形態の方が信用面で高く評価される傾向にあるため、会社を設立した方が資金調達を円滑に進められる可能性が高くなります。

・事業を行う上での信用

事業を行う際に従業員を雇う必要がある場合は会社を設立した方が有利です。これは、会社形態の方が求職者からの信用が高いという採用面でのメリットが理由です。また、会社を設立すると起業家自身の社会保険料などの半額を会社の経費として落とせることも理由の一つになります。そのため、雇用する従業員の数にもよりますが、社会保険などの手続きが必要になるのであれば会社の設立を検討した方がいいでしょう。

大企業と取引を行う見込みがある場合も会社を設立した方が無難です。会社設立のメリットでも説明しましたが、一部の大企業では個人事業主との取引を避ける傾向にあるため、取引を円滑に行うためには起業の際に会社の設立を優先して考えなければなりません。また、公官庁の入札や一部の許認可事業などは会社でなければ事業を行えないものもあるため、このような事業を計画する場合も会社の設立が必要です。

3-2 個人事業主からの法人成り

既に個人事業主として事業を行っている場合、適切なタイミングで法人成りを検討することも重要です。会社設立のメリットやデメリットをしっかりと把握することで、最も節税などの効果が大きい適切なタイミングを判断することもできます。ここでは、個人事業主から法人成りする主なタイミングについて説明します。

・所得が500万円を超えるタイミング

個人事業主が法人成りをする大きなメリットの一つが節税です。既に説明した通り、個人事業主が納める所得税は累進課税制度となっているため、売上から必要経費などを引いた税額計算の基礎となる所得が大きくなればなるほど税金が高くなります。一方で、法人税は所得に関わらず一定の税率となっているため、所得が一定の水準に達した段階で法人成りをすると節税が可能です。その水準は個々の状況によって大きく異なりますが、おおむね所得が500万円を超える水準が一つの目安になります。

もちろん、家族に専従者給与を支払っているケースや雇用している従業員数、所得控除の状況などにより税金の計算は大きく変わるため、全てのケースで所得が500万円を超えると節税できるわけではありません。しかし、一般的には所得500万円超から法人成りの節税効果が表れる水準となり、700万円を超えるとほとんどのケースで法人成りをした方が税金は安くなる計算です。そのため、所得が500万円を超える水準に達したら税金の試算と法人成りのデメリットを考慮して法人化を検討するといいでしょう。なお、税金の試算は諸条件によって大きく金額が異なるため、この場合は税理士などの専門家と相談しながら法人成りの検討を行うことも重要です。

・消費税の課税事業者となるタイミング

消費税の課税事業者となるタイミングも法人成りを検討するタイミングの一つです。まず、消費税の免税事業者の要件を確認すると、課税期間の基準期間における課税売上高が1千万円以下の事業者や、新たに設立された資本金1千万円未満の会社の1期目と2期目は納税義務が免除されるという項目があります。

つまり、個人事業主の場合は前々年の課税売上高が基準期間における課税売上高となるため、税抜きで売上が1千万円を超えた年の2年後から消費税を納税しなければならないのです。しかし、このタイミングで資本金1千万円未満の会社を作り法人成りすると、1期目と2期目は納税義務が免除されるため消費税を納める必要はありません。

そのため、消費税の課税事業者となるタイミングも法人成りを検討すること重要なタイミングとなります。ちなみに、新たに設立した会社の免税期間は1期目と2期目になっているため、消費税が免除されるために法人成りを検討する場合は決算日の決め方も重要です。1月1日に会社を設立する場合、決算日を3月末にすると1期目が1月から3月の3か月間となり、消費税を免除される期間は2期目と併せても1年3か月となります。一方、決算日を12月末にすると1期目が1月から12月の丸1年となり、2期目と併せると2年間も消費税の免除期間を延長することができます。

・事業拡大のタイミング

上記の2つとは異なり漠然としたタイミングですが、事業の拡大を図っていく局面でも個人事業主は法人成りを決断することがあります。事業の拡大を図る局面では、事業所得が大きくなっていくことも予想されるので将来的な節税対策ができることはメリットの一つです。また、取引先の拡大に伴って大手の企業と取引することも考えられますが、大手企業の中には既に説明した通り契約上の問題や秘密保持などの観点から個人事業主との取引に消極的な企業があります。

そのため、法人成りをすることは大手企業とも円滑に取引できる将来のビジネスチャンスを確保することにもつながります。さらに、事業拡大の局面では新たな資金調達などが必要となることもありますが、金融機関との取引では会社の方がより信用が高いと評価される傾向にあるため、個人事業主よりも資金調達を円滑に進めることも可能です。このように、事業拡大のタイミングで法人成りをすることによって将来的なことも含めた様々なメリットがあります。しかし、このタイミングで法人成りをする理由はこれらのメリットを受けるためだけではありません。個人事業主として活躍している起業家が事業の拡大に伴って覚悟を決める意味合いで法人成りを決断するケースも少なからずあるのが事実です。簡単に事業をやめられない会社という事業形態を選択することによって、事業に注力するという新たな決意を固めます。これは、根拠のない精神論のような印象も受けますが、これくらいの覚悟がなければ事業に成功することは難しいので、法人成りを決断する重要なタイミングの一つとなっています。

4 おすすめの会社形態

起業のリスクや会社設立のデメリットなども考慮した上で会社設立の判断を下したら、次は会社の形態を選択する必要があります。現在、会社法という法律で会社は株式会社、合名会社、合資会社、合同会社の4種類に分類されています。これらの会社にはそれぞれ特徴がありますが、会社を設立する際に一番考慮しなければならないことは会社の債権者に対する弁済責任です。会社債務の弁済については、会社の債務全てに弁済責任を負う「無限責任」と一定の金額を限度として弁済責任を負う「有限責任」があります。「無限責任」では会社が倒産したときなどに全ての債務を弁済しなければなりませんが、「有限責任」では出資額が限度となっているため出資したお金は戻りませんがそれ以上の弁済は不要です。

そのため、起業時のリスクである事業に失敗したときのリスクを出資の範囲に限定できる「有限責任」での会社設立がおすすめです。ここからは、「有限責任」で設立できる株式会社と合同会社についてそれぞれ確認してみましょう。

4-1 株式会社

株式会社は誰もがその名前を一度は聞いたことがある最もポピュラーな会社の形態です。この株式会社は会社を所有する株主と会社を運営する経営者が明確に区分されていることが大きな特徴となります。出資者となる株主は出資をした範囲でその責任を負い、会社の経営を行う経営者を選任することが可能です。一方、経営者は株主からの委任を受けて会社の経営を担う存在で、一般の従業員などの雇用関係とは異なる委任契約によって会社の運営にあたります。

もちろん、起業時に設立する株式会社は一人オーナーの会社も多く、株主であるオーナーが経営を担うため所有と経営の分離が明確ではありません。しかし、本来は株主と経営者の役割が明確に分かれているため、株主総会や取締役会などの意思決定を行う機関がそれぞれ設けられているのです。このような株式会社の特徴を①会社設立の流れと費用、②節税面でのメリット、③信用面という角度から確認してみましょう。

①会社設立の流れと費用

最低資本金制度が撤廃されたため、株式会社は資本金1円でも設立できます。現実的に1円で設立することはほぼありませんが、起業や会社設立のために準備した資金で会社の設立が可能です。株式会社を設立するためには、まず会社の商号や本店所在地、資本金の額、会社の目的などの基本事項を決めて定款を作成しなければなりません。その後、公証役場で定款の認証を受けた後に資本金の払い込みを行います。

資本金の払い込みが終わったら、会社の登記に必要な設立登記申請書などの必要書類を全て準備して会社の本店所在地を管轄する法務局へ申請すると設立登記の手続きは完了です。簡単に会社設立の流れを確認しましたが、これらの手続きはかなり面倒で、登記申請に必要な書類を揃えるだけでもかなりの手間がかかります。また、会社設立のデメリットでも説明したように、会社の設立には少なく見積もっても20万円以上の費用が必要です。さらに、登記手続きを司法書士などの専門家に依頼するとさらに多くの費用が必要となるため、費用をかけずに開業できる個人事業主との違いはしっかりと認識して準備しなければなりません。

②節税面でのメリット

株式会社を設立すると節税面でのメリットが絶大です。もちろん、利益があまり出ていない状態では法人住民税の均等割という固定コストが発生するため逆効果となることもありますが、一定の利益水準になると個人事業主よりも支払う税金を抑えることができます。また、個人事業主と比べると様々な節税方法が選択可能で、事業計画や資金計画に合わせた節税も可能です。ただし、会社の経費として落とせる役員報酬に関しては法人税法に厳格な定めがあるため、その運用は注意して行わなければなりません。

例えば、個人事業主は稼いだ利益のうち納税に必要な資金だけを残しておけば残りは自由に使えますが、会社から支給する役員報酬は原則として途中で変更することができません。基本的には定期同額給与という形で毎月決まった金額を支給することとなるため、利益が多く出たからといって役員報酬を増額して納税額を減らすという行為は不可能です。

もしも、毎月決まった額から臨時的に報酬を増やすことや、報酬とは別に賞与を支給してもその増やした報酬部分や臨時的に支出した賞与部分については法人税の計算上損金として扱うことができません。事前に税務署へ届け出ることで毎月の支給額を変更することもできますが、これも事前の届け出が必要となっており、基本的には役員報酬で利益操作できないような仕組みになっています。

③信用面

株式会社はその会社の資本金や財務面、決算状況などによって信用力を判断されます。既に述べた通り、金融機関や取引先からは個人事業として取引するよりも信用面で高く評価される傾向にありますが、なるべく多くの自己資金(資本金)を準備するなど信用力を高める努力をすることでさらに高い信用を得ることも可能です。会社形態としても、4種類ある会社の中で最も認知度の高い形態となっているため、株式会社を設立することで信用面が不利となることはありません。

4-2 合同会社

合同会社は2006年の会社法施行により導入された新しい会社形態です。合同会社も株式会社と同様に出資者の出資の範囲内で弁済の責任を負う有限責任となっています。合同会社の大きな特徴は、出資を行った社員が会社の経営も行うことです。この観点では、会社の所有と経営が分離している株式会社とは大きく異なります。

また、合同会社は株式会社と比べると法律による規制が少なく、自由度の高い経営を行うことが可能です。そのため、合同会社は定款で会社の根本規則や運営上のルールなどを細かく定める定款自治が広く認められています。利益の分配についても比較的自由度が高く、利益が出た場合は出資の割合などによらず自由に利益を分配することも可能です。それでは、合同会社の特徴を株式会社でも確認した3つの観点から確認してみましょう。

①会社設立の流れと費用

合同会社は株式会社と比べると設立に関する手間が少なく、費用も安く済むことが大きな特徴です。合同会社設立の流れは基本的に株式会社と同じですが、作成した定款の認証が不要なため定款認証手数料の5万円が不要です。また、登記に必要な登録免許税も最低6万円となっており、株式会社を設立するには最低20万円の費用が必要でしたが合同会社は半分の10万円前後で設立することができます。そのため、合同会社は株式会社よりも手間や費用の面で設立しやすい会社形態となっています。

②節税面でのメリット

合同会社も法人税が課税される会社形態のため、株式会社とほぼ同じように節税面でのメリットを受けることができます。そのため、法人住民税の均等割りなど利益が出ていなくても発生する税金がある点には注意が必要です。また、合同会社では出資を行う社員が業務も執行しますが、この社員は株式会社の役員と同様の扱いとなるため、その報酬は株式会社と同様に役員報酬の税制が適用されることとなる点にも注意しなければなりません。

③信用面

合同会社は信用面でも個人事業主より高く評価される傾向にあります。会社として個人事業とは完全に分離された形態となるため、株式会社と同様に出資金や財務面、決算状況などによりその信用力が判断される傾向です。ただし、合同会社は歴史が浅く認知度があまり高くない会社形態のため、株式会社よりも対外的な信用の面で低く判断されることもあります。また、設立が比較的簡単で利益の分配なども基本的には自由なため、規模によっては個人事業の延長として捉えられる可能性もあります。

5 会社設立後に知っておきたい税務調査の話

起業して仕事をするようになると、不定期に所轄税務署から税務調査がやってきます。税務調査が行われる場合には原則として事前に連絡が入ります。どうしても税務調査が来るとなると何か悪いことをしたのではないかと不安になって、税務調査の日まで寝つけなくなるとか、あわてて顧問の税理士をつけようと奔走するなど、ドタバタしてしまう人も見られます。

税務調査とは、税務署などの税の徴収を実施している団体が納税者のところに出向いて、法令に基づいた適切な申告・納税が行われているか、帳簿の閲覧、現物の実地確認等により調査することをいいます。税務調査には大きく分けて以下の2つに分類されます。

5-1 任意調査

税務調査のほとんどがこちらの方法によって行われます。任意調査とは納税者の同意を得て帳簿等の閲覧など、適切な申告・納税が行われているか調査する手続きをいいます。これはさらに2つの方法に分けられます。

1つは、税務調査の予定日から1,2週間ぐらい前に所轄税務署の税務調査担当者(以下、調査官)から納税者(顧問税理士がいる場合は顧問税理士にも)税務調査のお願いの電話が来ます。業務の都合や顧問税理士の都合などを考慮した上で日程を調整することができます。税務調査を実施する場合には、基本的に納税者に対して事前連絡することが明文で規定されていますのでこちらのケースがほとんどです。

もう1つはごくまれにですが、事前連絡無しに調査官が直接納税者のところに来てその日に税務調査のお願いをすることもあります。

5-2 強制調査

こちらは税務署ではなく、国税局査察部(いわゆる「マルサ」)が担当します。

- 脱税額が1億円を超える

- 悪質仮装隠蔽工作が行われている

疑いが極めて高い納税者に対し、裁判所の令状の下で行われる強制捜査です。関係書類等については押収できる強力な権限が与えられています。

6 税務調査先の選定

税務調査が来ると連絡を受けた場合には「なぜ、ウチの会社が?」、「何か悪い事したのかな?」とついついいろいろな妄想が働いてしまいます。そこで税務調査先の選定にあたっての大まかな流れを説明します。

6-1 KSKによる選定

税務調査の選定にあたっては、KSK(国税総合管理)というシステムを利用して税務調査先の選定を行います。このKSKにより過去の国税の申告データ、納税管理などを一元管理しています。そのデータの中から長期間税務調査が行われていない、各種比率を同業他社と比較する、自社の過年度の申告データを比較して大きく変動した数値で申告している企業など、税務調査対象の大まかな選定を行います。

6-2 申告書類と各種書類との突き合わせ

KSKにより選定した納税者の中から、各種資料と突き合わせをして異常事項がないか調べます。例えば申告書と勘定科目内訳書の記載にずれがある場合や、資料箋(しりょうせん)とよばれる納税者の取引の相手方が提出する取引記録との間にずれがある場合など、税務調査先の候補をしぼっていきます。

6-3 最終的には現地調査を行うことも

税務署の調査官には税務調査の件数と税務調査の結果として、納税者が申告納税額よりも多くを集められるかといったノルマの存在が知られています。もし税務調査に入るならば、納税者の申告・納税の不手際を発見して自分の手柄を立てたいものです。

そこで税務調査先の最終決定にあたっては過去の申告データなどの書類ではわからないことを確認するために、事前に現地へ出向いて外観や、店内、場合によっては一般のお客さんに紛れてお客さんとの金銭のやり取りを確認することもあります。そのような苦労があって最終的に税務調査先の納税者を確定します。

6-4 税務調査が入りやすい特徴

税務調査によって何らかのペナルティを課す可能性の高い納税者のところへ税務調査が行われる可能性が必然的に高くなります。そこで、どのような納税者のところへ税務調査が行われる可能性が高くなるかというと、下記の特徴が挙げられます。

- 近年の売上や所得が著しく増加した

- 過去に重加算税が課された

- 大規模法人

ここにいう重加算税とは、脱税のために意図的に仮装隠蔽がなされたことが発覚したことで課されるペナルティです。このような納税者はまたどこかで脱税を図るのではないかということで定期的に税務調査が行われます。

また、大規模法人の場合は一度の税務調査だけではすべてを把握することが困難であるために定期的に税務調査が行われます。

7 税務調査が行われやすい月とは?

税務調査の時期はいつからいつまでの間で実施するか公表されていません。しかし税務署の年間スケジュールを考慮すると、税務調査が行われやすい月にはある程度の傾向が見えてきます。

税務署の一番の繁忙期は個人の確定申告の受け付けが行われる2月、3月です。この時期になると税務署の窓口にもひっきりなしに人が訪れ、税務申告の受け付けや税務申告にあたっての相談でごった返している様子が見られます。さすがにこの時期には税務調査の件数は極端に減少しますが、全く行われないということではありません。税務調査対象の納税者が行っている事業の特性や、緊急を要する税務調査でこの時期にしか入れないなどの事情もあるためです。

税務署の事業年度は、企業の決算、税務申告が一段落する7月から翌年6月までとなっています。税務署では年度初めに人事異動が行われ、業務の引き継ぎに時間が割かれる関係でこの時期の税務調査も極端に件数が減少します。

上記のことから、2月、3月、7月は税務調査の件数は極端に減少します。よく8月から12月ぐらいに税務調査が頻繁に行われると言われていますが、この時期に税務調査件数が多いという客観的データがないので推測の域を出ません。納税者としてはいつ税務調査が来てもいいように、適正な会計処理と帳簿の保存をきちんと行っておくことが懸命です。

8 税務調査への対応の仕方

こちらでは一般的な税務調査である任意調査について解説します。対応の仕方を間違えてしまうと税務署の思うままに税務調査が進められてしまうので、どういったところに注意すればいいのかぜひ知っておいてください。

8-1 税務調査実施前の対応

調査官から税務調査の日程について事前連絡を受けたときは、納税者自身の都合や顧問税理士の都合など合理的な理由がある場合には調査官が指定した税務調査の日程を変更することができます。税務調査の準備も考慮して日程の調整を図ることが大事です。

また、事前連絡なしで納税者のところへ来たときは、とにかく調査官を事務所の中に入れないことです。

何の予告もなく調査官が税務調査にやってくると、税務に関して詳しくない納税者としてはお客様と同様の扱いでとりあえず招き入れてしまうかもしれません。しかし調査官を招き入れた段階で、税務調査に対して同意したと判断されて税務調査が進行してしまいます。

そこで事前連絡なしにやってきた場合には、以下の通り対応します。

- 事前連絡なしで税務調査に来た理由を確認する

- 顧問税理士に連絡する

- 仕事の関係など合理的な理由で対応できない旨を伝えて別の日に税務調査に来てもらうようにする

納税者の方としては税務調査に備える準備期間を設けるようにしましょう。

8-2 税務調査実施日の対応

会社の規模や申告・納税に大きな疑義が生じる事案が発覚した場合を除けば、だいたい2日間で税務調査は行われます。

初日は会社の概要を確認、帳簿等の確認作業が行われます。

会社の概要を確認する上で、調査官から納税者に対してヒアリングが行われます。例えば事業を始めてから何年目か、会社組織の仕組みはどうなっているか、受注から売上、入金までの流れ、掛取引と現金取引の割合などです。場合によっては納税者自身についても聞いてくることもあります。

ここで大事なことは、質問に対して「端的に答える」ことです。良かれと思って質問に対して余計なことまでしゃべりすぎて税務署が想定していなかった取引が発覚して追徴課税の対象になるということもありますので注意しましょう。

帳簿の確認については税務調査の日数の関係もあり、あらゆる項目を根こそぎ調査することは物理的に無理があります。事前にこの項目については申告漏れがあるのではないかと狙いを定めて来ています。もし、申告の内容に疑義が見つかった場合には、それに関する資料のコピーを持って帰ることもありますし、現物資料をいったん税務署で預かることもあります。

税務調査がすべて終わると調査官は上司に税務調査の結果を伝え、税務調査の結果を精査します。納税者としては税務調査が終わってホッとしてしまいがちですが、その後も税務署といろいろやり取りをすることもありますので気を抜いてはいけません。

8-3 税務調査後の対応

税務調査が終わってからおよそ1週間後(場合によっては更に長引く場合もあり)には否認事項の有無について連絡があります。否認事項とは、税務上経費として計上してはならないものを計上していた、税務上売上として計上しなければならないものを計上していなかったなどが挙げられます。否認事項があるということは、本来申告すべき税額よりも低く申告していたということになります。

否認事項がない(これを「是認」という)のであれば、それで税務調査はすべて終わりになります。

否認事項があった場合には、調査官に否認事項に該当する理由を聞き、それに伴う追徴税額がいくらになるか確認します。説明に納得した場合には税務署に修正申告を行い、追徴税額の納付をすることで税務調査は終了となります。

説明に納得がいかない場合には税務署と協議することが可能です。協議の末に落とし所が定まった場合には、修正申告に応じて追徴課税を納付することで税務調査は終了となります。

協議の不調により納税者が修正申告に応じない場合には、税務署は更正処分を行い、一方的に税額を確定させることができます。それに不服がある場合には所轄税務署長へ再調査請求をすることができます。それでも不服がある場合には国税不服審判所長へ審査請求、それでも解決しない場合は裁判所へ訴訟に持ち込むことも制度上可能です。

事業を行っている納税者に対しては、所得税や消費税などを自らが申告・納税を行う申告納税制度を採用していますが、適正な申告・納税を徹底させるために税務調査を受ける義務があります。税務調査は基本的には不定期に行われるため、初めて税務調査を受ける納税者も、すでに何度か税務調査を受けてきた納税者であっても、緊張しながら税務調査の終わりを待つのであろうと思います。そこで少しでも税務調査への対応の仕方について知識を持ってもらうことで、実際に税務調査の連絡が来たときに落ち着いて冷静に対応しましょう。

9 まとめ

今回は起業のリスクや会社設立のデメリットについて確認しました。起業する多くの方が会社を設立する理由は効果の大きいメリットを受けるためですが、会社の設立にはそれなりにデメリットもあり、起業にまつわるリスクも軽減されることはない点を注意しなければなりません。起業のリスクや会社設立のメリットやデメリットを総合的に判断した上で会社設立の判断を行うことが何よりも重要です。