会社設立時及びそれ以降も企業は法律に大きな影響を受けるため、創業者や経営者は重要な法律やその法務(ビジネス法務)については把握しておかねばなりません。法律に違反した行為等をしている場合、経営者は知らなかったでは済まされず罰金や業務停止といったペナルティーを科せられることもあります。

今回は「経営に関連する法律とその法務」をテーマとして、会社設立時から事業の開始以降重要となる法律・法務を紹介していきます。企業法務を軽視した手続や活動がどのようなトラブルを招くのか、重要な法律を把握して対処することでどのようなメリットがあるのか、といった点を解説する予定です。

会社の設立を考えている方、事業を開始して間もない方などは是非これからの企業法務の取り組み方などの参考にしてください。

1 会社経営と法律の関わりや影響

会社設立時やそれ以降の企業においては、経営で法律が常に関係し大きな影響を受けることも少なくありません。ここでは法律が会社経営にどのような関わりや影響があるのかを説明しましょう。

1-1 会社設立時からの課題と法律

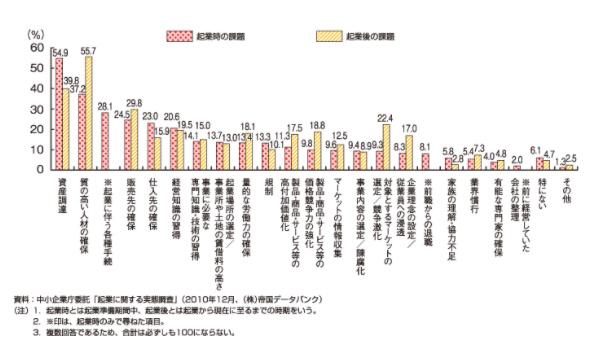

起業時・会社設立時だけでなく事業を開始してからも創業者・経営者は様々な課題に直面し、その課題が起業や事業運営の妨げとして大きく影響することもあります。平成23年度の中小企業白書では「起業時及び起業後の課題」についての内容が下図の「第3-1-36図」で示されています。

起業時と起業後の課題内容の傾向は多少異なるものの、資産調達、人材確保、起業時の各種手続、販売先の確保、仕入先の確保、経営知識の習得、規制、などが主な課題です。

こうした課題は法律と直接的に関連し企業行動を制約するといった縛りになることもあります。

①資金調達

会社設立前後では特に資金の確保が重要となりますが、創業者が自己資金だけ賄うことは難しく多くのケースでは近親者や金融機関等からの借入で対応するケースが少なくありません。

銀行や信用組合などの金融機関からの借入であれば、彼らが用意する金銭消費貸借契約書の内容を確認し金利や返済等の条件で問題がなければ、あとはサインして借入するだけで済み特にトラブルになることはないでしょう。

しかし、親兄弟・知人等の親近者やその他第三者から口約束などで借りる場合、あとでトラブルになるケースが少なからず見られるのです。金銭消費貸借契約書を作成する場合、借入金額、金利、返済期間や連帯保証人などを明記することになりますが、口約束ではこれらの点が曖昧になることがあります。

口頭では5年後の返済でよかったところ、貸し手の事情が変わり急に返済を求められる といったことも起こり得るのです。また、金利の値上げを求められるといったこともないとも限りません。

こうしたことによるトラブルを回避するためには法的に適正な金銭消費貸借契約書を作成し借り手と貸し手の合意を明確にしておく必要があるのです。

また、会社設立後では法人として融資を受けるケースが生じてきます。しかし、銀行等の融資の場合経営者に連帯保証人を求めるケースが少なくありません。特に中小企業などの場合、その財務の信頼性をより確実なものとするために金融機関は連帯保証人を要求してくるのです。

解しておかねばなりません。連帯保証人になれば、会社の借金の返済は経営者自身が負うことになるためその覚悟が必要です。

②人材確保

起業時やその直後の企業においては人材の確保が不可欠ですが、会社設立前後の企業では人材確保は容易ではありません。設立時では家族・親戚・友人などに手伝ってもらうケースも多いですが、事業が本格的に軌道に乗れば親近者以外の一般の人を正規に採用していくことになります。

労働者を雇う場合は労働契約を結ぶ必要があり、労働してもらう上での様々なルール(就業規則等)を作成し実施しなければなりません。もし労働契約を締結せず約束した条件以外で労働させれば労働者から訴えれることも起こり得るでしょう。

就業規則は常時10人以上の労働者を使用するケースに作成が義務付けられていますが、もし作成しておかないと労働基準法違反として罰せられることもあります。

就業規則はその企業の労働時間、休職、配置転換、転勤、出向、懲戒などを定めた基本ルールであるため、適用される企業においては法的に不可欠であるだけでなく組織の運営上も欠かせない規則となるのです。

たとえば、適用事業所において就業規則がない場合、残業や休日出勤の指示も法的には出せなくなります。また、懲戒解雇などもできなくなってしまうのです。

企業組織は人によって構成されますが、その労働者がトラブルや課題の一因となるケースも多いため労働(者)に関連する法律(労働契約法、労働基準法、労働安全衛生法など)は特に注意しておかねばなりません。

③販売先や仕入先の確保

起業前後の創業者や経営者にとって、資金調達と同様に商品等の売先や仕入先を確保していくことが大きな課題となっています。資金が十分にあっても買ってくれる顧客が少なく増やせないと事業は行き詰まり経営の持続が困難になっていくでしょう。

そのため経営者は可能な限りの人脈等を活用して取引先を確保しようと努めますが、適正な契約書なしに取引を進めるとトラブルに巻き込まれることも珍しくありません。

たとえば、知人の紹介で商品を販売することとなったために売買契約書なしで納入しはじめたところ、商品に問題があるとして代金を支払ってもらえない、大きな値引きを受ける といった問題に直面することもあるのです。

こうしたトラブルを避けるためには契約書を交わしておく、注文書を発行してもらう必要がありますが、自社が買手となって発注する場合も同じになります。下請代金支払遅延等防止法では一定規模等の事業者が下請先などに発注する場合は注文書等の発行を義務付けているのです。

この法律では下請代金の支払期日は、発注者が受注者からの供給を受けた日から起算して60日以内と定めています。事業者の規模等でこの法律の適用は変わっていきますが、適用となるケースで支払期日などを守らない場合は違反行為として罰せられることもあるのです。

④起業に関わる各種手続

創業者の中で起業に関する手続を課題とする方が少なくありません。特に会社を設立して事業を起こす場合は様々な手続が発生するため、その手間やコストを負担に感じる人が少なくないのです。

企業をどのような形態、つまり株式会社、合同会社やNPO法人などのいずれかにするかについて考えることになりますが、各形態により設立での手続内容も異なってきます。

会社設立では登記という手続も必要になりますが、完了するまでの時間や費用も少なからず発生します。また、事業によっては国や自治体から許認可を受けなくてはならないケースもあり、無許可・無認可で事業を行えば罰せられることもあるわけです。

各種の手続の存在を知っていても届出や申告などの時期が遅れれば、それだけ事業の開始も影響を受けることになり、計画していた時期に事業が進められないといった問題に陥ることもあります。

⑤事業所や事務所等の賃貸料

事業を始める際にはオフィス、工場や倉庫などを借りて創業するケースも多いですが、口約束で契約したり契約書の内容をよく確認しないでサインしたりすると後でトラブルに巻き込まれないとも限りません。

事務機器、備品や製造設備等のリースなども同様ですが、曖昧な契約を結ぶと急な立ち退きや返還、賃料の値上げなどが要求されるといった問題に直面することもあるのです。

商品の生産・販売に関わる施設、サービスを提供する場所などで急に立ち退きが求められることになれば、事業の継続が困難になってしまいます。また、賃料の値上げが要求された場合、事業の採算性が悪化し競争力の低下に繋がりかねません。

企業が第3者とかかわって何らかの行為を行う、受けることになれば金銭の受け取りや支払いが生じることになりますが、法律に沿った契約書を交わしておかないと理不尽な扱いを受ける可能性を高めることになります。

1-2 知らないと損する法律・法務

企業に関わる法律は企業活動を制約する面もありますが、守ってくれたり支援してくれたりする面もあるため、それらを把握して活用しないと損することになるでしょう。

法律を活用することのメリットとも言えますがその範囲は広いため、ここでは「税金」「雇用」と「経営サポート」について紹介します。

①税金

利益を追求する事業や組織においてはその収益に応じて納税する義務が生じます。企業の税務も税法に従って行われることになりますが、企業の規模や事業の内容等によって税金の扱いが異なってくるため注意が必要です。

法人の場合納税に関する業務等について税理士などの会計の専門家に委ねれば心配する必要は少なくなるでしょう。しかし、個人事業者や小規模法人などで独自に税務手続する場合は気を付けないとトラブルになったり、損したりすることになりかねません。

A 青色申告制度

たとえば、青色申告制度では納税者の納税負担等を軽減する措置が取られています。個人事業者と法人の両方で利用できる制度ですが、適用される内容は両者で多少異なります。

個人事業者における青色申告制度での最大のメリットは利益から最大65万円控除できる特別控除で、利益を減らして納税額を減らせる点です。令和2年以降の所得に対する控除の要件が改正されやや厳しくなりましたが、会計ソフトなどを使って適切な会計処理を行っていれば対応は困難とは言えないでしょう。

他にも「青色事業専従者給与」という制度があり、事業主と生計を一にする親族が青色事業に従事する場合、その者への給料は経費扱いになります。

なお、法人の場合特別控除は受けられませんが、以下のようなメリットが得られるのが魅力です。

- ・欠損金の繰越控除:欠損金が最大10年間繰り越せる

- ・欠損金の繰戻還付:欠損金が生じた場合前期の利益との相殺が可能で、それによる還付が受けられる

- ・中小企業者等の少額減価償却資産の特例:取得価格が30万円未満の減価償却資産がその事業年度の損金として一括償却できる(通常10万円まで)

- ・特別償却と税額控除の適用:特定資産の取得、または費用の支出について「取得価格(支出費用)×一定割合」を上限に、その金額を一括償却または法人税額から控除できる

新設会社や中小規模の会社などでは事業が不安定な時期も少なくないことから赤字となる年度も少なくありません。そうした赤字が上記の欠損金の繰越控除や繰戻還付などにより黒字の年度の税金を減らしたり還付されたりするわけです。

資金の確保が課題となっている企業にとって青色申告制度は利用すべき制度と言えるでしょう。

B 納税に関わるペナルティー

企業の納税に対する罰則は複数用意されており、適用されることになると本来の納税額以上の大きな支出が求められることになるため要注意です。

たとえば、確定申告書を期限内に提出しない、修正申告書を提出する・更正を行う、納期限までに納税しない などの場合本来納付すべき税金額にプラスして、加算税や延滞税などの附帯税(地方税では附帯金)が科されることになります。なお、主なペナルティーは以下の通りです。

- ・過少申告加算税:申告内容が過少の場合に適用。負担額は追加して納付すべき税額の10%等

- ・無申告加算税:申告期限までに申告しない場合に適用。負担額は期限後申告、決定または更正により納付すべき税額の15%

- ・重加算税:過少申告加算税が科されている場合で隠蔽や偽装がある場合などに適用。負担額は追加して納付すべき税額の35%等

- ・不納付加算税:源泉徴収等の税金を期限までに納付しない場合。負担額は未納税額の10%

- ・延滞税:納付すべき税額を期限までに納付しない場合に適用。負担額は未納税額につき年14.6%(納付期限の翌日から2カ月を経過するまで年7.3%)

以上のように比較的軽い罰則から悪質なケースでは重加算税という非常に重いペナルティーが科されることにもなります。儲かっていないから確定申告しない、遅れて提出してもかまわないだろう などと勝手に判断して適正な申告をしないと余計な税金支出を生じさせることになるのです。

②雇用

事業を継続し拡大していくためには、企業の状況に応じた労働力の確保が必要です。その労働者を保護するための法律が多くあるため、経営者としては重要な労働関連法規について理解し適切な社内規定を定め実施しなければなりません。

労働基準法などに違反する行為を行えば罰則を受けるばかりかブラック企業として世間の注目の的になり、雇用の維持や拡大が困難になってしまいます。一方、雇用に関連する法律の中には中小企業等の雇用を支援するものもあるため、利用すべき状況にある企業が活用しないのは損というものです。

人手不足が深刻化する日本経済においては、給与のみならずその他の労働条件や労働環境などについて改善が求められています。そうした状況に対応するため、国は採用の促進、訓練・研修の実施、時間外労働や働き方の改善、賃上げ促進、ワーク・ライフ・バランスやメンタルケアの実施などの支援策を提供しているのです。

たとえば、「中小企業における労働力の確保及び良好な雇用の機会の創出のための雇用管理の改善の促進に関する法律(略称:中小企業労働力確保法)」があります。

この法律に基づく改善計画(労働時間等の設定の改善、男女の雇用機会均等の確保及び職業生活と家庭生活の両立支援、職場環境の改善、福利厚生の充実、募集・採用の改善、教育訓練の充実 など雇用管理の改善にむけた計画)を作成して都道府県知事の認定を受け申請すれば助成金が受けられます。

その助成金の一つに「人材確保等支援助成金(中小企業人材能力発揮奨励金)があり、中小企業等の事業主が利用できるのです。

その主な内容は、「生産性向上が特に必要な認定中小企業者等が、認定計画に基づき雇用環境の高度化を図るための設備の設置又は整備を行い、併せて、奨励金の対象となる労働者の雇い入れを新たに行った場合に、当該設備の設置に要した費用の一部を助成する」というものになります。

奨励金の内容は、対象となる設備の設置又は整備に要した費用の額及び対象労働者の雇入れ数に応じた以下の支給額です。

- 1)雇い入れ人数が1人の場合、設備の設置又は整備に要した額の1/4(小規模事業者については1/3)

- 2)雇い入れ人数が2人以上の場合、設備の設置又は整備に要した額の1/3(小規模事業者については1/2)

- 3)上記(1)及び(2)について、1,000万円(小規模事業者については1,500万円)を上限として支給する

上記のような法律に基づく施策が多く用意されているため、対象となり得る事業者が利用しないというのは損というものでしょう。

③経営サポート

小規模・中小企業等の経営を支援するための法律も多くあります。支援してくれる法律のタイプは様々ですが、1つの法律の支援により他の法律に基づく複数の支援が受けられるケースも少なくありません。つまり、1つの法律による支援制度でより多くの支援が受けれるケースが多いのです。

たとえば、「中小ものづくり高度化法」に基づいた支援が提供されています。同法の特定ものづくり基盤技術高度化指針に沿った研究開発計画を作成し経済産業大臣の認定が受けられる場合、以下の支援措置が利用できるようになるのです。

- 1)戦略的基盤技術高度化支援事業(補助金):補助金額は単年度で4,500万円

- 2)政府系金融機関による特別貸付制度:「企業活力強化資金」で直接貸付の上限7億2,000万円等

- 3)中小企業信用保険法の特例:通常の保証枠より多い3億円の保証等

- 4)中小企業投資育成株式会社法の特例:株式、新株予約権、新株予約権付き社債が引き受けられ、自社の自己資本の増強が可能

- 5)特許料及び特許審査請求料の軽減:審査請求料や特許料の減免

以上のように中小ものづくり高度化法に基づく開発等に取り組む企業では、補助金が得られるチャンスがあるほか、政府系金融機関からの低利融資が受けられる可能性もあります。

また、そうした融資は中小企業信用保険法の特例に適用され保証が得られることになれば、より多くの融資額が確保できるようになってくるのです。さらに中小企業投資育成株式会社法の特例が適用されれば、融資に頼らず自己資本を増強するという直接金融の道を開き財務状況の改善や新事業の推進などに役立てられるでしょう。

特許に関わる費用の減免措置は、知的財産権の保護が益々重要となるグローバルな競争環境下での特許料等のコストを軽減するのに有効です。

このように法律は企業の行動を縛るだけでなく応援してくれる支援策にもなるため、経営者は積極的にその利用を考えていかねばなりません。

2 会社設立時において特に重要な法律と法務

ここでは創業者が会社設立時に特に注意しておかなくてはいけない法律や法務について説明しましょう。なお、ここで取り上げる法律以外にも重要なものが多いため、各企業の状況に応じて随時確認したり、法律の専門家等に相談したりして対応してください。

2-1 会社法

会社法は、以前の商法や有限会社法などをまとめて一本化された会社の形態、設立・解散、組織運営や資金調達などの規則をまとめた法律です。創業者は、自分が立ち上げる企業をどのような会社形態にするかを考えることになりますが、その際に会社法の規定に沿って検討することになります。

会社法の主な構成は、「総則」「株式会社」「持ち分会社」「社債」「組織変更等」「外国会社」「雑則」「罰則」の8つです。たとえば、総則には会社の商号等の規定、会社の法人格、会社の商号における「株式会社」「合名会社」「合資会社」「合同会社」の名称の使用義務 などが定められています。

株式会社の形態を選ぶ場合、会社法の「株式会社」などの条項に沿って設立の手続を進めることになりますが、他の合同会社などとは多少異なってくる点もあるため注意が必要です。

たとえば、株式会社と合同会社という各々の形態では会社法で規定された内容に違いがあり、各種の手続や運営に関する手間や費用なども違ってきます。

また、どの形態を選ぶかで法の枠を超えた社会的な信用度やビジネス上の有利・不利などが生ずることもあり、どの形態を選ぶかは総合的な判断が求められるのです。

| 項目 | 株式会社 | 合同会社 | 合名会社 | 合資会社 |

|---|---|---|---|---|

| 資本金 | 1円~ | 1円~ | 規定なし | 規定なし |

| 出資者数 | 1人~ | 1人~ | 1人~ | 2人~ |

| 出資者責任 | 有限責任 | 有限責任 | 無限責任 | 有限責任と無限責任 |

| 代表者 | 代表取締役 | 社員 | 社員 | 社員 |

| 役員 | 取締役が1名以上、監査役が任意 等 | 業務執行社員 | 全社員が経営者 | 経営者は無限責任社員 |

| 役員任期 | 2年(最長10年) | 無期限 | 無期限 | 無期限 |

| 利益配当 | 出資割合 | 自由 | 自由 | 自由 |

| 最高意思決定機関 | 株主総会 | 全社員の同意 | 全社員の同意 | 全社員の同意 |

| 定款認証 | 必要 | 不要 | 不要 | 不要 |

| 決算公告 | 必要 | 不要 | 不要 | 不要 |

| 機関設計 | 株主総会、代表取締役の設置等 | 自由 | 自由 | 自由 |

| 株式公開 | 可能 | 不可 | 不可 | 不可 |

| 設立費用 | 約25万円~ | 約10万円~ | 約10万円~ | 約10万円~ |

| 社会的信用 | 〇 | 〇~△ | △ | △ |

なお、株式会社東京商工リサーチによると2018年度の法人格別の社数では、株式会社が8万7,527社、合同会社は2万8,940社となっています。株式会社は全体の7割近くを占めていますが、前年度より5%近い減少となっている一方、合同会社は7%以上の増加となっているのです。

東京商工リサーチでは合同会社が増加している理由として、「合同会社は設立コストが安価なだけでなく、株主総会の開催が不要など経営の自由度も高い」と分析しています。

2-2 許認可等の事業の実施に関係する法律と法務

所轄官庁や自治体等から許認可を受けないと事業が開始できない業種も少なくないため、自分が起業する事業には許認可が必要かどうかを確認しておかねばなりません。また、許認可以前に事業が違法でないかという事業のリーガルチェックも必要です。

特に既存の市場では見られないタイプの事業を行う場合は会社を設立する前に調べておく必要があり、経営支援機関や企業法務に強い弁護士などに相談することが望まれます。

・許認可が必要な業種

許認可が必要となるケースとしては、下表にある業種のほかにも多数存在しているため自分の事業については必ず確認しましょう。

| 事業内容 | 法律 | 許認可の種類 |

|---|---|---|

| 電子マネー系 | 資金決済法 等 | 資金移動業登録 等 |

| 人材派遣系 | 労働者派遣法 等 | 一般労働者派遣事業許可 等 |

| 中古品販売系 | 古物営業法 等 | 古物商許可 等 |

| お金の貸付系 | 貸金業法、出資法 等 | 貸金業登録 等 |

| 宿泊系 | 旅館業法、消防法 等 | 旅館業営業許可 等 |

| ペットショップ系 | 動物の愛護及び管理に関する法律(動愛法) 等 | 動物取扱業の登録 等 |

| 飲食店系 | 食品衛生法 消防法 等 | 飲食店営業許可 等 |

こうした許認可等を得る場合、そのための必要要件をクリアしなければなりません。たとえば、ペットショップを開業する際には「動物取扱業の登録」を受ける必要がありますが、「飼養施設等の構造、規模等が要件を満たしていること(飼養施設がある場合)」と「動物取扱責任者の選任」の2要件を満たさなくてはなりません。

許認可の種類によっては要件をクリアするために時間がかかるケースもあるため、事前に確認し開業時期に影響しないように許認可の取得は済ませるべきです。

・事業の適法性

新規性の高い事業を開始する場合などではそのビジネスモデルについて弁護士等によるリーガルチェックを受けた方がよいでしょう。事業としての考えは画期的であっても法律に反する事業となっていないとも限りません。

もし違法な事業を行っていて発覚すれば、ペナルティーを受けるだけでなく取引先や顧客など社会からの信用を失い事業どころか会社の存続が危ぶまれることになります。

なお、国は以下の2つの制度を用意して企業の個々の事業内容に沿った規制改革が進められるように支援しています。

- 1)企業実証特例制度

- 「新規事業にチャレンジする事業者が、規制の特例措置を提案し、安全性等の確保を条件として企業単位で規制の特例措置の適用を認める制度」

- 2)グレーゾーン解消制度

- 「事業者が新規事業の計画に即して、あらかじめ規制の適用の有無を照会し、躊躇なく事業を実施できるよう後押しする制度」

特にリーガルチェックの場合などにはグレーゾーン解消制度の利用が有効になり得るでしょう。

・その他各種法律

開業する事業の内容や形態により、特定商取引法、不当景品表示防止法、訪問販売法、独占禁止法、個人情報保護法など、多くの法律が事業の遂行に関わることも多いです。そのため提供する事業の内容がどのような法律によって規制などの影響を受けるか事前にチェックしておかねばなりません。

顧客情報を事業で利用する場合、個人情報保護法に基づいた取り扱いが求められます。以前は5,000人超の個人情報を取り扱う事業者だけが対象でしたが、平成29年5月30日以降は「個人情報を利用するすべての事業者」へと改正されました。

個人情報の数に関係なく小規模事業なども「個人情報をデータベース化して事業に利用している事業者」はすべて同法の適用対象となり、違反した場合には刑事罰(6カ月以下の懲役または30万円以下の罰金)や民事罰を受けることもあり得るため注意しましょう。

2-3 労働関連法規

会社設立に当たり労働者を雇用することになれば、労働契約法や労働基準法などの各種労働関連法規が様々な場面で経営に関わってきます。労働関連法規は労働者の安全や経済的地位の向上などを確保するためものであり、違反した場合の事業者へのペナルティーは軽いと言えないものも少なくありません。

ここでは会社設立時に発生る労働関連法規に関わる企業法務をいくつか紹介していきます。

①社会保険への加入手続

社会保険とは「医療保険」「年金保険」「介護保険」「労働者災害補償保険(労災保険)」「雇用保険」のことですが、会社を設立したら加入の手続を行わねばなりません。なお、労災保険と雇用保険を合わせて「労働保険」と呼ばれています。

・医療保険

医療保険は、民間会社に勤務する人が加入できる健康保険、公務員が加入する共済組合、自営業者等が加入する国民健康保険などに分かれます。従って、会社としては健康保険の加入手続を行うわけです。

健康保険の保険料は、事業主と被保険者が半分ずつ負担し、事業主は両者の負担分を合わせた保険料を納付しなければなりません。手続では事業主が「被保険者資格取得届」を日本年金機構へ提出します。

・年金保険

年金保険も健康保険と同様に会社(事業所)単位で適用事業所となり、そこで常時使用される人は被保険者となり会社は健康保険と同じ手続をしなければなりません。

・介護保険

被保険者が40歳になったら介護保険第2号被保険者となり、その月から介護保険への加入義務が生じます。保険料は健康保険と同様に会社と被保険者とで折半しますが、会社が健康保険料と併せて介護保険料を徴収・納付しなくてはなりません。手続は健康保険の加入手続で済みます。

・労働保険

雇用保険は従業員が失業した際に一定期間給付金が支給される制度で、労働者を雇用すれば原則的に雇用保険と労災保険への加入義務が生じます。従業員を雇った場合には「雇用保険被保険者資格取得届」を事業所の所在地を管轄する公共職業安定所(ハローワーク)に、被保険者となった日の属する月の翌月10日までに提出しなければなりません。

労災保険は、労働災害の防止や被災労働者への補償などを目的とする保険です。会社が労働保険の適用事業所となれば、労働保険の保険関係成立届等を所轄の労働基準監督署又は公共職業安定所に提出し、その後労働保険料(概算)の申告・納付します。

なお、労働保険料の納付は両保険一体で行われることになります。

②就業規則の作成

常時10人以上の労働者を使用する事業者には就業規則の作成義務がありますが、10人未満の事業者はその義務が生じないため作成していないケースも多いです。

しかし、既に説明した通り就業規則は従業員を雇用し彼らが適正に労働するための企業の基本ルールとなるため、企業にとっても経営上で重要になります。

規定の内容は法律で定められていますが、主に解雇(内定取消、採用取消自由等を含む)、配置転換・転勤・出向・転籍等の命令、労働時間、休職のほか、最近注目されるようになったきたメンタルヘルスやパワハラ、個人情報管理の規定などです。

適正な就業規則を設置して従業員が安心・安全に働ける職場環境に整備していくことで雇用の維持や拡大に繋がり企業の発展も期待できます。また、秘密保持義務や退職後の競業避止などの規定を設けることで競争上のトラブルを回避することにも役立つのです。

なお、就業規則の届出については、「常時10人以上の労働者を使用している事業場では、就業規則を作成し、過半数組合または労働者の過半数代表者からの意見書を添付し、所轄労働基準監督署に届け出る」となっています(労働基準法第89条、90条)。

③労働契約書

企業の事業をスタートさせるには経営に必要な各種資源を確保し稼働させなくてはなりませんが、その資源の確保には各種の契約が必要となりそのための契約書の作成が求められます。

各種の契約はその関連する法律によって規定されることが多いため、法律に則った契約書の作成と締結が不可欠です。たとえば、事業者が使用者を雇う場合には「労働契約書」(個人などが誰かを雇う場合などでは「雇用契約(書)」という)を作成し締結しなくてはなりません。

労働契約書の内容は事業者と使用人で合意して決まるものですが、主に労働内容、給料、期間、就業場所、始業時刻・終業時刻、所定時間外労働の有無、休憩・休日・休暇、賃金・計算方法・支払い方法、賃金の締め日と支払日、昇給、退職などになります。

雇用条件や転勤・移動に関するトラブルなどは少なくないため、労働契約書を作成しトラブルを未然に防ぐとともに訴訟されても困らないように整備しておくべきです。

2-4 税務署への届出

個人企業も法人も開業する場合には税務署への届出が必要です。個人企業の場合、税務署への開業届は事業を開始して1カ月以内に行うように求められています。その際、開業年度より青色申告制度を利用する場合は「青色申告承認申請書」の提出も必要です。

法人の場合、税務署へ「法人設立届出書」を提出しなければなりません。設立の日(設立登記の日)以後2カ月以内に「法人設立届出書」を納税地の所轄税務署長に1部(調査課所管法人は2部)提出します。なお、法人設立届出書には、「定款、寄付行為、規則又は規約等の写し」の添付が必要です。

また、「源泉所得税関係の届出書」や消費税の各種届出書(該当する場合)の提出も求められています。ほかにもケースにより以下のような申請書や届出書の提出も必要となるため、税務署や税理士などに確認するとよいでしょう。

- 1)青色申告の承認申請書

- 設立第1期目から青色申告を利用する場合の提出期限は、設立の日以後3カ月を経過した日と設立第1期の事業年度終了の日とのうちいずれか早い日の前日までになります。

- 2)卸資産の評価方法の届出書

- 同届出書の提出期限は、設立第1期の事業年度の確定申告書の提出期限までです。

- 3)減価償却資産の償却方法の届出書

- この提出期限は、設立第1期の事業年度の確定申告書の提出期限までになります。

- 4)有価証券の一単位当たりの帳簿価額の算出方法の届出書

- この提出期限は、有価証券を取得した日が属する事業年度の確定申告書の提出期限までです。

2-5 各種の契約及び契約書

事業を行う場所である事務所、工場や倉庫等を借りる場合には不動産の所有者等と不動産賃貸契約を結ぶことになります。機械や設備等のリースを利用する場合はリース契約なども必要です。契約書は貸す方が用意してくれますが、内容を十分に確認しないでサインするのは避けましょう。

契約内容が妥当か、違法性はないか、借手が不利な条件になっていないかなどのチェックは不可欠です。

なお、実際に事業を進めるにあたり、販売先や仕入先との取引が開始されることになるため、「取引基本契約(売買基本契約)」を結ぶ必要性も生じてきます。

取引基本契約は、契約する売手と買手等の両事業者間で生ずる継続的な売買や製造等の委託などを実施する場合の基本的な契約条件を決めるものです。そして、その取引基本契約に従って個別の注文や業務委託の発注が行われることになり、その個々の注文の契約は「個別契約」として扱われます。

取引基本契約を結んでおくことで、頻繁に発生する個別注文における都度の取引条件の決定といった手続を省略した効率的な取引(受発注)が可能となるのです。たとえば、取引基本契約で支払条件を決めておけば個々の注文でその都度支払い条件を交渉する手間がなくなります。

3 会社設立後から注意しておくべき法律と法務

会社設立時から事業に関係するすべての法律に対して適切な企業法務が実現できれば良いですが現実的には困難です。そのため事業を軌道に乗せ会社を少しずつでも成長させながら不備のある法務については整備・改善していきましょう。

設立当初は問題がなくても事業が成長していき従業員のほか取引先や顧客等が増加していくとその法務の不備等に伴うトラブルが発生することもあるのです。ここではそうしたトラブルを回避するための改善すべき法務をいくつか紹介しましょう。

3-1 会社法関連

①資本政策

会社設立時の資金調達は大きな課題の1つですが、金融機関からの借入以外では親近者やベンチャーキャピタルなどの他者からの借入や投資に頼るケースも少なくありません。また、兄弟や元同僚などの出資者が経営に加わり共同で事業を行うケースも多いです。

こうした場合に、自社株式の所有割合を適当に割り当てておくと、将来自社の経営権についてもめることとなり経営リスクが高まることもあります。たとえば、会社法における株式会社の利益配当は出資割合で行われるため、業務の負担割合と出資割合が釣り合っていない場合に不公平な配当になるケースも生じるのです。

自己資本の半分ずつを出資している者であっても一方が業務の大半を受け持ち、他方はほんの一部だけ担当するような場合、役員報酬だけの差では埋めにくい不公平感が生じる恐れが出てきます。こうした不満が喧嘩となり一方が会社を離脱することになりかねません。

また、ベンチャーキャピタルからの投資を受ける場合、投資の条件や割り当てる株式数に注意しておかないと経営が圧迫されることもあります。ベンチャーキャピタルは投資先を成長させ投資資金を早く回収させたい思惑があるため、収益優先の経営を求める可能性が低くないです。

そのため経営者が考えている事業内容と離れたことを提案するといった口出しが起こっても不思議ではありません。こうした影響を回避したり軽減したりするためには、割り当てる株数をあまり多くしない、議決権制限種類株式を割り当てるといった対策も必要です。

会社法では議決権を有する一般の「普通株式」のほか、議決権のない「議決権制限種類株式」などの発行が定められています。

②機関設計

会社法における株式会社の機関には、株主総会、取締役会、監査役、監査役会、会計監査人、会計参与がありますが、事業の運営においては株式総会と取締役会の存在が大きく影響します。

株式会社の最高意思決定機関は株主総会ですが、合同会社など他の会社形態では全社員の同意に基づく意思決定です。必ずとは言えませんがより迅速な事業運営を行いたいなら株式会社よりも合同会社などのほうが適しているでしょう。

ただし、株式会社でも取締役会を設置すれば、会社の重要事項について取締役会で決定できるようになるため、迅速性や機動性が確保できるようになります。取締役会の設置(取締役会設置会社)には、取締役を3名以上選任しなければならず、加えて監査役または会計参与の設置も必要です。

創業者が1人で株式を100%自身で保有している会社なら取締役会を設置しなくても自分の判断ですべて意思決定できますが、そうでない場合は取締役会の設置を自社の状況に合わせて検討した方がよいでしょう。

3-2 労働関連法規

会社設立時よりもそれ以降の経営においてたびたび問題になる可能性が高いのは人の問題です。従業員数が多い大企業においても労務面のトラブルは企業全体の運営に大きく影響しかねず、小人数の中小企業等においては企業存続の問題にもなりかねません。そのため大きな問題に発展しそうなポイントには備えておく必要があります。

①解雇

様々な事由により従業員を解雇するケースは存在しますが、適正な理由のない解雇は許されません。労働基準法、労働安全衛生法、労働組合法、個別労働関係紛争の解決の促進に関する法律、男女雇用機会均等法、育児・介護休業法などは、労働者を不当な解雇から守るために解雇の禁止に関する規定を設けています。

労働基準法の面だけを見て合法的に解雇できると思っても他の関連法規に抵触することもあるため解雇については慎重な判断が必要です。労働関連法規の許容を超える解雇は、裁判で無効にされる可能性があるほか、損害賠償を要求されることにもなりかねません。

以下のような解雇は法律で禁止されているため注意しましょう。

- 1)客観的に合理的な理由を欠き、社会通念上相当であると認められない解雇(労働契約法第16条)

- 2)労働者の国籍、信条、社会的身分を理由とする解雇(労働基準法第3条)

- 3)業務上の疾病による休業期間及びその後30日間の解雇(労働基準法第19条)

- 4)産前産後の休業期間及びその後30日間の解雇(労働基準法第19条)

- 5)解雇の予告又は解雇予告手当の支払いを行わない解雇(労働基準法第20条第1項)

- 6)労働者が労働組合の組合員であることや、組合に加入したり組合を結成しようとしたことなどを理由とする解雇(労働組合法第7条第1号)

- 7)労働者が労働委員会に対し、不当労働行為の救済を申し立てたことなどを理由とする解雇(労働組合法第7条第4号)

- 8)女性労働者が婚姻、妊娠、出産したこと、産前産後の休業をしたことなどを理由とする解雇(男女雇用機会均等法第9条第2項、第3項)

- 9)労働者が育児休業、介護休業の申し出をしたこと、又は実際にそれらの休業をしたことを理由とする解雇(育児・介護休業法第10条、第16条)

- 10)労働者が労働基準監督署などに対し、使用者の労働基準法違反や労働安全衛生法違反の事実を申告したことを理由とする解雇(労働基準法第104条第2項、労働安全衛生法第97条第2項)。

*以上 埼玉県HP「法律で禁止されている解雇について」より引用

②セクハラ・パワハラ

最近の労務上の問題は、解雇や退職よりセクハラ・パワハラが多くなっていると言われており、企業としてはそれらを放置しておけない状況となっています。企業はセクハラ・パワハラの防止に努めないと社員の離職や意欲の低下のみならずケースによっては管理者責任が問われかねません。

そのため今後の企業においては積極的にセクハラ・パワハラ問題に取り組み防止するための社員教育の実施や管理制度の見直しなどを行うべきです。なお、男女雇用機会均等法、育児・介護休業法の改正で「セクシュアルハラスメント等の防止対策の強化」が盛り込まれ、令和2年6月1日の施行予定となっています。

2019年6月5日の労働施策総合推進法の改正で、パワハラの法的定義とともにその防止対策が法制化されました。パワハラ防止のための雇用管理上の措置(相談体制の整備等)の義務付については「女性の職業生活における活躍の推進に関する法律等の一部を改正する法律(令和元年6月5日公布)」により令和2年6月1日から施行されます。

最近注目されてきたパワハラについては対応が遅れている企業も多いと思われますが、パワハラ防止法が施行されることになるためその対応は急がなくてはなりません。

職場でのパワハラとは、以下の3点が判断基準とされそれを踏まえた対応が求められます。

- 1)優越的な関係を背景とした

- 2)業務上必要かつ相当な範囲を超えた言動により

- 3)就業環境を害すること(身体的若しくは精神的な苦痛を与えること)

職場のパワハラの定義や事業主が講ずべき措置の具体的内容等については、「事業主によるパワハラ防止の社内方針の明確化と周知・啓発」「苦情などに対する相談体制の整備」「被害を受けた労働者へのケアや再発防止」などになると想定されています。

パワハラ防止対策の具体的内容としては、厚生労働省の「パワーハラスメント対策導入マニュアル」などが参考になるでしょう。

③外国人の雇用

経営者は人手不足の窮状に対応するために外国人の雇用に頼るという選択も考えなくてはいけません。しかし、外国人だからとして日本人従業員と異なる扱いをすると法に触れ罰せられることもあるため注意が必要です。

外国人は、出入国管理及び難民認定法(「入管法」)で定められている在留資格の範囲内において、日本での就労活動が許可されます。経営者は、外国人を雇用する場合にはその在留カード等により就労が認められているかどうかの確認が必要です。なお、在留カードは以下の点を確認するようにしましょう。

- ・在留資格や在留期間

- ・就労制限

そして、外国人の雇入れや離職がある場合、その外国人の氏名、在留資格などについて確認し、ハローワークに届出なくてはなりません。また、届出だけでなく雇用する上での適切な管理の実施も必要です。

「労働施策の総合的な推進並びに労働者の雇用の安定及び職業生活の充実等に関する法律」に基づき、事業主が遵守すべき法令や、努めるべき雇用管理の内容などが「外国人労働者の雇用管理の改善等に関して事業主が適切に対処するための指針」で公開されています。

経営者は、この指針に沿って、外国人の雇用を行う場合の職場環境の改善や再就職の支援に取り組むことが求められています(努力義務)。

なお、外国人の雇用の手続や管理については、厚生労働省の「外国人の雇用に関するルールのパンフレット」を参照してください。また、不適切な外国人の雇用や管理にはペナルティーが科されることもあるため注意しましょう。

不法就労させたり、不法就労をあっせんしたりする者には「不法就労助長罪」が適用され、3年以下の懲役、300万円以下の罰金が命じられることもあるのです。

また、外国人を雇用する場合に、当該外国人が不法就労者であることを知らなかったとしても在留カードを確認していない等の過失があれば事業主は処罰を受けることになります。ハローワークへ届出しない、虚偽の届出をする場合には30万円以下の罰金が適用されることもあるのです。

3-3 取引関係

事業を始めるにあたり商材を仕入れたり、人材を派遣してもらったりして取引先との関係がスタートし、それらをもとに販売先等に商品やサービスを提供して顧客との取引が行われていきます。こうした販売や仕入に伴う契約に基づき代金の支払いと受け取りが行われ事業が回っていくことになるのです。

しかし、こうした取引に問題が生じ代金の支払いや受取りが契約通りにいかないケースも起こり得ます。ここではそうした債権・債務に関連した法務を説明します。

①債権の回収

自社がある顧客に掛けで販売している場合、売掛金が発生します。また、その売掛金の支払いを受取手形で回収する場合手形が現金化されるまでは売上債権として保有しておくことになるわけです。

しかし、その顧客が倒産することになれば保有の債権の現金化は困難になり、事実上回収不能に陥ってしまいます。また、顧客の支配能力に問題がなくても自社の売掛金管理のミスにより未請求が発生し債権の一部や全部が回収できなくなることもあるのです。

・売上債権の回収不能を防止するための対策

債権確保のための法務ではないですが、売上債権を回収不能にさせないためには適切な債権管理が求められます。たとえば、以下のような方法です。

- 1)支払いが遅れた場合、相手にすぐに確認する(支払手続の有無、いつの支払いか 等)

- 2)支払いが遅れた場合、その時点から新たな商品・サービス等の提供を停止する(売上債権額を増大させない)

- 3)相手に対する債務がある場合、債権と相殺する

- 4)売掛金の未請求がないかチェックし、あれば請求する(売掛金の時効時期も把握しておく)

- 5)未払いの顧客に未払金残高確認書を作成してもらう(協力が得られる場合)

上記を行うに当たっては、売買契約書などの内容を確認の上支払条件、所有権移転時期や当事者の署名等に問題がないかなどのチェックが必要です。

・回収の見込みが期待できない債権の回収方法

- 1)顧客から未利用の自社販売品を回収する(不可能なケースもある)

- 2)顧客が第3者に転売する場合、その者から支払いを自社に変更してもらう(顧客に協力してもらえる場合)(支払口座を顧客口座から自社口座へ変更してもらう)

- 3)顧客が破産した場合などに備えて債権譲渡担保(「債権が債務者から弁済されなかった場合に備えて、債務者が所有する債権を担保にかける目的として、債務者が保有する債権が債権者へ譲渡される制度」を利用する)をとる

- 4)可能なら相手と交渉して回収を進める(相手が債務を認めることにより売掛金の時効がリセットされることになる)なお、交渉により支払日の延期や支払額の減額という可能性も発生します。そうした合意を交わしても支払ってもらえないこともあるため担保をとることも必要となりますが、その場合は公正証書を作成しておくのが無難です。

- 5)裁判による回収(相手との交渉が不可、担保がない場合など)方法としては「仮差押」と「裁判」に分かれます。仮差押は、相手の資産が把握できる場合に実施可能です。仮差押が不可能な場合は裁判になります。

「支払督促」という手続をとれば、相手が異議を申し立てない場合判決と同様の効果が短期間で得られますが、異議がでれば通常の訴訟で決着をつけることになります。その場合判決に半年以上といった時間が必要になってくるでしょう。

4 法律を味方につける経営、法律との向き合い方

今まで見てきた通り法律は事業の命運を左右することもあるため、法律を軽視した経営はできません。逆に法律を上手く使うことによって事業を有利に展開させていくことも可能です。

ここでは法律を自社の事業や経営にどのようにして味方にしていくかという点について説明しましょう。

4-1 経営に関わる法律をチェックする

経営に影響する法律は多く存在するため、経営者や従業員が把握していない法律なども多くあるはずです。しかし、把握していないことを理由にそれらに違反した行為を行っても許されることはありません。

そのため、組織運営や事業の遂行においてどのような法律が関係し影響するのか、ということを常に考えチェックする姿勢が重要です。会社設立時の登記、事業を開始するにあたっての許認可・届出、従業員を雇用する場合の契約書や届出、事務所等を借りる場合の契約、仕入れや販売する場合の契約 など法に基づいた各種の手続が必要になります。

こうした各種の手続を適正に行い業務を円滑に進めるためには関連法規を把握した法務の実行が求められるのです。経営者や担当者が知らなかったというだけでは済まされないケースも起こり得るため、経営者はもちろん従業員にも業務に関連する法律を把握するための学習の機会などを設ける必要もあります。

4-2 法律の専門家等の力を利用する

自社の力だけでは業務に関連する法律を把握するのは容易でないだけでなく、誤った解釈をしたり情報が不足したりするとトラブルを招く恐れもあることから弁護士などの法律の専門家の力も利用するべきです。

企業に関連する法律は多岐にわたるため、弁護士だけでなく各分野の法律の専門家に案件に応じて助けてもらうことも重要になります。もちろん弁護士に対してもすべての分野に精通していると考えるのは妥当でないため、企業法務を専門にしている方などを中心に依頼するとよいでしょう。

専門家を利用する場合は、案件の分野や専門家の費用などを踏まえて検討することも重要です。たとえば、労働問題などの場合は社会保険労務士、税金に関わる事案の場合は税理士、許認可の届出・手続なら行政書士といった使い分けができます。

また、企業全般の法務に対応するために弁護士と顧問契約するケースも多いです。弁護士の顧問料は一般的に高く見られがちですが、個人の弁護士事務所や小規模な弁護士法人などの場合リーゾナブルな費用を提示してくれるところも少なくありません。

業務の内容に応じて顧問料を月数万円に設定している弁護士事務所もあるためよくチェックするとよいでしょう。

ほかにも法律系の士業に直接頼むのではなく行政や経営支援機関の法律相談を利用するという手もあります。法律相談は各自治体のほか、公的支援機関、商工会・商工会議所などが利用できることもあるでしょう。

相談は30分~1時間程度で1回限りというケースもありますが、相談から具体的な支援が低コストで利用できる支援策が提供されているケースもあります。

4-3 社内の法務体制を整備する

大企業などでは自社に法務部を設置して機関設計・運用、契約・取引関係、紛争・訴訟対応、コンプライアンスなどについて適法に対応できるよう努めているケースが見られます。しかし、会社設立時や設立後間もない会社にあっては法務部を設ける余裕はないでしょう。

そのため法律に適正に対応していくには別の手立てを講じる必要がありますが、それには社内規定の整備が有効です。社内規定は企業という組織を運営するためのルールとなるもので様々な分野で必要であり、就業規則を補完するなどの目的で作成されています。

なお、各規程を作成する際にはその根拠となった法律を明記するとともに規定する理由や意義などを注釈として簡単に説明しておくと、その規定の重要性が理解しやすくなります。

時折、社内で規定についての説明会や勉強会などを開いて学習し、規定や関連法規の内容を理解し法律遵守の意識を醸成することも重要です。企業が法律を上手く利用するためにはこうした地道な取り組みも求められます。

4-4 法律遵守がすべてでない

法律遵守は素晴らしい取り組みであることは間違いないですが、法律さえ守っていれば何をやってもいい、何かやらなくてもよい、ということにはなりません。法律の範囲内であっても

- ・業界慣行として望ましくない商取引

- ・消費者に著しく負担のかかるサービスの変更

- ・特定の製品の値上げによる顧客の価格負担増

- ・環境に負荷の大きい生産方法(生産施設)の導入

以上の内容などが実施されれば商品・サービス等を受ける側や社会にとっては負担になります。その受け手に別の利用や購入の選択肢があれば、自社は購入者や利用者からの支持を失うことになりかねません。

また、社内で法令遵守を徹底するのはよいですが、過度に行い過ぎると従業員が委縮して法令や規則に縛られた行動しかとれないようになります。たとえば、少しでも法令に触れそうな行動は行政や弁護士に確認もせずに検討からすぐに外すような守りの仕事に終始する恐れが生じるのです。

企業が成長していくためには挑戦的な仕事にトライしていくことも重要となるため、官僚主義的な文化になり過ぎないように注意しましよう。

5 まとめ

会社設立以降、企業は様々な法律の下に組織を運営し事業を展開するため、法律を上手く活用することが欠かせません。企業に関わる法律は多数あるため、経営者や従業員が関連法規などを理解して適切に運用するにも限界があります。

そのため必要に応じて弁護士等の法律の専門家に相談し抱える課題を法的に正しく処理していくという姿勢が求められるのです。いきなり弁護士に相談するのに抵抗がある場合は行政等の法律相談からでも利用するとよいでしょう。

わからないから何もしなかったでは済まないケースもあるため、経営や業務に関する法律には注意を払い逆に活用して有利になるように取り組んでください。