会社設立時の事務所選びでは自宅という選択肢もあります。自宅を会社とすることは原則可能ですが、一部例外があり、このルールを知らないまま会社を設立すると、会社設立後に望まぬ費用と時間のロスが発生する可能性があります。そこで今回は自宅兼事務所にすることのメリット・デメリット、自宅を法人登記する際の手順、注意点を解説するので、ぜひ参考にしてみてください。

1 自宅兼事務所とは

自宅を事務所にすることは基本的に問題とはなりません。登記上も会社法上も、自宅兼事務所とすることを禁じておらず、事務所の住所をどこにするかは原則として事業主に裁量のあるところです。そのため、個人事業主や法人成りした直後の会社では、自宅兼事務所とすることが一般的であるといえます。

ただし、問題がないといっても、自宅兼事務所とすることに明らかに向いていない、あるいは現実的に不可能な事業もあります。例えば、大量の在庫を抱えるネットショップの運営や、多くの来客が想定される事業の場合は、自宅を事務所としない方が良いでしょう。

自宅兼事務所に向いているのは、デスクワークやリモートワークが中心となる仕事や、来客を全くあるいはほとんど想定していない事業、そして最近の事業形態でいえばYoutuberなどです。フリープログラマーで雇い主の元に常駐する場合なども、事務所の住所を自宅としておくケースは多いです。

ただし、事業内容や自身のライフスタイルの特徴を良く捉えないと、時間や手間、そしてお金が想定した以上に発生することになります。次の章以降で、自宅兼事務所とすることのメリットやデメリット、そして注意点を見ていきましょう。

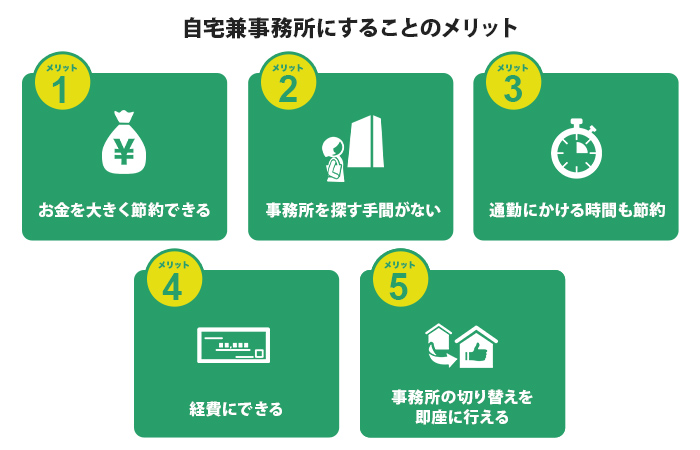

1-1 自宅兼事務所にすることのメリット

自宅兼事務所とすることの最大のメリットは、お金や時間、そして手間を削減できたり減らせることです。

事業を始めるにはお金がかかりますが、中でも事務所の賃借料は毎月発生する固定費用であり、売上の大小に関わらず一定額が定められていますので、経営の大きな負担となります。

自宅兼事務所とした場合、自宅は仕事以前に既にあるものなので、事務所を新たに借りる場合に比べてお金を大きく節約できます。

事務所の賃借料は、物件の間取りや場所によって異なりますが、一般的に住宅用の物件相場よりも高額です。その理由の一つは、事務所用として契約する場合、事業取引となるため賃借料に消費税が発生するためです。

一方、自宅は「住居用」の契約となっていますので、その一部を事務所として用いるとしても賃貸料に消費税は発生しません。すなわち、物件が同じであっても契約内容によって明らかにお金の違いが生じるということになります。

また、節約できるのは消費税だけではありません。事務所を契約する際に発生する敷金(保証金)は、家賃のそれが1~3ヶ月分であるのに対して、6~12ヶ月分が相場となります。自宅兼事務所とする場合は、この高額な敷金をカットすることができます。

そして、事務所を退去する際の敷金の戻りは、住宅用のそれと比べて少額となることがほとんどです。その理由の一つは、事務所の場合には「償却」と呼ばれる項目があるためです。

償却とは退去時に敷金から差し引かれる事務所契約特有の費用のことで、敷金のうちの1~2ヶ月分の金額に相当する金額となります。償却は契約内容やビルによってない場合がありますが、中規模程度のビルにはあると考えておいた方が良いでしょう。

また、原状回復工事費用も償却とは別に敷金から差し引かれる場合が多い費用です。もし、事務所契約をする場合は、契約内容を確認して退去時にかかる費用をあらかじめ算出して備えるようにしておきましょう。

時間や手間の削減も、自宅兼事務所とする場合の大きなメリットです。事務所契約の場合、まず探すところから時間と手間が発生します。内見から引っ越しをして事務所としての体裁を整えるまで、早くても数週間、長い場合は数ヶ月掛かります。

もちろん、この過程で生じる費用も高額です。自宅兼事務所とする場合、既に物件が決まっている状態ですので、これらの時間や手間、そしてお金を節約することができます。

また、通勤にかける時間も節約できます。ストレスがかかり、人生における貴重な時間を費やすことになる通勤時間を、別の時間に活用できストレスを減らすことができるのは自宅兼事務所の大きなメリットです。

自宅兼事務所には経費面に関するメリットもあります。自宅兼事務所の場合は家賃、そして光熱費などを経費とすることができます。また、自宅が持ち家である場合には固定資産税や火災保険、そして修繕費用も経費にすることができます。

ただし、これらの費用を全額経費化できる訳ではありません。むしろ、経費化する場合は慎重を期して経費額を決める必要があります。何故なら、自宅兼事務所とした場合には費用を自宅と事務所で折半できる、という単純な話しではないからです。

自宅兼事務所の場合の費用の按分は、あくまでも合理的な基準による必要があります。合理的な基準とは、例えば自宅の総面積の事務所に相当する面積を割り出して、その比率によって按分する、というものです。

仮に事務所に相当する部分を定めるのが難しい場合は、30%を事務所に相当するとするのが税務調査に備えての落としどころであるとされています。

経費面の注意点はもう一つあります。それは、住宅ローンについての取り扱いです。住宅ローンに設けられている「住宅ローン控除」という税制優遇措置は、自宅兼事務所とした場合、住宅ローン控除を受けられなくなったり、住宅ローン控除のメリットが薄まったりする場合があります。

住宅ローン控除には「住宅の床面積が50平方メートル以上であり、床面積の2分の1以上の部分が専ら自己の居住の用に供するものであること」という要件があります。もし床面積の2分の1以上が事業の用に供する場合、住宅ローン控除を受けられません。

また、住宅ローン控除には、床面積の事業用部分の割合が10分の1未満である場合は全額控除の対象となるが、同割合が2分の1未満10分の1以上である場合は居住用部分に応じた分が控除の対象となる、という要件もあるので注意が必要です。

次に、自宅または事務所の切り替えを即座に行えるのもメリットです。これも時間の節約となることに繋がりますが、自宅が事務所であるということは、仕事の傍ら家事を行うことができる、または仕事から家事への切り替えを距離的な障害なく行えます。

家事ではなくても、仕事の後に直ぐにプライベートの時間に切り替えることにもなります。事務所から自宅への移動時間を必要としないため、プライベートや趣味の時間を十分に持てます。

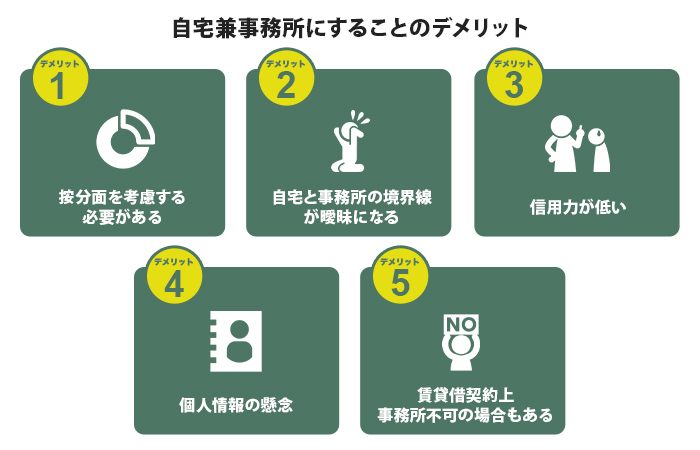

1-2 自宅兼事務所にすることのデメリット

デメリットの一つは、メリットの方でも取り上げた経費における按分面です。経費の按分の基準を決めること自体が労力を要することですし、また決めたとしても、その後には一つ一つの経費を按分してそれぞれの費用を決めるという作業が待っています。

按分した費用、例えば光熱費の納付書などは、按分した計算式を分かるようにまとめておく、または裏書きしておくことで、税務調査の際に慌てなくて済みます。

デメリットの2つ目は、メリットの方で取り上げた、プライベートとの切り替えを容易に行えることから生じるマイナス面です。

すなわち、仕事をしている最中に家庭の緊急の用事が入った場合は、あるいは逆もまた然りですが、どちらかがあるいはどちらともが中途半端となったり中段したりする可能性があります。

また、仕事場のすぐ隣に、あるいは仕事場に自分のスペースや趣味となるものがあるということになるため、集中力が続かずに仕事が疎かになってしまうことがあります。

自宅と事務所の境界線が曖昧になるということは、休みと仕事の境界線も曖昧となるということです。ともすると、休日にも仕事を行うことが常態化する恐れがあり、疲れが取れない、いつも何かに追われてストレスを募らせ、心身に不調をきたすという結果になりかねません。

自宅兼事務所とすることは仕事の信用力にもマイナスの影響があります。自宅兼事務所とする場合の多くは従業員がいないか家族経営であり、事業規模や資金面で従業員を多数抱えている会社に比べると低く見られることがあります。信用力を低く見積もられた場合には、取引の悪影響が生じる恐れがあります。

大きなデメリットとしては個人情報の懸念もあります。現在、会社の「本店所在地」(登記簿上の住所)は法人番号公表サイトにて確認することができます。本店所在地を自宅住所にするということは、インターネットを通じて世界中に自身の自宅を公表することになります。

個人情報の公表化は大いなる懸念点ですが、この点に関しては一つの解決策があります。それは「バーチャルオフィス」を活用することです。バーチャルオフィスとは、本店所在地を自宅としないで自宅を事務所として活用する、住所をレンタルするというサービスです。

バーチャルオフィスとした場合は、バーチャルオフィスの住所を本店所在地とすることで個人情報を護ることができ、かつ実体の事務所は別にすることができる、すなわち自宅で事業を行うことが可能となります。

バーチャルオフィスには、バーチャルオフィスとなる住所は都心の一等地などのブランド力がある場合が多いため、そのブランド力を格安で活用することができるというメリットもあります。

自宅兼事務所には信用力においてマイナス面もありますが、バーチャルオフィスを活用することで、自宅兼事務所としつつ逆に高い信用力やブランド力を得ることができます。

なお、バーチャルオフィスは住所のレンタルサービスとはいえ、バーチャルオフィスの中には届いた郵便物の転送や電話や来客の取り次ぎ、事業の表札を掲げるなどのオプションサービスを設けているところもあります。

また、バーチャルオフィスの場合はバーチャルオフィスにかかる費用を経費とすることができます。なおかつ、事業活動は先にも触れたように必ずしも本店所在地や単一の場所で行わなければいけない、というわけではありませんので、実体となる事務所で発生した費用も経費とすることができます。

すなわち、自宅の家賃や光熱費も経費にできますが、前述の通り自宅部分と事務所部分との経費を按分する必要があります。

なお、そもそも自宅を事務所にできない場合もあります。例えば、アパーやマンションなどの賃貸借物件の場合、賃貸借契約上、その物件を事務所とすることを認めていない場合です。自宅が賃貸借物件である場合には契約書に目を通しておくようにしましょう。事業内容的に人の出入りが激しい場合、自宅にて事業を行っていることがオーナーの知るところとなりトラブルが発生するリスクが高まります。

もし、契約上事務所用途とすることが認められておらず、オーナーの知るところとなった場合には、退去勧告を受けたり、強制退去となったりすることがあります。本店所在地の変更を行う事態となると、移転登記や引っ越しにより余計な費用は手間が発生します。

また、契約上の問題をクリアーしたとしても、許認可事業の場合は厳しい事務所要件をクリアーしなければいけない場合があります。例えば、有料職業紹介事業の場合、賃貸マンションが自宅である場合は、使用目的を住居用ではなく事務所用とする必要があります。

また、有料職業紹介事業で持ち家の自宅を事務所とする場合は、自宅部分と事務所部分を完全に切り分けなければいけません。例えば、事務所スペースに行くまでの間に自宅部分を通らなければいけない場合は事務所としての要件を満たしていないことになります。

他にも、建設業事業の場合は自宅兼事務所とすることはできますが、建設業の許可を得るための営業所としての条件を満たすには様々なハードルをクリアーする必要があります。許認可を必要とする事業の場合は、専門家などに確認しつつ進めるのが良いでしょう。

2 自宅を会社として法人登記することは可能?

個人事業主から会社を設立する場合、自宅を会社とすることはメジャーな方法となっていますが、上述の通り自宅が賃貸物件の場合には注意も必要です。

物件によっては、オーナーの意向や契約によって会社として登記することを禁じているケースもあり、それを知らずに法人登記を行った場合は、トラブルの元や変更登記を行うことになり、余計な出費や手間がかかったりします。

注意点に気を付ければ、自宅を会社とすることは経費節約や通勤時間の削減にもつながります。事業規模が大きくなり、従業員を複数人雇うこととなった際に、改めて事務所を賃貸することも可能です。

3 自宅を会社とする場合の会計上のポイント

会社を経営する上で特に重要となる支店は経費です。利益は売上から原価や経費などを差し引いて求めますので、経費が増えれば増えるほど利益も削減します。利益が減るということは、利益を元に算出される法人税等も減少することになります。

しかし、経費を増やすことによって利益を減らすことができたとしても、現金が目減りしてしまっては本末転倒です。そのため、売上(予想額)がまずあって、その売上に応じた賃借料の事務所とするのが健全な経営を行うポイントとなります。

会社の賃借料は経費の中でも固定費となり、あらかじめ金額が固定されているものです。会社設立時は、軌道に乗るまではできるだけ固定費を下げた方が経営しやすくなりますので、自宅を会社とすることは経営面においてプラスとなります。

なお、自宅が賃貸物件である場合は、家賃の一部を会社の経費とすることができます。ただし、あくまでも自宅と会社を兼ねているという扱いとなるため、全額を経費とすることはできません。自宅部分の家賃と会社としての賃借料とで費用を按分する必要があります。

按分方法として一般的に用いられるのは「面積基準」です。間取りの中で、自宅部分と会社部分との面積を求め、その面積比により家賃と事務所賃借料とを算出します。

もし、基準を設けず単純に50%ずつで分けた場合は、税務調査の際に格好の指摘ポイントとなる可能性があります。面積を求めることが困難な場合には、妥協点として会社部分を30%以下とすることが、税務調査の指摘の可能性を下げる目安となります。

4 自宅を会社とする場合の法人登記手順

次に自宅を会社とする場合の法人登記手順を見ていきましょう。

法人登記を行うには複数の添付書類が必要であり、その添付書類を揃えるために各種事前作業が必要となります。その事前作業の一つが、会社の住所を指す「本店所在地」を決めることです。自宅を会社とするということは、この本店所在地を自宅住所とすることになります。

事前作業にはこの本店所在地の他に、「発起人」、「商号」、「資本金」、「事業目的」、「本店所在地」、そして「発行可能株式総数」という6項目を選定あるいは決定することになります。

「発起人」とは会社設立者のことを指します。発起人は多くの場合、会社設立後にその会社の最初の社長となります。

発起人は複数人数でも構いませんが、発起人を選定した時点(法人登記を行う前)で、それぞれの役職や役割を定めておくと、会社設立後にスムーズに事業を始めることができます。

事前決定事項の次の「商号」とは会社名のことです。会社名は、取引先や顧客にとってその会社を知る最初の情報となります。

事業内容の想像できる会社名や、所在地の分かる会社名とした場合は、相手にいち早く自社のことを知って貰えることになります。奇抜な会社名とした場合、相手に興味を持って貰えることに繋がる場合がありますが、度が過ぎると逆効果になる場合もあるため注意も必要です。

事前決定事項の次の項目である「資本金」とは、事業の運転資金を指します。会社設立時の資本金は、会社設立者(出資者)によって供出されるものです。

資本金には、かつて株式会社の場合は最低1000万円という下限が設けられていましたが、現在その下限は撤廃されて、1円でも資本金とすることができるようになりました。

このため、会社を設立しやすくなったという一面はありますが、資本金にはその会社の信用力や財力を示す数値であるという側面も忘れてはいけません。資本金が低すぎると取引や融資の際に悪影響となる恐れがありますので、300万円程度を用意するのが目安となります。

次の「事業目的」とは、会社の事業内容を指し示すものとなります。事業目的は複数定めても良いことになっており、また事業目的と定めていない事業を行ったとしても、法律上の罰則などはありません。

ただし、事業目的に記載されていない事業を行うことでトラブルとなる可能性はあります。トラブルを避けるために、この後説明する「定款」に記載する事業目的欄には、「上記各号に附帯関連する一切の事業」という一文を付け加えておくと良いでしょう。

最後の「発行可能株式総数」の決定とは、株式会社の場合の事前決定事項で、設立する株式会社の発行可能な株式総数のことを指します。会社の種類が株式会社以外の合同会社などの場合は、この項目を決定する必要はありません。

以上の6項目は、先に触れた「定款」に記載する項目となります。定款とは会社の憲法といえるもので、法人登記を行う際に必須となる添付資料です。

定款には、4万円分の収入印紙を貼り付けて、発起人の実印を用いて消印を行います。こちらの処理を行わないと、その書類は定款として機能しません。なお、こちらの収入印紙4万円は「電子定款」とすることで省略できます。

定款を作成後は「定款認証」を行います。定款認証とは、定款を公的なものとするために必要となる手続きです。定款認証は「公証役場」という公的機関にて行い、手数料を5万円支払います。

なお、定款認証は株式会社にのみ発生する手続きです。合同会社などには発生しませんので、もし設立する会社を株式会社にこだわっていない場合は、合同会社にすることで設立時の経費を削減できます。

なお、定款は法人登記の際に必要な書類となりますので、定款認証後には定款謄本を取得しておくようにしてください。

定款認証後は、法人登記を行う前のもう一つの重要な作業である「資本金の払込」を行います。すなわち資本金には、資本金額を設定するという作業と、実際にそのお金を払込むという手続きを行う必要があります。

この資本金の払込は、定款認証後で法人登記前に行う必要があります。このタイミングを守らないと、その払込んだお金は資本金とは認められないことがありますので注意してください。

払込のタイミングが法人登記前ということは、会社名義の銀行口座をまだ所有していない状態です。そのため、払込を行う口座は発起人の口座を用います。このときの口座は新規ではなく既存のものでも構いませんが、必ず通帳のある口座である必要があります。

その理由は、その通帳に払込を行った金額と払込んだ人(資本金の出資者)の氏名を記帳することで、資本金を払込んだということと見なされるからです。そのため、資本金の払込は氏名が表示されるように必ず振込にて行い、複数の出資者がいる場合は必ず全員の氏名が表示されるようにしてください。

資本金の払込を済ませたら、払込に該当する通帳のコピーを取り、「払込証明書」を作成します。こちらの払込証明書も法人登記の際に必須となる添付書類の一つとなります。

ここまでが法人登記の事前準備の主要項目となります。すわなち、法人登記に際しては、定款認証(株式会社の場合)と資本金の払込を済ませておく必要があり、それらの成果物である定款謄本と払込証明書を添付書類として用意する必要があります。

また、法人登記にはさらに、法人登記を行うための「登記申請書」、会社設立後の役員の「就任承諾書」「印鑑証明書」、監査役となる人の「就任承諾書」「本人確認書類」、そして「登記すべき事項の記載書類(または電磁的記録媒体)」と「印鑑届出書」が必要となります。

最後に上げた印鑑届出書とは、設立する会社の実印届出書のことを指します。この届出書は、法人登記時の必須書類ということではないのですが、このタイミングで届出書を用意しておくことによって、法務局に出向く手間を一つ減らすことができます。

また、会社の印鑑には実印だけではなく、認印やゴム印といった種類のものがあります。実印以外は会社にとって必須印鑑ではありませんが、実印を使い回すことはリスクがあるため、公的効力を持たない日常用の認印を用意しておいた方が良いでしょう。

ここまで用意できたら法人登記に進みます。法人登記に際しては「登録免許税」という、資本金の金額によって変動する税金を納める必要があります。税額は、資本金が2143万円未満である場合は15万円、2143万円以上の場合は資本金額の0.7%に相当する金額となります。

なお、上記の登録免許税の金額は株式会社の場合の金額です。一方、合同会社の場合は6万円なので、株式会社よりも会社設立費用を安く済ませることができます。

法人登記の完了までの期間は申請してから約10日間です。書類の確認や修正が発生した場合はさらに数日を要します。以上のように、法人登記にはお金と時間がかかりますので、具体的な営業開始日がある場合は余裕を持てるように早めに準備しておくと良いでしょう。

なお、会社設立は法人登記完了時点で終了という訳ではありません。法人登記完了後も、税務署や市区町村役場に会社設立届けを提出する手続きが控えています。

さらに、自身を含めて給料(役員報酬)が一人にでも発生する場合は社会保険への加入が必須となり、従業員がいる場合は労働保険の加入も必要となります。

5 法人登記に必要なお金

法人登記に必要なお金をまとめて締めとしましょう。前章にて、株式会社と合同会社の場合では設立費用に違いがあることが分かりましたので、それぞれの設立費用を見ていきます。

まず株式会社の場合ですが、

- ・定款用収入印紙 4万円

- ・定款認証手数料 5万円

- ・定款謄本請求手数料 2千円

- ・登録免許税 15万円(資本金2,143円未満の場合)

- ・登記簿謄本、印鑑証明書 計1,050円

以上を合計すると、243,050円となります。

合同会社の場合は次のようになります。

- ・定款用収入印紙 4万円

- ・登録免許税 6万円

- ・登記簿謄本、印鑑証明書 計1,050円

以上合計すると101,050円です。

株式会社、合同会社のいずれにも、実際には上記の他に印鑑代(実印他)として数千円~数万円と、資本金、そして役所への交通費や郵送料などの各種費用が必要となります。株式会社、合同会社いずれの場合でも会社設立時にはお金がかかるものです。自宅を会社とする場合、会社設立時の費用を少しでも抑えることに繋がるので、検討してみてください。