現在、世界は新型コロナの感染拡大やロシアのウクライナ侵攻などにより、大きな経済危機に直面しつつあります。サプライチェーンの麻痺、需要の減退や人手不足などによる供給不足に加え、穀物やエネルギー価格の高騰などにより消費者物価および企業物価が急激に上昇し始めており、スタグフレーションに陥る可能性が高まってきました。

そこでこの記事では、インフレ環境でどのように起業・会社設立するか、事業を行うか、についての重要となるポイントをご紹介します。現在の世界および日本の経済状況、インフレやスタグフレーションの内容や問題点、インフレ等に強い業種や対応するための経営、インフレ環境での起業・会社設立の進め方のポイントなどに興味のある方は参考にしてみてください。

1 世界と日本の経済状況

まず、2022年の世界と日本の経済状況を確認しましょう。

1-1 2022年初頭の経済状況

IMF(国際通貨基金)では2022年1月に「感染件数の増加、景気回復の停滞、そしてインフレ率の上昇」と題して、以下のような世界経済の見通しを発表しました。

・世界経済の成長率は、2021年の5.9%から2022年には4.4%まで減速する見込み

⇒これは昨年10月の世界経済見通し(WEO)の2022年予測から0.5%ポイントの引き下げで、世界二大経済大国の予測の下方改定が大きく反映された結果です。

・米国については、ベースライン予測から財政政策パッケージの「ビルド・バック・ベター(よりよき再建)」を取り除いた想定の見直しや、金融緩和解除の前倒し、継続する供給不足から、1.2%ポイントの下方改定

・中国においては、新型コロナ政策で生じたパンデミック関連の混乱と、不動産デベロッパーの間で長期化している金融不安により、0.8%ポイントの下方改定

・2023年の世界経済成長率は3.8%に減速する見込み

⇒これは前回予測から0.2%ポイントの引き上げになります。この上方改定は、成長を押し下げている足元のマイナス要因が2022年後半に解消され、それにより機械的に持ち直しが生ずるとの予測に基づいています。

この予測は、ワクチン接種率が世界的に上昇して、その治療効果が向上するものとした仮定に基づくもので、2022年末までに全世界で健康障害が低水準に至ることが条件となっています。従って、コロナの感染拡大が収束しなければ改善は困難になるでしょう。

・現在のサプライチェーンの混乱と高水準のエネルギー価格が2022年にも継続するため、高インフレは昨年10月WEOの予想よりも長引く

・インフレ期待が安定し続けると予想すれば、2022年中に需給は均衡し、主要経済国で金融政策の適切な処置が取られることでインフレは徐々に沈静化する見込み

なお、以下のような点から世界経済のベースライン予測は下振れすると考えられています。

・新型コロナの新たな変異株の出現により、パンデミックのさらなる長期化が経済に新たな混乱を引き起こす可能性がある

・サプライチェーンの混乱、エネルギー価格の乱高下、局所的な賃金上昇圧力は、インフレや政策路線に伴う不確実性の高さを露呈している

・先進国の利上げの実施により、金融の不安定リスク、新興市場国・発展途上国の資本フロー、通貨、財政状況に関するリスクが顕在化する恐れがあり、過去2年間で生じた債務水準の大幅上昇が拍車をかけている

・地政学的リスクが高いことから世界規模のリスクが具現化する懸念があるほか、進行中の気候非常事態によって大規模な自然災害が起きる可能性も低くない

●対応策の見解

・効果的な世界保健戦略の重要性(新型コロナへの対応)

⇒新たな変異株の出現リスクを軽減するために、世界中にワクチン、検査用品、治療薬を行き渡らせる必要があると指摘されています。具体的にはワクチンの増産、国内配送システムの改善や世界レベルでのワクチン分配の公平性の確保などです。

・適切な金融政策と財政支援

⇒金融政策ではインフレ圧力を緩和するための引き締め路線の継続が必要となります。他方、財政政策では、余力がなくても保健・社会支出を優先し、最も被害を受けた人への支援に重点的に取り組むべきとの考えです。

②日本の経済見通し

株式会社三菱総合研究所は2022年2月16日に「ウィズコロナ下での世界・日本経済の展望(2021~2023年度の内外経済見通し)」を公表し、日本経済について以下のような点を指摘しています。

1)概観

・「21年10-12月は緊急事態宣言解除もあり日本経済は高めの成長」

⇒21年10-12月期の実質GDP成長率は、季調済前期比+1.3%(年率+5.4%)で、2四半期ぶりのプラス成長、実質GDPはコロナ危機前(19年10-12月期)の99.8%まで回復しています。

・「オミクロン変異株の出現により新規感染者数が急増、国内経済活動は再び落ち込む」

⇒新規感染者数の急増が経済活動の抑制につながっているとの分析です。ワクチン接種完了者での感染拡大が見られており、外出行動(小売・娯楽)は22年初以降、大幅に低下していると推察されています。

2)消費の動向

・「防疫措置発令と外出自粛により、22年1-3月期の消費は再び弱い動きに」

⇒22年以降は、新規感染者数の急増により、外出関連消費は再び落ち込み、22年1月の「家計動向関連」「飲食関連」「サービス関連」の街角景況感は大幅に悪化しました。

・「増えた貯蓄の4割程度が消費に回り、先行きの消費は一時的にコロナ危機前を上回る可能性」

⇒同社の調査分析では、コロナ危機で増えた貯蓄のうち4割弱が消費に回る可能性があるとのことです。また、米国の動向などから、日本でも外出関連消費がコロナ危機前の水準を一時的に超える可能性があると指摘しています。

・「コロナ危機前後で消費パターンが変化、品目によってはコロナ危機前の水準まで戻らない可能性」

⇒同社の調査によると、コロナ収束後は、消費支出の総額をコロナ危機前よりも3%程度減らす意向が確認され、「外食」「旅行」「室外娯楽」などは10%以上低いという結果になりました。

・「経済活動の正常化により、消費は22年度にかけて回復ペースを高める見込み」

⇒22年1-3月期は新規感染者数の急増による外出自粛で消費の伸びは低くなる見込みだが、感染拡大が落ち着いた後、抑制されていた消費の一部が顕在化し、増えた家計貯蓄が消費に回ると考え高い伸びが予想されています。

3)雇用・所得の動向

以下の点が指摘されました。

・「雇用環境は二極化、人手過剰と人手不足が併存」

・「労働需給の逼迫が賃金上昇圧力」

⇒今後、経済活動の再開につれ、人手不足が一層強まれば、賃金上昇率がさらに高まると分析されています。

・「賃上げを行う企業割合は、21年から増加も、中小企業は小幅にとどまる」

⇒中小企業等にとっては賃上げの実施は容易ではなさそうです。

・「今後の雇用・所得環境は段階的な回復を見込む」

4)企業活動の動向

・「業種間・業種内でサービス業の回復に濃淡、コロナ関連の破たんは増加」

⇒企業活動の状況について、情報通信などコロナ危機前から平均的には伸びている業種でも外出関連に近い企業活動はコロナ危機前の水準を下回るケースが確認されています。

一方、コロナ危機前より平均的には落ち込んでいる飲食業や娯楽業、運輸業・郵便業などでは、生活様式の変化がプラス要因となり、ファースト・フード店やゴルフ練習場、宅配貨物運送などはコロナ危機前を上回っているケースが見られました。

・「21年半ば以降、生産は自動車を中心に弱い動き、半導体不足による生産の制約は継続」

⇒半導体の不足感は緩和に向かっていますが、半導体需要はまだ強い状態が続いています。

・「仕入価格の上昇が企業業績の重しに、販売価格に転嫁する動きは鈍い」

⇒原油高と円安が同時に進行しているのに加え、原材料価格も上昇して、企業の仕入価格の上昇は進行中です。

・「23年度にかけて、外出関連産業は改善の見込み」

・「設備投資は経済活動の再開を背景に持ち直しへ」

⇒日本銀行「短観」の21年12月調査から、21年度の設備投資(除く土地)は、20年度の落ち込みから半分程度しか回復しないと予想されています。一方、21年度のソフトウェア投資は、コロナ危機前(19年度)を大きく上回るとの予想です。

人手不足を背景とする省力化投資のほか、コロナ危機以降はオンライン化など新たな生活様式への対応やDX関連の投資が底堅いと考えられています。企業は事業の構造転換や生産性向上に結び付く投資の優先度を高めているとの分析です。

5)住宅投資の動向

・「住宅投資は持ち直し」

⇒住宅着工は19年以前に比べると低い水準であるものの21年以降は持ち直しが見られますが、リフォーム関連支出は前年比でマイナスになっています。一方、中古住宅市場は、在宅時間やリモートワークの増加、新築物件の価格高騰を背景に増加傾向です。特に中古戸建てが好調で、生活様式の変化に合わせて、住み替える動きが見られています。

6)物価の動向

・「エネルギー価格の上昇が消費者物価に波及、コストプッシュでの物価上昇圧力が強まる」

⇒先行きの消費者物価上昇率は、22年度前半に前年比1%半ばまで上昇するとの予測です。

1-2 ロシア・ウクライナ侵攻後の経済

2022年2月下旬にロシアがウクライナへ侵攻した結果、世界経済ではこれまで確認してきた予測に変化が生じ始めました。ここではその点について、三菱総合研究所が公表している「ロシアのウクライナ侵攻による世界・日本経済への影響」(2022年3月9日)を中心に確認していきましょう。

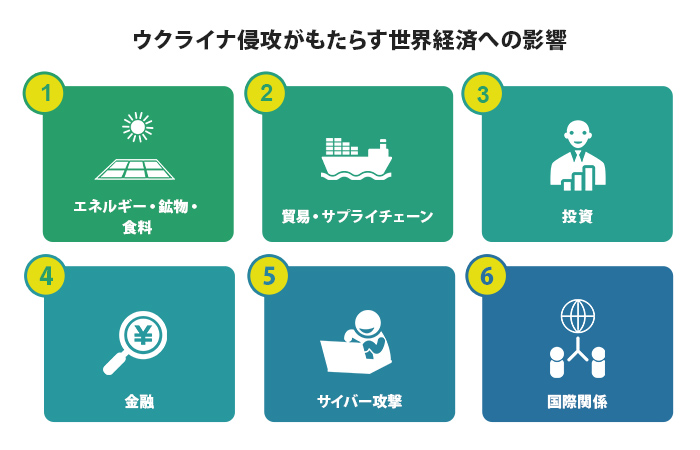

①ウクライナ侵攻がもたらす世界経済への影響

ウクライナ侵攻による影響が主に以下の6つの面で説明されています。

1)エネルギー・鉱物・食料

・世界経済にとっての最大の影響はエネルギーの供給不足や価格上昇

⇒ロシアは世界の重要なエネルギー供給源であり、特に欧州はロシアへのエネルギー依存度が高い状況です。そのため西側諸国の経済制裁に対する報復措置によりロシアからの供給が絞られ、エネルギー不足で経済活動が停滞するほか、エネルギー価格の高騰が懸念されます。

ほかにもロシアからはパラジムなどの資源、小麦やトウモロコシ等の穀物の輸入も多いため、欧米・日本への影響は大きく、既に、国際小麦市況は急騰し始めました。

この状況への対応として、各国のエネルギー戦略の修正や脱炭素社会へのシフトの推進等が行われる可能性が高いです。エネルギーに関する特定国への依存からの脱却、自然エネルギーの活用の促進などが求められています。

2)貿易・サプライチェーン

貿易面の主要点は3つです。

ⅰ 決済取引制約

経済制裁として、SWIFT(国際銀行間金融通信協会)を介する国際金融決済システムから、ロシアの主要7銀行が排除されることになりました。その結果、海外とロシア間の送金・入金は実質的に困難となるため、ロシアの貿易活動は大きく制限されます。

ⅱ 物流の遅延やコスト増

ロシア向け貨物は、各国の税関当局によって規制が強化され始めました。ロシア向け貨物の扱いが中止されるなどの動きが広がり、物流の遅延やコスト増が懸念されます。

ⅲ ロシア経済の落ち込みによるロシア向け輸出の減少

西側諸国からロシア向け輸出は多くないですが、さらに減少する可能性が高いです。ただし、ロシア経済が落ち込んでも西側諸国の影響は軽微になることが予想されます。

3)投資

ロシア向けの直接投資は、資源・エネルギー採掘が主で年間800億ドルほどの規模ですが、ウクライナ侵攻後欧米の大企業を中心にロシア事業からの撤退を表明する企業が出始めています。

安全保障や資金回収の点で今後も撤退する業種および企業が増加する可能性が高いです。

4)金融

金融に関しては、ウクライナ侵攻により投資家のリスク回避の動きが強まっており、米国など株価は下落基調にあります。インフレ加速などの影響で実体経済が悪化し、株安が続けば逆資産効果(「資産価格の急落→損失の自覚→消費の減少」の現象)が生じ、消費や投資を悪化させかねません。

また、ルーブル安が加速しており、ロシア向け融資の不良債権化や債券のデフォルトの可能性が高まっています。先進諸国の大半はロシア向け与信を償却可能な範囲に抑制しているため(さらに与信を圧縮へ)、一部の国を除けば影響は比較的小さいです。

5)サイバー攻撃

西側諸国の経済制裁への報復措置として、ロシアからのサイバー攻撃が危惧されています。日本では2022年3月に、日本の自動車メーカー関連会社へのサイバー攻撃があり、そのメーカーの生産活動が1日停止に追い込まれました。

サイバー攻撃に対応できるセキュリティの向上とBCP(事業継続計画)の策定などが不可欠な状況です。

6)国際関係

西側諸国では同盟国を中心に強力な対ロ経済制裁が実現されるに至った一方、ロシアと関係の深い国では国連での対ロ非難決議への投票に賛成を投じない国もいました。

こうした状況から今後は、西側諸国とロシア派の国々との分断が進むことが懸念されます。

②世界経済の見通し(改定)

三菱総合研究所の2022年の世界経済に関する分析では、実質GDP成長率の影響は▲0.5%ポイントの下振れとなる3.0%との予測です。

米国、中国経済への影響が大きい点としては、エネルギー・資源価格の高騰による消費の押し下げが懸念されています。ロシアとの結びつきが比較的に強い欧州は、ロシアからの輸出入の制約が響き、成長率の下振れが大きくなりそうです。

日本は主要国のなかでは大きな影響は見られにくいですが、エネルギーや木材などロシアからの調達制約が生じる可能性が高まります。なお、主要国の実質GDP成長率の影響は以下の通りです。

世界:▲0.5%ポイント

米国:▲0.3%ポイント

中国:▲0.2%ポイント

欧州5カ国(ドイツ、フランス、イタリア、スペイン、英国):▲0.6%ポイント

その他欧州:▲1.0%ポイント

日本:▲0.2%ポイント

③日本経済の見通し(改定)

同研究所の分析では、「2021年10-12月期の実質GDP成長率(2次QE)は、1次QEから下方修正され、実質季調済前期比+1.3%→+1.1%(同年率+5.4%→+4.6%)」との予測です。

1)ロシアのウクライナ侵攻による日本経済への影響

●エネルギー・鉱物・食料

日本の消費や企業活動に悪影響を及ぼします。日本の場合、欧米に比べ販売価格への価格転嫁の動きが弱く、エネルギー価格上昇に伴う消費者物価の上昇幅は小さいですが、2022年度は前年度比+1%台後半の上昇との予想です。

名目賃金上昇率を上回る消費者物価上昇率の高まりは消費を押し下げ、価格転嫁ができにくい企業は、エネルギー価格等の上昇によって企業業績が悪化しやすくなります。

製造業以外にも、宿泊・飲食、運輸・郵便などコロナ危機の影響が大きかった業種も、エネルギー価格上昇による影響は小さくありません。

●貿易・サプライチェーン

ロシアに対する経済制裁によりロシアとの決済が困難になったり、企業のロシア離れが進んだりすると、ロシアからの輸入は減少する可能性が高いです。ロシアからの輸入に関連する食品製造業や建設業などでの影響が懸念されます。

また、世界的なサプライチェーンの停滞にも繋がり、企業グループの生産活動が弱まりかねません。なお、ロシア向け輸出は相対的に少ないですが、ロシア経済の悪化により大幅に減少することが予測されます。

●投資

ロシアでの事業停止が企業業績に悪影響を及ぼしかねません。既にロシアでの現地生産やサービスの提供を停止する動きが見られ始めました。

●金融

株価下落による負の資産効果で消費に悪影響が生じる可能性が高いです。ロシアのウクライナ侵攻後、日経平均株価は下落傾向が続いており、今後も続けば消費・企業マインドも悪化し、家計の消費姿勢や企業の投資姿勢は委縮しかねません。

●サイバー

自動車会社が実際に標的されており、対策を怠るとその企業のサプライチェーン全体への影響も大きくなるため、系列会社や協力会社なども含めた対策強化が必要です。

1-3 2022年4月以降の経済予測

以上の内容を踏まえ4月以降に想定される日本の経済状況を簡単にまとめておきましょう。

●新型コロナ+ロシア・ウクライナ侵攻による影響

1)新型コロナの第5波から経済が回復しつつありましたが、オミクロン株による感染拡大(第6波)でその勢いが弱まったほか、その収束が長引けばさらに悪化する可能性が懸念されます。

2)さらにウクライナ侵攻による経済活動の停滞、エネルギー価格や穀物等の高騰などによるインフレが進めば経済は後退しかねない状況です。

3)また、オミクロン株の拡大より雇用の回復が鈍化しかねない状況に加え、ウクライナ侵攻の影響で人手不足から人出過剰への動きを強める可能性が高まってきました。

4)リベンジ消費が期待されるものの、オミクロン株やウクライナ侵攻により消費や投資が鈍化する可能性が生じています。さらにインフレとリスク回避の動きが進めば消費はさらに減退し経済状況はより悪化の方向へ進みかねません。

以上の内容の通り、現在の世界および日本の経済状況は厳しい局面にあり、政府の対応次第ではスタグフレーションに陥る可能性も小さくありません。そのためこれから起業・会社設立して事業を開始する方などにとっては慎重な対応が求められます。

2 インフレおよびスタグフレーションとその問題点

ここではインフレやスタグフレーションの内容と問題点を説明しましょう。

2-1 インフレとスタグフレーションの概要

①インフレ

インフレはインフレーションの略称で、モノの値段(物価)が継続的に上昇する現象のことです。また、インフレは、その状況下でモノの価値が高まることから通貨価値の下落を意味します。

例えば、インフレは、1㎥当たりのガス料金が200円だったものが、次月に275円、次々月に300円というように値上がりするような状況のことです。小麦粉が1㎏200円だったものが、次月に230円、次々月に260円というように値上がりするケースなどになります。

当然、インフレは個人の生活や企業の活動に影響を及ぼす可能性が高いです。例えば、個人の月給が30万円の場合に物価の高騰により食費、水道光熱費、交通費、家賃などが上昇して、月の生活費が28万円から32万円へと増加すれば、月の収支は赤字となり貯金などから補填せざるを得ません。

つまり、給料が固定でインフレになれば、生活は苦しくなるわけです。また、企業も同様で、収入が一定のまま物価だけが上昇すれば、経費が膨らむため利益は減少し、最悪赤字に転落することも少なくありません。そして、こうした状態は「悪いインフレ」と呼ばれます。

逆に需要の拡大を伴い収入アップをもたらす「良いインフレ」も存在します。例えば、物価が上昇して月の生活費が32万円へとアップしても、月給がその上昇率以上にアップして35万円となるようなケースです。この場合、月の収支は黒字で、さらに以前の2万円から3万円へと余剰が拡大し生活のゆとりも大きくなります。

企業活動も同様で月の売上の増加率が物価上昇率を上回れれば、今まで以上の利益を確保することが可能です。ただし、国の経済政策の失敗、パンデミックや地政学的リスクなどから需要の拡大を伴わない急激なインフレは少なくありません。

そうした場合は、庶民の消費や企業の投資が減退し急激な経済の悪化を招きやすくなることから企業としてはその対応を用意しておく必要があります。一方、良いインフレの場合、企業の売上が増大し得る需要が存在するため、その事業機会を取り溢さない対応が不可欠です。

ただし、インフレ時の経済環境の変化は激しいため、需要の量や期間を見誤って過度の事業拡大を進めると大きなリスクを抱えることになりかねない点を留意しておかねばなりません。

②スタグフレーション

スタグフレーションは「スタグネーション(Stagnation)」と「インフレーション(Inflation)」の造語で、景気が後退していく過程でインフレが同時に進行する現象を指します。簡単に言うと、それは不況であるのに物価が継続的に上昇する現象のことです。

景気の停滞や悪化は、需要の減少を伴うため物価の下落(デフレ)に繋がりやすいですが、物価の上昇を伴うこともあります。例えば、需要の増減と関係のない供給量の減少(その不安)から原油等の価格の高騰が起こると、「景気は良くないが物価が上昇する」ということになり得るのです。

景気が悪い中では賃金は上昇しにくいため、労働者にとってはこの状態での物価上昇は厳しいものになります。また、消費だけでなく投資も落ち込みやすくなるため、経済状況はさらに悪化しかねません。

日本では1970年代末からのオイルショック(OPECによる原油価格の段階的引き上げや、中東での紛争等による国際原油価格の高騰)によるスタグフレーションが代表的な事例です。

1974年に第一次オイルショックが発生し、同年の消費者物価上昇率は23.3%におよび日本の実質GDP成長率は前年の+8.0%からマイナス成長が余儀なくされ、景気は急激に冷え込みました。

●スタグフレーションの原因

スタグフレーションを引き起こす物価上昇の主な原因は、需要とは直接的に関係のない供給不足やその懸念です。例えば、パンデミックによるサプライチェーンの機能低下、戦争・紛争等による企業活動の停止・抑制や輸出入の制限・停止などによる供給不足や不安などが物価上昇をもたらします。

2-2 スタグフレーションの影響

スタグフレーション下では政策金利の引き上げによる物価抑制策の実施判断が難しくり、タイミングや実施の仕方次第で景気がさらに悪くなりかねません。

例えば、今回のような戦争の影響による供給不足等に関連して生じるエネルギー関連や農産物などの価格上昇でインフレが進んだ場合、金利を引き上げても抑制効果が限定的になる恐れがあります。

需要の増大によるモノ不足ではなく、生活や企業活動等に最低限必要なモノが不足していくため、金利が上げあれても抑制効果が小さいのです。

逆に政策金利が引き上げられた場合、民間融資で金利が上昇するほか、住宅ローンの金利にも影響します。金利の上昇は企業活動を停滞させるほか、個人の住宅取得や住宅ローンの返済などを困難にさせかねません。その結果、企業収益は悪化し、個人の生活は厳しい状況へと追い込まれるのです。

景気が悪くなり需要が減少する中で物価が上昇していけば、企業収益は大きく減少するほか赤字に陥る企業も増えます。特に大企業等の下請企業などは物価上昇に対する価格転嫁が簡単できないため、赤字に耐え切れず倒産するケースは増えていくでしょう。

こうした状況(景気や雇用を急激に冷やすオーバーキル)になれば、収益を確保できない企業はリストラに取組むことになり、社会全体に雇用不安が蔓延しかねません。加えて給料の上昇が期待できなくなるほか、減給する可能性も小さくないです。

企業は事業の拡大や成長に向けた投資を控え、個人は生活を防衛するため消費を手控えるようになり、景気が益々悪化する可能性が生じます。

2-3 スタグフレーションの可能性

日本の物価について「2020年基準 消費者物価指数 全国2022年(令和4年)1月分」を見ると、総合指数は2020年を100として100.3であり、前年同月比は0.5%の上昇、前月比(季節調整値)は0.1%の上昇と大きな変化は見られません。

しかし、前年同月比で見た場合、5カ月連続の上昇で特にエネルギー全体では前年比17.9%増と群を抜いており、第2次オイルショック後の1981年8月(21.3%)以来41年ぶりの大きな上昇です。なお、灯油は33.4%、ガソリンが22%、都市ガスが17.8%、電力が15.9%の上昇となっています。

資源や農産物の輸入に頼る日本の場合、国際商品市況の価格変動に経済が大きく左右されますが、企業はデフレに慣れた消費者に対して急激な価格転嫁には慎重です。つまり、資源価格等の上昇分の多くを企業が負担するという方法が取られ、大幅な価格上昇には結びついていません。

そのため総合指数では今のところ0.1%といった上昇で留まっていますが、4月以降は昨年の携帯電話料金値下げの影響も減少して、大幅な上昇に拡大する可能性が高いです。そうなれば物価上昇分の価格転嫁に慎重だった企業も積極的に値上げに踏み切り、物価上昇の勢いが増す可能性が生じます。

オミクロン株の収束が長引く中で海外での景気後退が進んで輸出量が落ちる可能性は小さくありません。加えて米国との金利差の拡大等による円安が加速して輸入価格が一層上昇すれば、相次ぐ値上げに伴って景気が一気に悪化してスタグフレーションへの突入も視野に入ってくるでしょう。

新型コロナの感染拡大の収束がさらに長引いて景気が後退していき、ウクライナ侵攻でモノの供給不安が現実となれば物価上昇がさらに進展しスタグフレーションの状態になりかねません。

3 インフレ等に強い業種

ここではインフレ環境で企業・会社設立する場合、どのような業種・事業が適しているのかについて考察していきます。

3-1 投資の視点で見た有望な事業

株式などの投資対象として事業を見た場合、インフレに強い事業としては、「金融」「資源関連」「値上げが可能な企業」「財務基盤が良好な会社」「現物資産の取扱」などが挙げられます。

①金融関連

金利の変動が直接的に収益に影響する金融ビジネスでは、金利の上昇は利ザヤの拡大や運用益の増大に繋がり収益がアップする事業構造です。これまで低金利で収益が圧迫されてきた銀行などをはじめ、運用に苦労してきた保険会社やクレジット会社等も今後の金利上昇で収益の改善が期待されます。

金利変動は物価動向や日銀の金利政策などに影響されますが、金融ビジネスにとってインフレ圧力は収益改善のチャンスとなる可能性が高いです。

②資源関連

エネルギー資源や素材などを扱うビジネスではその資源価格の値上がりはそのまま販売価格にオンしやすいため収益を拡大させます。特に油田や鉱山の権益など資源の取扱を行う上流分野の事業ほど収益を増大させやすいです。

そのためエネルギー・素材等の企業だけでなく、資源の権益をもつ総合商社なども大きな恩恵を受ける企業になります。ほかに取引価格に連動して手数料が得られる金属商社や機械を取扱う企業なども、資源価格の上昇により収益が増大する可能性が高いです。

こうした分野に関連する事業や企業にとっては、物価上昇時は有利に働きやすいでしょう。

③値上げしやすい企業

エネルギー、原材料や人件費などのコスト要因が上昇しても値上げができる企業は収益を拡大できます。つまり、物価上昇によるコスト増を販売価格に反映して売れる企業は収益を増やせるのです。

一般的には販売価格の上昇は買手にとっては負担となるため、購買を回避する動きが強まり、その対象となる企業の収益は減少します。そのため収益の減少が予想される企業はコスト増を自社で負担するケースが多く、結果として収益を低下させるケースが多いです。

他方、値上がりしても販売量に影響がでにくい企業や事業があります。例えば、もとから高価格で販売されているブランド力の高い商品を販売する企業、他では代替することできない商品や技術を有する独占企業、高い市場支配力を有する企業などです。

こうした企業の商品等はもともと高価格であるため、コストの増加分をオンしても需要の変動が少なく、逆に収益の増大が期待されます。

例えば、世界市場で大きな販売権を握る食品メーカーなどは2021年半ば以降に販売価格の値上げを実施して成功しているのです。ほかにもソフトウェア、インターネット関連や半導体関連の事業で大きなシェアを握る企業も、値上げで収益を拡大させています。

④財務基盤が良好な会社

インフレ等により金利が上昇していけば借金の多い会社は支払利息の負担が重くなり経営が圧迫され倒産リスクが増します。他方、無借金など財務が良好な会社はそのリスクが低いためチャンスとなる事業や業務への投資が可能で、実際に行えば成長に繋げることが可能です。

⑤現物資産関連

インフレでは通貨の価値が下がり、不動産や貴金属などの現物資産の価値は相対的に上昇するため、リスク回避を目的とした現物資産への投資が強まり、現物資産を取扱うビジネスにとっては好機を迎えることになります。

例えば、不動産投資は物価上昇時の投資先として有望視されており、不動産関連ビジネスはインフレ環境では有効なビジネスになり得るのです。

ただし、新型コロナの影響で飲食業やサービス業などが低迷し、リモートワークによるオフィス需要も減退しているため、どの程度投資が活発化するかについては不透明でありその点が懸念されます。

なお、不動産以外では、金や銀などの貴金属、骨董品、芸術品、自動車、なども投資の対象として有望視される可能性が高いため、それらを取扱うビジネスも期待できるでしょう。

3-2 生活防衛ビジネス関連

物価高騰時では、人々は生活防衛の意識が高くなり物価上昇に対応するための商品・サービスを優先する可能性が高いです。

①中古品・リサイクル品関連

物価上昇で商品等の価格が上がる、景気の後退で給料が上がりにくくなる、残業の減少により収入が減る、という状況になれば、生活を維持するために消費者は中古品・リサイクル品などの低価格品を求めるようになります。

SDGs(持続可能な開発目標)に向けた行動が重視され始め、既に中古品・リサイクル品を活用する消費者は多いですが、インフレ状況が進めばその動きは加速する可能性が高いです。

中古品店・リサイクル品店、チケットや貴金属品等の買取店などの実店舗による販売のほか、中古品等をネット上で仲介するビジネス(メルカリ等)などが再び脚光を浴びるかもしれません。

②低価格品販売ビジネス

100円ショップ、激安ショップなどの格安で商品を販売する小売業が再び注目される可能性があります。デフレ時代で大きく成長した業態ですが、インフレ環境ではコスト増で経営が苦しくなる可能性がある一方、消費者はさらに利用を強める可能性は小さくありません。

③自転車・バイク等の販売

新型コロナの感染拡大で移動手段に自転車やバイクを利用する方が増えましたが、ガソリン価格の高騰や交通費の値上がりに対応して自転車等の需要増が期待されます。そのため自転車等やその部品・アクセサリー等を販売するビジネスも有望です。

自転車などもこれまでのサプライチェーンの混乱や各種材料などの値上がりを受け販売価格が大きく上昇しているケースも多いですが、感染対策のほか、健康やアウトドアのアクティビティとして自転車等を求める方が少なくありません。

④ファースト・フード業態

新型コロナでダメージを受けた飲食業ですが、インフレ時や景気の低迷期などではファースト・フード等の低価格業態が有望です。低価格、少人数、飲酒なし、短時間滞在、テイクアウト可能、といった対応が可能な飲食業態ならコロナ禍のインフレ環境においても利用増が期待されます。

⑤お手軽な趣味・スポーツ関連

コロナ禍や物価上昇のため、あまりお金をかけずに余暇を過ごせるような趣味、スポーツなどに関連したビジネスも有望です。

例えば、園芸や家庭菜園などは花等を育てて鑑賞する楽しみ方や野菜などを育てて料理に利用する方法もあるため家計にも貢献します。そのため雑貨などを扱う小売業は種、苗、土、肥料、プランターなどの関連商品を品揃えするのもよいでしょう。

スポーツでは、家族で気軽にできる卓球やバトミントンなどのタイプに関連した用品や衣料などの販売のほか、実施場所を提供するビジネスのニーズも期待されます。

また、最近人気が高まってきたキャンプなどアウトドア関連のビジネスも引き続き有望です。100円ショップなどでもキャンプ用品が手頃な価格で販売されるようになっていますが、手頃な価格で機能性の高い商品やこだわり・独創性のある商品などの販売は魅力となります。

3-3 脱炭素化ビジネス関連

CO2排出量を実質的にゼロにするというカーボンニュートラルへの取組が加速している中、その実現に不可欠な3R(Reduce(減量)、Reuse(再使用)とRecycle(再生))関連のビジネスもインフレ環境において有望です。

3Rは脱炭素社会や循環型社会の形成に必要な取組として、政府、企業、国民が重視し実際に取組み始めました。先に紹介した中古品・リサイクル品の販売などはReuseやRecycleに関連したビジネスとして消費者に受け入れられていますが、企業に対する3Rビジネスも拡大し始めています。

例えば、建物の産業廃棄物をリサイクルする事業、産業廃棄物を選別・加工し再生資源として販売する事業、基板くず等の「都市鉱山」から貴金属を回収し再資源化する事業、顧客の使用済み製品を回収して再資源化する事業、など多くの3Rビジネスが見られるようになりました。

再生可能エネルギー関連のビジネスも有望です。エネルギー価格の高騰のみならず、今後は供給不足の不安もあるため、化石燃料系の発電の代替として太陽光発電や風力発電などの再生可能エネルギーの利用がさらに進展することが予想されます。

家庭や企業などでは電気代等の光熱費の上昇が大きな負担となるため、太陽光発電などを導入する必要性が高まってきたのです。電気使用量の多い家庭や企業などに太陽光発電等を導入するビジネスの拡大が期待されます。

3-4 コンタクトレス・ビジネス関連

感染防止の安全性だけでなく、便利さ・低コスト・新たな楽しみ・感動体験、などを提供するコンタクトレス・ビジネスに注目が集まり始めました。

仕事ではリモートワーク、営業・接客の業務ではオンラインによる販売や接客、医療等では遠隔による診断、教育では遠隔授業・オンライン授業、店舗では非接触決済、などが多く見られるようになっています。

こうした取組は感染防止のために実施されていますが、運営側も利用側も低コストで済むというメリットがあり、物価上昇時にも有効です。既存のビジネスにコンタクトレスな商品・サービスや仕組みを取入れ、低コスト化するとともに新たな楽しや便利さなどを提供することで顧客満足度を高め、他社との差別化を図ることもできます。

また、こうしたコンタクトレスな商品・サービスや仕組み(非接触の操作盤や空中ディスプレイなど)を実現するためには、5G、AI、IoT、などの情報通信関連技術のほか、高度なテクノロジーが不可欠であり、それらを提供できる事業は一層期待できるでしょう。

4 悪いインフレ等に対応する経営

スタグフレーションなどに対応していくための経営方法をここで確認しましょう。なお、経営のやり方は環境に依存するため、悪いインフレの状況に合わせて検討することになります。

4-1 急激なコストアップ

物価が急激に上昇すれば、原材料、燃料や高熱費のほか、人手不足のケースでは人件費も上昇することになり経営が圧迫され、事業からの撤退や倒産の危機に晒されることになります。

そのためコストアップへの対応策が不可欠となりますが、その対応の基本はコストアップの抑制と転嫁の2つです。

①コストアップの抑制

費用の全面的な見直しが求められます。方法としては、企業が発生させるすべての費用を洗い出し、費用額、リスクの高さ、対策の実現可能性、などを評価して優先順位の高いものから取組むのが基本です。

会計記録を見ればどのような費用項目があるかを把握することができるため、金額の多い項目から評価し検討していくという手順がオーソドックスなやり方になります。

例えば、人件費は費用全体に占める割合が高いですが、従業員の給料の削減は人材流出の危険性やモチベーションの低下等の点から困難であるため、無駄な残業代の削減や労働生産性の向上により改善することが重要です。

業務に機器や器具等を導入し業務方法を改善することなどにより生産性を高めることが求められます。このコスト削減は自社内の努力によって実現することが可能ですが、他社からの購入品は自社の努力がおよびにくいため様々な工夫が必要です。

水道光熱費なども多額のコストになるケースも多いですが、公共サービスとしての提供であるため、値下げの交渉は通常できません。しかし、電気代などは電力自由化によって誕生した「新電力」(電気の小売事業者)の購入でコストを下げることが可能です。

また、自社に太陽光発電など再生可能エネルギーの活用で燃料・電力費用を削減するという方法もあります。重油などの資源から自家発電の電力を動力源にすれば、価格の高騰のみならず供給不足にも対応しやすくなるはずです。

原材料や部品等の購入については、売手との交渉で価格の引き上げを抑えるという取組が必要ですが、それだけでは十分なコスト削減を期待することはできません。購入先の変更や多様化の取組が不可欠です。

しかし、市場全体で供給不足が生じている場合、にわかに購入先の変更や多様化は難しくなります。そのためインフレが始まる前から新たな購入先の開発を進めておくことが重要です。国内はもちろんですが、海外での供給先を開発することが重要で、販路の拡大とともサプライヤーを確保していきましょう。

②コストアップ分の転嫁

企業におけるコストダウンにも限界があるため、負担しきれないコスト増については販売価格に転嫁し買手にも一定の負担をお願いしなければなりません。日本においては消費者も企業も長いデフレ環境に慣れているため、値上げには否定的な態度を示すケースが多かったですが、最近ではそれに変化が見られます。

新型コロナの影響によるサプライチェーンの機能低下、全般的な人手不足、物流の停滞によるモノ不足、といった現象のほか、新興国の発展によるエネルギーや食料等の急増、産油国の減産、などにより物価が急激に上昇しているため、人々の間に値上げに対する抵抗感が少し和らいできました。

今、値上げがしやすい環境になりつつあるため、値上げが難しかった商品やサービスでもコストアップ分の値上げに取組む必要があります。

なお、値上げを容易にするためには、単に原材料等の値上げをスライド的にアップさせるだけでなく、新しい価値を加えることで買手の納得度を高め、自社の商品・サービスからの離脱を回避することが重要です。

提供する商品等に新たな機能を加え、利便性、快適性や楽しさなどを提供することで価格上昇に対する抵抗感は軽減させられます。また、そうした魅力を確保することでブランド価値を高めれば、一層値上がりについての否定的な態度が回避できるでしょう。

4-2 需要の確保や拡大

悪いインフレでは需要の減少が進みかねないため、企業は物価上昇の中で既存の需要を確保するとともに新たな需要を開拓する取組が求められます。

①既存の需要の確保

自社がターゲットとする顧客のニーズは物価上昇により変化したり、需要量が減少したりしやすいです。悪いインフレ環境では物価が上がっても賃金が上昇しにくいため、生活が苦しくなり支出はどうしても減少しやすくなります。

そうなると同業者同士での競争が激しくなるため、これまで以上の企業努力が必要です。原材料等の値上げに応じて他社よりも先んじて値上げを進めれば、顧客が他社に乗り換えるという可能性を高めてしまいます。

値上げは必要ですが、できるだけ他社より遅らせて乗り換えられるリスクは回避し、逆に自社に乗り換えてもらえるとよいでしょう。しかし、このやり方は物価上昇という業界全体が厳しい状況にある中、共倒れになる可能性もあるため、決して良策ではありません。

値上げのタイミングを大幅に遅らせて他社より有利に立つという小手先の方法ではなく、顧客に付加価値も与えて選んでもらうという正攻法を取ることが重要です。

他社にはない、他社より優れた機能やサービスなどがあるから同じタイミングの値上げでも自社を選んでもらえるようにしましょう。

②新たな需要の開発

新たな需要の開発の主要な方法としては、既存の対象市場(従来市場)への深堀・拡大と、それとは別のタイプの市場(新市場)への進出・開拓の2つです。そして、この2つに対して、これまで提供している商品・サービスで攻めるパターンと新たな商品・サービスで攻めるパターンの適用が考えられます。

開拓の難易度としては、従来市場に従来の商品等を深堀もしくは水平拡大するのが比較的簡単な方法ですが、ライバルが多くて競争が厳しくなり開拓できても儲けが少なくなるケースも少なくありません。こうした点でこのタイプの開拓方法は決して良策になるとは限らないのです。

他方、新市場に新商品等を投入していく開発方法は相対的に難易度が高めです。第一に新たなターゲットに合わせた商品・サービスを開発し、新たな販売ルートの構築が必要になりやすいため、時間と費用が多くかかってしまいます。そのためインフレ環境に入る前からの準備・取組が重要です。

特に既存事業の営業・生産・技術のノウハウや能力等をあまり活用できない(シナジーが活かせない)分野の商品等の開発は難しく、時間をかけた開発が必要になるため、インフレ等の環境に関係なく検討を進めておかねばなりません(リスク分散や新たな成長のために)。

ほかには既存市場の周辺市場に既存の商品等にアレンジを加えて攻めるという方法があります。具体的には、従来の市場とは全く同じでないが近い分野の顧客を対象として、従来の商品等に近いタイプの商品(彼らのニーズに合わせた機能を加えたり、デザインにしたりして)を投入していくやり方などです。

例えば、消費者向けのパソコンの販売を営む企業が、あらたに工場や物流倉庫などの業務で利用するタブレット端末を開発して販売するといった方法になります。既存の資源を活かしつつ、リスクを抑えながら新市場を開拓するにはこうしたアプローチも選択肢の1つになるでしょう。

5 悪いインフレ環境で起業・会社設立する際の進め方のポイント

急激なインフレが進行し、景気が悪化するような環境で起業・会社設立する場合の進め方について、ポイントをご紹介します。

5-1 起業・会社設立のタイミングの判断

起業・会社設立する場合、その時の環境が事業の成否を左右するため、いつ事業を開始するかのタイミングは極めて重要です。極端な経済環境でなくても起業や会社経営はその時々の経営環境を分析し、事業を適合させ有利に展開できるようにすることが成功には欠かせません。

しかし、悪いインフレが急激に進行するような環境である場合、事業を適合させるのは至難の業です。特に経済状況の動きが激しい中で事業を始めるのはリスクが相当高くなるため、ある程度落ち着くのを見計るのが得策と言えるでしょう。

例えば、2022年2月に入ってからロシアのウクライナ侵攻の可能性が囁かれ始め、エネルギー、素材や穀物などの値上がりが顕著になり出し、2月末の実際の侵攻によりさらにその動きは勢いを増しました。

3月中旬の現在において、ロシアは以前進行中ですが、欧米など西側諸国は批判を強め経済制裁はさらに強化されており、世界的な物価上昇が続く環境となっています。停戦交渉も進められていますが、合意内容に至っても経済制裁が直ぐに緩和される可能性は大きくありません。

このように先の読めない環境での開業はあまりにもリスクが高いため、少なくともある程度事態が落ち着くのを待って検討するのが現実的な選択になるでしょう。

今回の状況に限らずその時の環境が不安定である場合、様子を見るために副業という形などで事業を始める検討も必要です。

5-2 インフレに合わせたビジネスモデルの構築

通常のビジネスモデルでは、物価が急激に上昇するインフレ環境に対応していくのは容易ではありません。そのため悪いインフレ下でもビジネスとして成立し得るモデルの構築が不可欠です。

ビジネスモデルとは、どのターゲットに対して、その彼らのニーズを何の商品・サービスでどのように捉えていくかを示すビジネスシステムの内容と言えます。

例えば、消費者向けのパソコンの製造販売業を例にすると、

・ターゲット:20歳代~30歳代の学生やビジネスマン等を対象とする

・ニーズ:おしゃれなデザイン性、斬新なカラーバリエーション、軽量で優れた携帯性、SNSに便利な機能、7万円~10万円などの求めやすい価格帯などの要望に対応する

・提供の仕方:希望に合わせたカスタマイズ対応を行う、24時間・365日対応のインターネット通販を中心として提供する

といった内容です。しかし、急激なインフレ環境では製造原価がたちまち急上昇して低価格帯のビジネスモデルは破綻しやすくなります。物価上昇を反映して販売価格をアップさせる必要がありますが、それを顧客が受け入れてくれるとは限りません。

特にお金の余裕があまりない若い世代で、かつ価格変動に否定的に反応しやすい消費者をターゲットにすると、値上がり率や上昇幅の大きさで購買が諦められてしまう可能性が高まります。

逆にお金にゆとりのある年齢層、価格以上にブランドを重視する顧客、特定の製品や機能などにこだわりをもつ顧客、などの場合は製造原価の上昇分を販売価格にオンしてもそれほど販売に影響が出ない可能性が高いです。

従って、インフレ環境では製造原価の上昇分を許容してもらいやすい層をターゲットとして、そのニーズをもとにビジネスを組立てることが1つのポイントになります。

また、「インフレ等に強い業種」で確認したような業種をベースとして、アイデアを発想してビジネスモデルを作り上げるのもよいでしょう。有効なビジネスは多いですが、生活防衛などに関連したビジネスなら比較的取組みやすいタイプもあるはずです。

インフレ対応以外の面からも今後の成長を期待したい場合は、脱炭素化関連やコンタクトレス・ビジネス関連の分野で検討するのも悪くないでしょう。

5-3 インフレ環境に合わせた経営資源の確保

スタグフレーションの状況下で開業に向けた資金を含む経営資源を確保していくのは容易ではありません。つまり、この環境下での起業・会社設立は想像以上に困難になる可能性が高いです。

資金については、まず民間からの融資は一層厳しくなります。日本政策金融公庫の創業融資などは比較的借りやすいですが、金利が大幅に上昇する可能性もあり返済条件が許容を超えないように注意しなければなりません。

知名度のない個人などが金融市場から直接投資を受けることは困難ですが、クラウドファンディングならその可能性は小さくないです。ただし、景気が悪化するような状況で投資を募っても事業に魅力がなかったり、社会貢献性がなかったりすると成功する確率は下がってしまいます。

悪いインフレ環境でも成長できるビジネスモデルであることを事業計画の内容で具体的に示すといった取組が必要です。

人材については、景気が交代する局面となり得るため労働力において余剰が出て比較的人材を獲得しやすくなる可能性は生じます。もちろん業種によって状況は異なりますが、優秀な人材を獲得するチャンスは増えるはずです。

そのため人数あわせのために慌てて採用することなく、自社の経営理念・方針、事業内容などを十分に理解した人材で、各業務に必要な能力・経験等を有しているかを見定めて選考する必要があります。

また、急激な物価上昇の経済環境の中で自社がそれに対応できる事業を行う、逆にチャンスとして事業を拡大できることなどを具体的な計画で示して、自社の将来性をアピールし多くの人材を集められるような採用活動を行いましょう。

生産や技術については、コストダウンの実現や新たな価値の創出に向けた体制が重要となるため、それらに関する人材・パートナーの確保と設備機器等の整備が重要です。

事業計画に合わせて、誰・何を、いつ、どこで、どのくらい確保していくかを明らかにして、具体的に確保できるように取組まねばなりません。人材やパートナーの確保は簡単ではなく時間がかかるため、開業前から人脈等を広げてアプローチし準備を進める必要があります。

商工会議所・商工会、中小企業支援センターや日本政策金融公庫など公的な経営支援機関のほか、出身会社・その関係会社、ベンチャーキャピタルや取引のある金融機関などに相談し紹介してもらうといった取組も重要です。

そのほか大企業や大学などとの共同開発などを行って人脈を広げ人材を獲得したり、技術を向上させたりする取組も行いましょう。

5-4 リスクコントロール

急激なインフレ進行は想定以上にリスクが高くなる可能性もあるため、通常の開業時以上のリスクコントロールが求められます。

インフレ環境下を見越した起業・会社設立であっても予測をはるかに超えるような物価上昇となれば、事業の継続も危ぶまれるため、そうした場合の対応策に目途を立てておく必要があるのです。

例えば、販売商品が物価上昇に合わせて値上げしやすいタイプであっても、限度を超えると買い控えが生じてくる可能性はあります。そのため対象顧客の価格反応度を事前に調査し、購入可能な上限価格を把握した上で、その価格を維持するための対策を作っておくのが望ましいです。

具体的には上限価格に対応できる原価を維持するための対策を準備します。エネルギー関連コスト、人件費、材料・部品等の購入費が一定限度を超える場合にコストダウンできる方法を事前に用意しておくのです。

購入品等については代替品や購入の代替先を確保するとともに、営業・生産等の各業務の生産性を向上させるといった取組が求められます。こうした取組は緊急事態になって直ぐに実現するのが困難なため、平時において一定の時間をかけながら構築していくことが重要です。

6 まとめ

悪いインフレ環境下で起業・会社設立する場合は慎重な対応が求められます。現在のようにパンデミック下で戦争が発生した場合、物価上昇と景気後退が同時に起こるスタグフレーションになり得るため、開業時期の見定めが重要です。

ただし、インフレ環境下でも成長できるビジネスや経営手法もあるため、インフレ進行の状況次第では逆にチャンスにできるビジネスもあります。現在の状況の成行を注視し、インフレ対応の知識など身につけて開業を検討してみてください。