ビジネスパーソンにとって簿記の基本を理解することは非常に重要です。簿記は事業や会社の状況を詳しく理解するための重要なツールなので、多くの局面で有効に活用することができます。また、簿記を理解することでその先にある会計や決算まで詳しく読み解くことが可能です。まずは、ビジネスパーソンに簿記が必要な理由を確認し、簿記の基本原則や決算に至るまでの流れ、最終目的となる財務諸表の活用方法まで分かりやすく解説します。

1 ビジネスパーソンに必要不可欠な簿記

ビジネスパーソンにとって簿記は必要不可欠なツールです。それを理解するためには、まず簿記が何のための手段であるか、そして、簿記の目的を把握する必要があります。

1-1 簿記とは何の手段?

簿記は事業や会社の活動をお金の単位で記録する方法です。例えば、子供が生まれてから体重や身長を毎年測定して記録する成長記録のように考えるとイメージがつきやすくなります。その成長の過程が体重であればキログラム(kg)、身長ではセンチメートル(cm)という単位で表されますが、簿記では円やドルなどお金の単位で事業や会社の活動を仕訳として日々記録するのです。その仕訳を定められた一定のルールに基づき記録し、継続して蓄積することで様々な帳簿の作成が可能になります。

1-2 簿記の目的とは?

簿記の目的は大きく分けて以下の2点です。

①一定期間の経営状態を明らかにすること

個人事業主では1月1日から12月31日までの1年間、企業であれば会計期間(※1)での利益や損失を把握することを指します。

②一定時点での財政状態を明らかにすること

会計期末時点(個人事業主は12月31日時点)での資産や負債などの状態から、資金をどのように調達して使っているかを把握することです。

※1 会計期間とは企業が任意に決定した財務諸表などの書類作成の対象期間で営業年度や事業年度とも呼びます。日本の企業は法律で1年間を越える会計期間の設定は不可能です。

ただし、簿記は既にご紹介した通り、あくまでも記録の手段でしかありません。最終的に上記の目的を達成するためには以下のようなプロセスが必要です。

記帳(帳簿作成) → 試算表作成 → 決算整理 → 財務諸表作成

まずは、仕訳として記帳された仕訳帳を基に総勘定元帳などの帳簿を作成します。その後、総勘定元帳を精査して問題がないようであれば試算表作成です。試算表とは勘定科目の発生高合計や残高が記載された一覧表で、元の仕訳から総勘定元帳に正しく転記できているかを確認するために作成します。試算表の作成が終わると決算整理を経て最終目的である財務諸表の作成です。財務諸表とは貸借対照表、損益計算書、キャッシュフロー計算書などの書類を指し、一定期間における経営成績や期末などの一定時点における財政状態を利害関係者に明らかにすることを目的に作成します。

ここまでは簡単に記帳から財務諸表の作成について説明しましたが、最近は会計ソフトが優れているので記帳ができると試算表の作成まではほぼ自動的にできます。ここでは大きい流れだけを掴んでください。

1-3 ビジネスパーソンに簿記が必要な理由

簿記の最終目的である財務諸表を正確に読み解く力は、経営判断が早くなり現代の競争社会を生き抜く上で大きな強みです。また、様々なビジネスモデルを実践するうえでもそのビジネスモデルが正しいかどうかを検証する作業が必要になりますが、財務諸表を読み解くことである程度の答え合わせができるとともに具体的な修正モデルを考えることができるようになります。このように経営者や個人事業主にとって、簿記を理解することは経営力をアップさせる力となるのです。

また、経営者でない別の立場の人でも簿記を理解することで違う見方をすることが可能です。例えば、エンジニアなどの製造現場で働く人も簿記を理解できると経営者とは違う角度でその数字を捉えることができます。

例えば、経営者の人は財務諸表から原価率が高いことを読み取れば原価を抑えるために努力をするものです。しかし、簿記集計の最終結果である財務諸表からは一定期間もしくは一定時点の情報しか得ることができないため、その中身について更なる調査や検証を行わなければ詳細を把握することはできません。

しかし、製造現場で働くエンジニアの人などはその詳細や途中経過を把握したうえで最終結果である財務諸表の数字を見ることが可能です。つまり、調査や検証を詳しく行わなくてもある程度の原因を特定することができ、スピーディーに状況判断を行うことが可能になります。また、途中経過である数字を活かすことで、財務諸表に原価率が高いという結果が出る前に対応できることも大きな強みです。

経営者にとって簿記は必要なものというイメージはあっても、全てのビジネスパーソンに簿記が必要というイメージはなかなか湧かないものです。しかし、全てのビジネスパーソンにとって簿記は場面に合わせた有効なツールとなり、タイムリーに状況判断ができる力は強力な武器となります。これが全てのビジネスパーソンに簿記が必要な理由です。

2 簿記の基本

簿記と聞くと難しいイメージを持たれる人も多いのですが、実は比較的単純なルールに基づいて記帳されています。その簿記を構成する主な要素が「資産・負債と純資産」、「費用と収益」です。まずは、「資産・負債と純資産」、「費用と収益」について理解を深め、その後、仕訳のルールなども確認してみましょう。

2-1 資産・負債と純資産

資産や負債、純資産は財政状態を表す勘定科目の区分です。この資産や負債、純資産の増減によってその時々の財政状態を把握することができます。まずは、それぞれの区分について具体例を挙げながら確認してみましょう。

(1)資産

お金で表すことができる財産や権利に関する勘定科目の区分を資産と言います。具体例の一部は以下の通りです。

- 現金

- 預金

- 売掛金(商品などを売り上げた代金として近い将来に支払いを受ける権利)

- 固定資産(土地や建物、車両、機械装置など)

- 無形固定資産(特許権や商標権、ソフトウェアなどを指します。固定資産のように形はありませんが権利として存在するものなどを表します。)

(2)負債

将来的に資産が減る勘定科目の区分を負債と言います。

- 借入金

- 買掛金(商品などを購入した代金として近い将来支払わなければならない債務)

(3)純資産

資産から負債を引いた保有している正味財産の区分を純資産と言います。

- 資本金(個人事業主では元入れ金に該当)

- 利益剰余金(会社が過去に生み出した利益を積み立てたもの)

(1)の資産は事業としてお金をどのように運用しているかを表し、(2)負債と(3)純資産はお金をどのように集めたかという調達源泉を表しています。これらの資産、負債や純資産は集計や決算整理をした後に貸借対照表という財務諸表で状況を確認することが可能です。

2-2 費用と収益

費用と収益は経営成績を表す勘定科目の区分で、収益から費用を差し引いて利益を求めることができます。

(4)費用

費用とは収益を獲得するために使ったお金を指す区分で、純資産を減少させる原因とも捉えることができます。具体的な勘定科目の例は以下の通りです。

- 仕入

- 給与

- 消耗品費

- 水道光熱費

- 支払利息

- 支払手数料

(5)収益

収益とは、営業活動により実現した経済価値の増加をもたらす勘定科目の区分です。営業活動に付随する経済価値の増加も営業外収益という収益の一部となります。

- 売上

- 受取利息

- 受取手数料

(5)収益から(4)費用を引いた金額がプラスであれば利益が出ている状態となり、マイナスであれば損失が発生しています。これらの収益と費用の勘定科目は日々記帳され、集計と決算仕訳を経て損益計算書という財務諸表にまとめられます。

2-3 仕訳のルール

そもそも仕訳とは、複式簿記(※2)で日々の取引を定められたルールに従って記録することを指します。この仕訳には先ほどまで説明していた資産、負債、純資産、費用と収益が一定のルールに従って記録されるのです。まずは仕訳の例を一つ見てみましょう。

【例1】

(現金)1,000 (売上)1,000

これは1,000円の売上があり、その売上1,000円を現金で受け取ったという仕訳です。この仕訳の左側を借方(かりかた)と呼び、右側を貸方(かしかた)と呼びます。この借方と貸方の記帳される勘定科目には下表のような法則が存在します。

※2 複式簿記とは日々の取引を借方と貸方の二側面に分類して記帳する方法です。

表の青く塗った部分に注目していただきたいのですが、資産の増加と費用の発生は借方に、負債と純資産の増加また収益の発生は貸方に記帳されます。これが仕訳の基本ルールとなり、このルールを理解することで様々な仕訳を起こすことが可能です。それではここで再び仕訳の例題を見てみましょう。今度はある取引から実際に仕訳を作成してもらう問題です。

【例2】

事務所のパソコンに必要なLANケーブル(消耗品費)を現金500円で購入した。

この例2を読み解くと二つの会計事象が発生していることが分かります。まず、一つ目はLANケーブルを購入したということから消耗品費という費用が発生したことです。もう一つは、現金で購入したために現金という資産が減少したことです。これらの情報を仕訳のルールに当てはめてみると、費用の発生である消耗品費は借方に、資産の減少である現金の支払いは貸方に仕訳をすることになります。それに購入した金額500円という情報を追加すると以下の仕訳の完成です。

(消耗品費)500 (現金)500

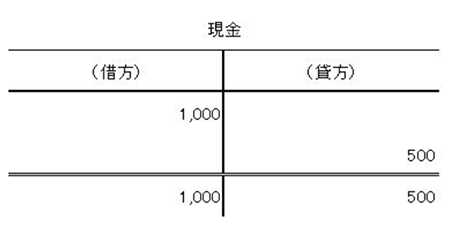

ここまでは単純な仕訳について見てきましたが、ここからは仕訳を集計して総勘定元帳から試算表を作成する方法についても確認してみましょう。まずは、これまでの例の仕訳を並べてみます。

(現金) 1,000 (売上)1,000

(消耗品費)500 (現金)500

現金はそれぞれの仕訳の借方にも貸方にも発生しているので総勘定元帳に転記すると次の通りです。

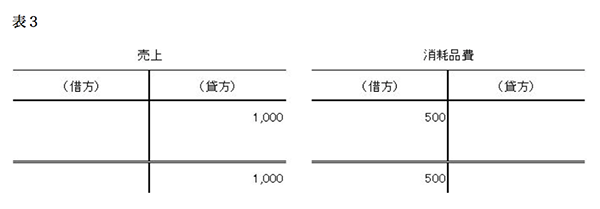

現金の取引が2回行われていますが、総勘定元帳には現金が1,000円増加した取引と現金が500円減少した取引が転記されています。同じ科目は基本的に借方と貸方を相殺するので1,000円-500円=500円となり、最終的には借方に残る残高が500円です。この2回の取引では現金が500円増加したことが記録されています。同様に売上と消耗品費の総勘定元帳を作成すると次の通りです。

表3

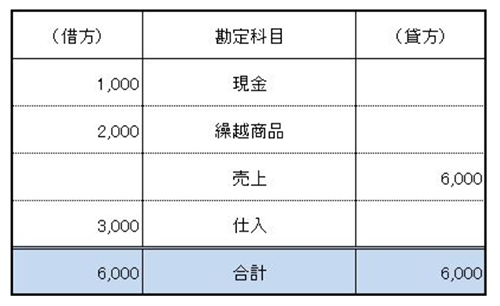

この3つの総勘定元帳を基に試算表を作成するとこのようになります。

表4

これは全ての勘定の残高を示す残高試算表と呼ばれる試算表です。複式簿記で記帳している場合には青色部分の貸借合計が必ず等しくなるので、貸借合計が合わない場合は総勘定元帳へ転記する際などにミスをしていることが分かります。

以上が仕訳から総勘定元帳、試算表の作成を行う手順です。

3 会計と決算

これは、レイアウト P タグのコンテンツです

簿記で集計された記録は様々な会計処理を経て、会計期間ごとの経営成績や財政状態を表す財務諸表が作成されます。また、会計期末には決算を行いますが、その目的は会計期間における経営成績や財政状態をより明確にするためです。ここでは、会計処理や決算について少し踏み込んだ内容を確認してみましょう。

3-1 会計処理

会計は、簿記というツールで記録された日々の取引を会計期間で集計し、経営成績や財務状態を財務諸表という形で利害関係者に報告することを目的としています。まずは集計の対象となる会計期間について確認してみましょう。

会計期間とは、簿記の記帳対象となる集計期間のことです。個人事業主は毎年1月から12月の所得に対して所得税が課されるため、この期間が個人事業主の会計期間となります。企業については設立時に決算月を任意に定めることができるので、会計期間の決定はあくまでもその企業の意思で自由に決定することが可能です。しかし、決算報告の対象期間になるという理由もあり、基本的には1年間の会計期間を定めるケースが多くなります。なお、日本の企業は法律で1年を超える会計期間を定めることはできません。

財務諸表という形で最終報告を行うことが会計の目的ですが、これはあくまでも財務会計の最終目的です。管理会計では、別の目的で財務諸表以外の報告資料が作成されることもあります。ここからは、財務会計と管理会計の違いについて詳しく確認してみましょう。

(a)財務会計

財務会計とは、利害関係者に対して財務諸表という形で報告することを目的としています。それぞれの利害関係者と報告する目的は以下の通りです。

- 株主 … 経営資本の出資者に対してその資本の管理運用状況を報告するため。

- 債権者 … 既に融資しているお金が現在の状況で契約通り返済できるかを債権者が判断できるように報告するため。また、これから新規で融資してもらうお金について回収できるかどうかの判断を可能とするため。

- 投資家 … これから新たに出資しようとするものに対して会社が投資に値するかどうかの判断ができるように現況を報告するため。

- 取引先 … 売上代金の回収に問題は生じないか、これからの取引拡大などに向けて安定的な取引を継続することは可能かなどの判断ができるようにするため。

- 国など … 国や地方公共団体などに所得税や法人税などの課税対象となる情報を報告し、適法な税額計算を行うため。

財務会計は、会社の外部にいる利害関係者に対して経営成績や財政状態を報告することを一番の目的としています。そのため、他社との業績が比較できるように財務諸表という定型の報告書式で報告することとなっているのです。

(b)管理会計

管理会計とは、会社の内部にいる経営管理者に対して報告するための会計手法です。ここでの経営管理者とは役員などの経営者だけではなく、従業員なども含めた全ての経営管理に携わる人のことを指します。管理会計の目的は、会社の健全運営のための判断ができるよう、その判断材料を適宜正確に報告することです。そのため、報告の様式や頻度などはそれぞれの会社により異なり、自社の経営判断のために最適と考えられる方法で様々な報告が行われています。管理会計の具体的な報告として下記のような報告手段が用いられています。

・原価計算

財務会計でも製造原価報告書などで原価計算を活用しますが、管理会計では標準原価計算などの手法を用いてより正確な原価管理や原価低減ができるような報告資料を作成します。

・各種経営分析

経営指標などをもとに収益性、効率性、生産性、安全性、成長性などを数値化する報告形式です。売上の採算や資本の有効活用などの観点から適正な経営判断ができるように報告します。

・予算、実績管理

原価計算や経営分析などを基に下された判断に対して正しく実行できているかを検証するために予算、実績管理を行います。予算実績管理の範囲は金銭で表せられるものから、営業に関する販売数量のように幅広く運営状態を把握するために活用することもでき、報告頻度を短くすることでタイムリーな会社の現況を把握することが可能です。

このように管理会計は、会社ごとの経営判断に必要な情報を必要な頻度で報告するための会計手法です。

3-2 企業会計原則という大原則

会計処理は企業会計原則という規則にのっとって処理すべきだと考えられています。企業会計原則に法的強制力はありませんが大企業、中小企業や個人事業主を問わずに会計処理を行う際に従うべきとされている原則です。この企業会計原則の一般原則では以下のような7つの大原則が明記されているので条文と共に確認してみましょう。

1.真実性の原則

「企業会計は、企業の財政状態及び経営成績に関して、真実な報告を提供するものでなければならない。」

真実性の原則は、企業の財政状態や経営成績を貸借対照表や損益計算書などの財務諸表に記載して報告する際に真実の報告を求めるものです。つまり、報告される財務諸表が会社の真実を表していなければならないという、一般原則の中でも最上位の原則となります。

2.正規の簿記の原則

「企業会計は、すべての取引につき、正規の簿記の原則に従って、正確な会計帳簿を作成しなければならない。」

正規の簿記の原則は正確な会計帳簿を作成するために次の要件を全て満たすことを求めています。

- 網羅性 … 全ての取引が記録されていること。

- 立証性 … その記録が検証可能な証拠書類に基づいて作成されていること。

- 秩序性 … 全ての記録が体系的、組織的に記録されていること。

一般的には、複式簿記に基づく会計処理が正規の簿記の原則に従った処理であると解されています。

3.資本取引・損益取引区分の原則

「資本取引と損益取引とを明瞭に区分し、特に資本剰余金と利益剰余金とを混同してはならない。」

増資などの純資産の増減を伴う資本取引は、通常の営利目的で行う損益取引と明確に区分することを求める原則です。これらの取引を明瞭に区分することによって企業の財政状態や経営成績を正しく計算することを求めています。

4.明瞭性の原則

「企業会計は、財務諸表によって、利害関係者に対し必要な会計事実を明瞭に表示し、企業の状況に関する判断を誤らせないようにしなければならない。」

明瞭性の原則は様々な利害関係者に対して、適切で明瞭な(分かりやすい)財政状態と経営成績の報告を求める原則です。

5.継続性の原則

「企業会計は、その処理の原則及び手続を毎期継続して適用し、みだりにこれを変更してはならない。」

会計処理を行う一つの事実に対して、一般的に公正妥当と認められる会計処理であれば企業は自由にその会計処理の方法を選択して適用することが可能です。しかし、会計処理による不当な利益操作を排除し、財務諸表の期間比較性(前年との比較などができること)を確保するために、一度選択適用した会計処理は正当な理由がない限り継続して適用することを求めています。

6.保守主義の原則

「企業の財政に不利な影響を及ぼす可能性がある場合には、これに備えて適当に健全な会計処理をしなければならない。」

保守主義の原則は、将来的な危険に備えて保守的な会計処理を行うことを求める原則です。例えば、将来的に売れる可能性の極めて低い商品の評価を一定基準に基づいて引き下げる会計処理などがこの保守主義の原則に基づいた処理となります。しかし、過度に保守的な処理を行うことは企業の財政状態や経営成績をゆがめてしまう危険性があるため、適度に保守的な会計処理を行うよう要請している原則です。

7.単一性の原則

「株主総会提出のため、信用目的のため、租税目的のため等種々の目的のために異なる形式の財務諸表を作成する必要がある場合、それらの内容は、信頼しうる会計記録に基づいて作成されたものであって、政策の考慮のために事実の真実な表示をゆがめてはならない。」

財務諸表は様々な用途で作成されます。株主総会に提出するため、金融機関から借入するため、そして納税のためなど用途は様々です。しかし、これら財務諸表の目的や形式が違っていても、その基となる会計帳簿はたった一つしか存在してはならないという二重帳簿を排除する原則になります。

一般原則には含まれていませんが、重要性の原則という一般原則に準ずる重要な原則もあります。

・重要性の原則

「企業会計は、定められた会計処理の方法に従って正確な計算を行うべきものであるが、企業会計が目的とするところは、企業の財務内容を明らかにし、企業の状況に関する利害関係者の判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも正規の簿記の原則に従った処理として認められる。」

重要性の原則は、重要性の低いものについては本来の厳密な処理を求めずに簡便的な処理も認める原則です。この原則は日々の会計処理にも大きな影響があるので具体例を挙げて確認してみます。

例えば、切手を買った場合は会計処理上通信費として処理しますが、実際には切手を買っただけでは通信費とはならないので注意が必要です。切手は使用してはじめて通信費という費用が計上されるべきなので、本来は切手を買った段階では貯蔵品などの資産として計上するのが厳密な会計処理の方法となります。

しかし、通常は切手を何年分も大量に購入するケースはなく、1か月ほどで使いきれる量を買うケースがほとんどです。このような場合、厳密な処理を行っていると切手を使用するたびに仕訳が必要となり大変煩雑な会計処理となります。しかも、切手を1か月分購入した費用が業績に影響を及ぼす可能性は極めて低いため、このような場合には重要性が低いと判断して、切手を購入した時点で全て通信費として処理する簡便な方法も認めるという原則です。この重要性の原則は、実務の場面でも多くのことが該当するので一般原則と合わせて理解しておいてください。

会計処理を行う際にはこれらの原則を順守することが求められています。簿記の仕組みなどと同様に、財務諸表などを読み解くためには必要不可欠な知識です。

3-3 決算の目的

決算とは試算表の作成が終わった後、適正な期間損益や期末時点での適正な財政状態を表すために決算整理などを行い、最終的に財務諸表等の作成を行う作業です。この適正な期間損益とは、帳簿に記録された取引のうち会計期間に合致しないものを省き、帳簿の記録だけでは不足している情報を加えることによって求めることができます。ここでは、決算整理として必要な主な処理を確認してみましょう。

・売上原価の算定

売上原価の算定は決算整理を経ないと正確な数字を出すことは不可能です。分かりにくい項目なので、具体例を挙げながら説明します。まず、商品を仕入れて売っている企業が仕入先から現金で商品を5,000円仕入れたときの仕訳は以下の通りです。

(仕入)5,000 (現金)5,000

この仕入れた商品の一部(仕入価格3,000相当)を現金6,000円で販売するとこのような仕訳が記録されます。

(現金)6,000 (売上)6,000

ここで会計期末を迎えたとき、記録されている仕訳の情報だけでは売上が6,000円、それに掛かった仕入が5,000円です。しかし、この仕訳上の情報だけでは、仕入れた商品の一部が残っていることも表れず、単に収益6,000円-費用5,000円=利益1,000円という結果だけが記録されています。ここで、適正な期間損益を把握するために決算整理仕訳を追加するのです。

(繰越商品)2,000 (仕入)2,000

この仕訳の意味は仕入れた商品のうち在庫として残った商品(5,000円-3,000円=2,000円)を繰越商品という資産として次の会計期間へ持ち越し、その資産に要した仕入という費用を取り消しています。この決算整理仕訳を追加すると決算整理後の残高試算表は以下の通りです。

2,000円の繰越商品として資産が翌期へ繰り越される代わりに仕入が2,000円減っているので、収益6,000円-費用3,000円=利益3,000円と正しい期間損益を表す記録になります。

・減価償却費の計上

減価償却費の計上も重要な決算整理の一つです。そもそも減価償却費とは、長期間にわたって使用される固定資産の取得に掛かった費用を一括で費用計上するのではなく、その資産の使用可能期間で分けて費用計上するという考えに基づきます。つまり、仕訳上は取得時点では資産として計上されることとなるのです。例えば、建物を現金1,000万円で取得した時は以下の仕訳が記録されます。

(建物)1,000万円 (現金)1,000万円

このままで期末を迎えると建物という資産で1,000万円の残高が残るだけなので、その会計期間に該当する減価償却費という費用を決算整理仕訳として記録する必要があるのです。

(減価償却費)50万円 (建物)50万円

この決算整理をすることで、減価償却費という費用が初めて期間損益の中で記録されるのです。なお、減価償却費の計算は耐用年数省令などの法律に基づき資産ごとに計算の規則が定められていますが、ここでは詳細の説明を割愛しています。

・引当金の処理

引当金にも様々な種類がありますが、一番イメージのつきやすい貸倒引当金の処理について確認してみます。貸倒引当金とは近い将来に発生する貸倒損失に備えるため、想定される貸倒損失にかかる費用を見積もりで計上する決算整理です。具体的には、以下のような決算整理仕訳でその期の費用として計上します。

(貸倒引当金繰入)10万円 (貸倒引当金)10万円

この決算整理仕訳でも貸倒引当金繰入という費用が記録されることで、初めて期間損益の中で認識されるものとなるのです。貸倒引当金繰入の限度額も、税法に繰入限度額の規定があるのでそれに基づいて計算を行います。なお、平成27年4月以降に開始する事業年度では、資本金が1億円以上の金融機関などを除く大企業では一括評価金銭債権の貸倒引当金繰り入れができなくなったので注意が必要です。

・費用と収益の見越しや繰り延べ

費用と収益は発生した期間に対応して記録しなければなりませんが、仕訳上と期間損益上ではずれが生じることもあります。その主な原因は費用の前払いや収益の前受けです。例えば、会社の事務所として利用する物件の家賃をその年の10月分から1年分(120万円)現金で前払いした時の仕訳は次のようになります。

(支払家賃)120万円 (現金)120万円

この会社の会計期間が毎年4月1日から翌年の3月31日までの場合、前払い家賃のうち4月から9月分は会計期間に対応する家賃ではないので費用の繰り延べを行う必要があるのです。

(前払費用)60万円 (支払家賃)60万円

このように決算処理を行うことでその会計期間に対応する支払家賃という費用は60万円で記録されます。

前払費用や前受収益は決算整理で会計期間に対応させると説明しましたが、実務上は厳密に処理しないケースも存在するのです。例えば、1年分の費用を同じように9月に支払った場合でも金額が経営成績に軽微な影響しかない場合には、重要性の原則に基づいて費用の繰り延べを行わないこともあります。この場合、会計年度によって利益が変わることがないように継続性の原則に従って、毎期継続して同様の処理を行う必要があることには注意が必要です。

決算整理は、簿記という日々の取引で記録されなかったものを、適正な財務諸表を作成するために加える作業です。この決算整理を行っていない状態では適正な財務諸表の作成はできません。確認した決算整理以外にも現金過不足の調整や売買目的有価証券の評価替えなどの決算整理もありますが、まずは出現頻度の高い上記4点のポイントについて理解してみてください。

4 財務三表

ここまでは財務諸表という漠然とした表現で説明してきました。ここからは、財務諸表の中でも企業分析の上で特に重要だと考えられる財務三表について確認してみましょう。財務三表とは、貸借対照表、損益計算書とキャッシュフロー計算書の3つの財務諸表を表す言葉です。

4-1 貸借対照表(B/S)

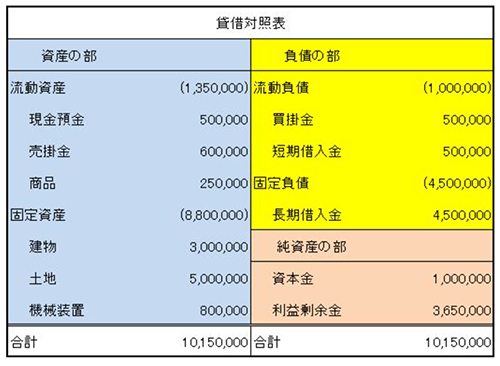

貸借対照表は会計期末の資産や負債、純資産などの財政状態を表す財務諸表です。英語表記のBalance Sheetをという言葉からB/Sと呼ばれることもあります。この貸借対照表は期末時点での投下資本の運用状況(資産)と資金の調達源泉(負債と純資産)表す財務諸表です。まずは、貸借対照表の簡単なひな型を基に貸借対照表の構成について確認してみましょう。

・資産の部

資産の部には企業が保有している財産が漏れなく記載されています。現金預金や商品などのように形があるものも資産ですが、売掛金のように将来代金回収ができる権利なども資産の部の構成要素です。ここで、流動資産と固定資産とに区分されていることを簡単に説明しますが、貸借対照表には「正常営業循環基準」と「1年基準」という二つの基準が存在します。「正常営業循環基準」とは通常の営業活動に伴う商品や材料、代金回収のサイクルのことを指し、その循環の中にある売掛金などは流動資産として扱うルールです。

一方で「1年基準」は、1年以内に入金や支払期限が到来するものを流動資産として扱います。これら二つの基準に当てはまらない資産は固定資産に分類されるのです。また、ここでは記載されていませんが、ソフトウェアなどの形のない資産も無形固定資産として固定資産の中に表示されることがあります。

・負債の部

負債の部には企業の支払義務や借入金が記載されています。資産と同様に「正常営業循環基準」と「1年基準」に基づいて流動負債と固定負債の区分が行われるルールです。負債の部からは主に株主以外からの資金の調達源泉を読み取ることができます。

・純資産の部

純資産の部には、資本金や過去の利益の積み立てにあたる利益剰余金などが記載されています。また、貸借対照表では資産の部の合計から負債の部の合計を差し引くと必ず純資産の部の合計と合致するのが原則です。この純資産の部は、株主からの出資金と利益の積み立てなどで構成されていますが、この純資産の部の合計がマイナスになると債務超過の状態と判断されます。

4-2 損益計算書(P/L)

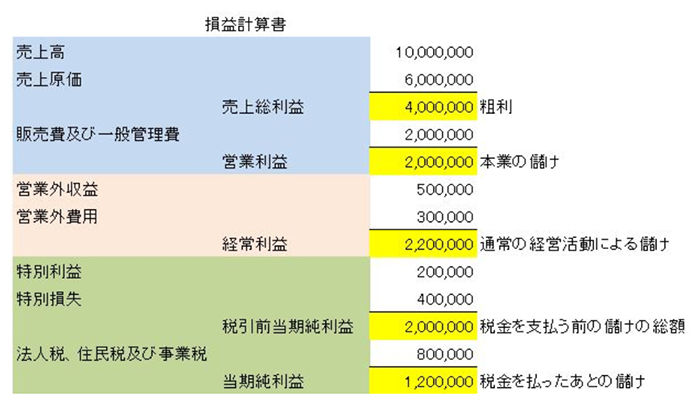

損益計算書は会計期間における経営成績を表す財務諸表です。損益計算書は英語のProfit and Loss Statementという言葉からP/Lと略されて表示されることもあります。この損益計算書の目的は会計期間でどれだけの儲けがあったかを、利益の発生源泉別に報告することです。まずは、簡単な損益計算書のひな型を確認し、それぞれの利益が何を意味しているのか確認してみましょう。

・売上総利益

売上高から売上原価を差し引いたものを売上総利益として表示します。この売上総利益は「粗利」とも呼ばれ、根本的な利益の発生源泉を表しているのです。また、売上総利益を売上高で割った数値を粗利率(ここでは、400万円÷1,000万円=0.4)と言いますが、この粗利率が高ければ高いほど売上に占める利益の割合が高いため、商品などの競争力が高いと判断できる指標にもなります。

・営業利益

営業利益とは企業の営業活動などの主たる活動から発生する儲けで、売上総利益から販売費及び一般管理費を差し引いて計算されます。この販売費及び一般管理費とは企業の売上をあげるために要した費用全般を指すものです。営業利益が大きいほど本業である営業活動が順調である証となり、企業の収益力が高いことを意味します。

・経常利益

経常利益は、営業利益に営業外収益を足し、営業外費用を差し引いて計算されます。この営業外収益や営業外費用は、企業の営業活動(売上)と直接的に関わるものではありませんが、間接的に企業活動を続けていく上で定期的に発生する収益や費用のことです。営業外収益には、預金を銀行に預けて受け取った利息(受取利息)や本業ではない土地の貸し付けに対して受け取った賃料(受取家賃)などが挙げられます。同様に、営業外費用には、借入金に対して支払った利息(支払利息)や為替レートの変動により生じた損失(為替差損)などが発生します。

経常利益は通常の企業活動を行っていく上で発揮できる収益力を表し、本業以外も含めた資金面に関する実力も表れている利益です。

・税引前当期純利益

税引前当期純利益は経常利益に特別利益を足し、特別損失を差し引いて求めます。この特別利益や特別損失は、偶発的に発生する臨時的かつ経営成績に与える影響が大きい利益や損失を指すものです。つまり、本業とは直接関わらない利益や損失なので営業外利益や営業外費用と混同されがちですが、常時発生することのない偶発性、臨時性と経営成績に与える影響度合いで区別されています。例えば、災害で経済的な被害を受けた災害損失や、値上がりしている土地を売却した際の固定資産売却益などは特別損失や特別利益として区分して表示されます。

税引前当期純利益は偶発的な事象も含んだ企業の経営成績を、税金を支払う前の段階で算出した利益です。

・当期純利益

当期純利益は税引前当期純利益から法人税、住民税及び事業税などの税金を差し引いた最終的な利益です。もちろん、企業の収益力を図る観点からは経常利益がもっとも参考になる利益だと言えます。しかし、当期純利益は今期の企業活動を終えた段階で全ての状況を加味した最終的な利益を表しているので、これも重要な意味を持つ指標となる利益の一つです。

4-3 キャッシュフロー計算書(C/F)

キャッシュフロー計算書は貸借対照表や損益計算書と異なり、現金(現金同等物)の出入り状況を表すことを目的に作成される財務諸表です。Cash Flow Statementの頭文字をとってC/Fと呼ばれることもあります。貸借対照表や損益計算書が簿記の目的である財政状態と経営成績を表していたのとは一線を画し、帳簿に一定の調整を加えることで現金の出入り状況を把握できる財務諸表です。このキャッシュフロー計算書では企業のキャッシュフローを3つの区分に分けて表示しています。

・営業活動によるキャッシュフロー

営業活動によるキャッシュフローでは売上などの営業取引に関するキャッシュフローの情報が記載されます。主な内容は経営成績を表す損益取引から計算された営業活動によるキャッシュフローです。これは、損益計算書に記載された費用や収益の他に、売掛金などの入金によるキャッシュの増加や、買掛金の支払いに伴うキャッシュの流出などの情報を加味して作成します。この営業活動によるキャッシュフローは本業である営業活動での現金の出入りを示す財務諸表のため、もっとも重要なキャッシュフローです。

・投資活動によるキャッシュフロー

投資活動によるキャッシュフローには固定資産や有価証券の取得や売却、並びに貸付の実行や回収に関する情報が記載されます。固定資産を例に挙げると、この投資活動によるキャッシュフローでも損益計算書や貸借対照表上の表示と異なった現金の流出入を把握することが必要です。例えば、固定資産を100万円で購入した場合には貸借対照表に資産として計上されますが、損益計算書上では減価償却費(10万円とします)しか計上されません。

しかし、お金の流れだけを考えると固定資産を取得するために要した100万円は実際に現金を支出していますが、減価償却費の10万円は現金の支出が一切流出しないのです。このような場合に、投資活動によるキャッシュフローで固定資産の取得費用100万円の流出を加味し、営業活動によるキャッシュフローで現金流出を伴わない減価償却費に相当するキャッシュを加算する調整が必要になります。

・財務活動によるキャッシュフロー

財務活動によるキャッシュフローには、資金の調達や返済に関するキャッシュフローの情報を記載します。銀行からの新規借入や返済のほか、新株の発行による現金の受け入れや株主に対する配当に関する現金の流出入を把握することが可能です。

5 財務三表の活用法

簿記が理解できると財務諸表の内容もある程度理解できることが分かってきましたね。ここからはより実践的な財務三表の活用法について確認してみましょう。

5-1 財務三表から得られる情報

財務三表にはそれぞれに固有の情報と、複数の財務諸表を組み合わせることで初めて見えてくる情報があります。特にキャッシュフロー計算書は馴染みがない財務諸表なので敬遠されがちですが、企業の状況を判断する上で必要な情報が満載です。ここでは、重要と思われる財務三表から得られる情報をまとめてみます。

【貸借対照表】

・自己資本比率

自己資本比率(%)=自己資本(純資産)÷総資産(資産の部の合計)×100

自己資本比率は上記のような計算式で求められますが、これは会社の安定性を図る一つの指標になります。自己資本比率が高ければ高いほど、他人資本による影響を受けにくくなるために経営も安定するのです。

・支払能力

短期で資金決済される流動資産と流動負債の割合をみることで短期的な支払能力を予想することができます。流動負債が多い状況では、短期的に支払う現金が回収できる現金を上回るため非常に危険な状態です。

【損益計算書】

・営業利益

経常利益は何度も説明している通り、企業が本業で稼ぐ力を表しています。営業利益が黒字だと収益力があること表していますが、営業利益が年々増え続けている企業は収益力の他に成長性があると判断することも可能です。

・5つの利益

損益計算書には売上総利益、営業利益、経常利益、税引前当期純利益と当期純利益の5つの利益が表示されています。それぞれの利益をチェックして一つでも損失があった場合には損益計算書の中で答えを探すことが重要です。例えば、経常利益がでているにも関わらず税引前当期純利益が赤字となっている場合には特別損失に原因があると特定することができます。このそれぞれの利益をくわしく読み解くことで企業の状況をより詳しく理解することが可能です。

【キャッシュフロー計算書】

・営業活動によるキャッシュフロー

キャッシュフロー計算書を理解することは難しくても、営業活動によるキャッシュフローだけは必ず確認するようにしてください。営業活動によるキャッシュフローが黒字の場合は本業である営業活動で現金が増える状態となっているので、営業活動については資金繰りに余裕があると捉えることが可能です。

それぞれの財務諸表で重要と思われるポイントを挙げましたが、それぞれの財務諸表が矛盾した結果を示すこともあります。例えば、営業利益がプラスとなっているのに営業活動によるキャッシュフローがマイナスの場合です。このような状況は実務でもたまに見られますが、収益力はあるのに手元に資金が残らないという状態を指しています。これは、代金回収ができていないことや商品を仕入れ過ぎて在庫が過大となっている場合に起こる現象で、一方の財務諸表だけでは状況の判断ができません。このように、財務諸表から得られる情報は一つの財務諸表だけを読み解いても必ず正解とはならないので注意が必要です。財務三表の全てから総合的な判断を行うように心がけてください。

5-2 決算書の読み方

決算書の読み方は目的によって変わります。例えば、株主であれば利益が順当に出て配当できるキャッシュが確保できているかを損益計算書とキャッシュフロー計算書から読み解くことが可能です。また、借入を行っている金融機関などは貸し付けた現金を回収できるかどうかキャッシュフロー計算書で確認し、追加融資などに関する判断を営業利益や経常利益の推移で判断することになります。つまり、決算書の読み方は決算書を読む人の目的によって千差万別となるので、正解の読み方ははっきり言ってありません。

目的が分かっていれば、これまでに説明した簿記の知識などを活用することで正解を読み解くことは可能です。もちろん、今回紹介した知識だけではまだまだ不足していますので、まずは興味を持って簿記や財務諸表の理解に努めていただけたら幸いです。