毎年12万を超える新法人が誕生し、8千を超える会社が倒産(負債1000万円以上)していますが、企業の倒産原因とは、一言で言えば「資金が回らなくなること」につきます。キャッシュフロー経営が声高に叫ばれるようになって久しい今日、内部留保が厚く積みあがった業績好調企業ですら設備投資には慎重な傾向が続いていることを考えれば、資金力の重要性は論を待たないでしょう。

今回は、資金が尽き倒産に至る背景と、それを防ぐためのポイント、倒産しないための会社設立時の事業計画書の書き方をご紹介しますので、参考にしてみてください。

1 新設法人の生存率

2018年の㈱東京商工リサーチが発表した、2018年における業歴10年未満の新興企業の倒産は1,745件(構成比24.8%)で、前年対比0.3ポイント上昇しています。会社法施行を機に国や地方自治体が起業家の育成を積極化する中、このクラスの倒産構成比は、老舗企業同様に過去15年間で最高を記録したこともあり、当の起業家の自覚と計画の甘さが指摘されているところです。

また、同社の2018年全国新設法人動向調査によれば、2018年(1~12月)に全国で新しく設立された法人は、12万8610社(前年比▲2.7%)でリーマン・ショック後の2009年以来9年ぶりに減少する一方で、2018年の休廃業・解散は、後継者不在によるものを含め過去最多の4万6724社(前年対比14.2増)に達しています。

(表1)資本金別新設法人

| 資本金 | 2018年度 | 2017年度 | ||||

|---|---|---|---|---|---|---|

| 社数 | 構成比 | 前年比 | 社数 | 構成比 | 前年比 | |

| 1億円以上 | 506 | 0.39% | ▲13.2% | 583 | 0.44% | ▲3.95% |

| 5千万円以上 | 658 | 0.51% | ▲0.15% | 659 | 0.50% | ▲10.34% |

| 1千万円以上 | 5,746 | 4.47% | 0.41% | 5,722 | 4.33% | ▲2.91% |

| 500万円以上 | 23,592 | 18.34% | ▲7.72% | 25,566 | 19.33% | ▲0.30% |

| 100万円以上 | 57,409 | 44.64% | ▲1.71% | 58,409 | 44.15% | 2.97% |

| 100万円未満 | 29,419 | 22.87% | 1.47% | 28,992 | 21.92% | 10.16% |

| その他 | 11,280 | 8.77% | ▲8.73% | 12,360 | 9.34% | 2.25% |

| 合計 | 128,610 | 100% | ▲2.78% | 132,291 | 100% | 3.34% |

(2018年東京リサーチ調査より)

少額資本金による新設法人(その他の除く)を見ると、1千万円未満で11万420社(うち500万円未満での新設は86,828社、100万円未満で29,419社)に及び、新設法人全体の実に85.8%を占めています。

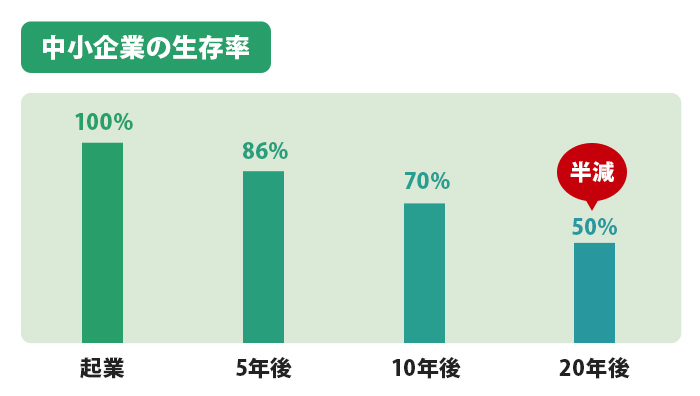

少し古いデータではありますが、2011年の中小企業白書でまとめられた中小企業の生存率は、起業後5年で14%、10年で30%が消滅し、20年後に半減しています。また、起業家への調査として同白書に掲載された「起業時及び起業後の課題」では、起業時の最大の課題として「資金調達」が、起業後の課題として「質の高い人材の確保」があげられており、起業時の資金調達が新設法人の存続に大きな影響を与えることがうかがえます。

会社法の施行で法人設立が容易になった分、資金力の脆弱な新設企業が増加し、短期間で自社のビジネスモデルが受け入れられなければ、その後の資金調達に支障を来して早期に撤退を余儀なくされるという構図が見えてきます。最低資本金制度に関係なく、一定の資本金を準備すること、また、資金調達に一定の目途がたったとしても、「質の高い人材の確保」という課題への対応が、会社を存続させるための重要なポイントとなります。

2 会社が倒産する理由ベスト7

企業倒産の分析でよく言われるのが、「成功には決まったパターン(定石)はないが、失敗には公式がある」ということです。成功とは、経営者の手腕、従業員のスキル、技術力、創造力といった様々な条件の組み合わせの中から導き出される究極の成果であり、ゆえに「再現性が低い」と言われています。

一方、「失敗は再現性が高い」と言われます。これは、経営とは「ヒト・モノ・カネ」の3要素のバランスを保つところにその要諦があり、3要素のどれか一つにでも綻びが生じたときに、失敗に結び付いているからです。そして、このバランスが崩れた要因は探り当てることができるものであり、それゆえに失敗から学ぶことが多いと言えるのです。以下、会社倒産の要因を挙げていきます。

2-1 市況変化を読み取れず顧客ニーズに応えられない

グルーバル化とイノベーションの伸展は、確実に「環境の変化」という形で、あらゆる業界のどのような企業にもその影響を及ぼします。創業当初は優れたビジネスモデルであっても、業界におけるトレンドと市況は思いもよらぬ速さで変化し、消費者から受け入れられやすいものであるほどその影響は大きいものとなります。

ニーズを捉え、トレンドを生み出したビジネスモデルは、同業他社または大手企業が本気で追随することで一気に市場が飽和状態となり、激烈な生存競争に取り込まれることになるためです。これにより、サービスの質が相対的に低下し、自社ブランドが毀損してシェアを奪われると言った「負の循環過程」に陥り、倒産に至るケースが多く見られます。

このような事態を招かないためには、自社のビジネスモデルの展開にあたり、起業前後の資金繰りから提供するサービスのブランディングにいたるまで周到に準備するとともに、成功モデルとして他社に追随されるということを想定して、顧客ニーズの見直しとサービスのブラッシュアップによる価格競争抑止や新サービスの投入に取り組まなければなりません。

また、企業を取り巻く環境変化を敏感に感じ取るために、少子高齢化を始めとした人口問題や、国内外の経済・社会情勢を絶えず把握・分析し、状況に応じて自社のビジネスモデルや経営に反映させるなど、不断の経営努力が必要となります。自社のポジションは、何の努力もなしに未来永劫約束されるものではないということを認識しなければなりません。

2-2 大ヒット商品がもたらすリスクに気付かない

思わぬ大ヒット商品が生まれると、経営者は設備投資を積極化して一気にシェア拡大に向かうのは至極当然の経営判断だと考えられがちです。しかしながら、それは、その時点でのサービス等の独創性と希少性に消費者が飛びついた、いわば一過性のブームにすぎないというケースも多いため、一概に投資を決定づける要因とは言えないのです。

また、その商品・サービスの開発コンセプト自体が、時代背景や社会状況及び消費行動等にマッチしたもので、むしろそのカテゴリーの草分けとなるような場合であればなおさら、同業他社、特に大手企業が類似の商品・サービスを投入しないはずがありません。供給が増えれば、当然のごとく価格の低下を招き、自社の準備が整わないままに、第2弾、第3弾の新商品・サービスの投入合戦に引きずり込まれてしまいます。

大手企業が、類似商品を投入してくると、価格競争が激化して「差別化」ができなくなるため、中小企業にとっては一気に市場における優位性を失うという大きなダメージを受けることになります。したがって、事前に価格競争を想定して何らかの手立てを講じておくか、価格競争に入る直前若しくは直後の段階で、独創性若しくは模倣困難性の高い第2弾を放つ準備をしておかなければならないのです。

これができていなければ、優位性を失った在庫の山だけが残り、再生産資金の調達ができないという致命傷を負うことになります。そして、このような大ヒット商品を生み出すのは、業界におけるセオリーやしがらみに縛られることなく、独創的な着眼点を活かせる新興企業(ベンチャー)が多いと言われます。

そのような企業であれば、この大ヒット商品が短期間に会社の急成長をもたらすことになるわけですが、実は、ここに新興企業なるがゆえの「破綻の論理」が潜んでいるのです。大ヒット商品と新興企業の急成長には共通の課題が潜んでいるのです。

2-3 過大先行投資という病(急成長ベンチャーの憂鬱)

大ヒット商品を引っ提げて急成長を遂げた新興企業を待ち受ける破綻の論理とは、以下のように整理することができます。

(表2)急成長新興企業の破綻リスク

| 破綻に導く原因 | その理由 |

|---|---|

| 急激な成長には資金繰りが追い付かない | 市場性が高い商品による売上の追及は、余勢を駆って体力を超えた投資行動に走りがちであり、事業の成長スピードに資金繰りが追い付かない事態を招くことがあります。一定時点で、成長が鈍化すると、「積極投資」が「過剰投資」に衣を変え、キャッシュフローがマイナスに陥って倒産要因となります。 |

| 内部統制システムが構築できない | 現代の企業にあって、最も重視すべき経営上の課題は「内部統制システムの構築」であると言われます。中でも、適正かつ的確な正常営業循環を確保するために必要な管理体制の整備は、一定の時間がかかるため、成長スピードが速く売上げ至上主義に陥りやすい新興企業においては不備なまま放置するケースが多く見られます。このツケは対顧客不祥事や社内不祥事などとなって表面化し、信用を失って市場からはじき出される結果を招きます。 |

| 第2弾以降のヒット商品を生み出せない | 一つの成功体験に固執して、顧客ニーズの把握・分析を行わず、社会・経済情勢とイノベーションの進捗度を読み誤れば、第2弾ヒットを生み出しようがありません。成長速度が落ちて残るのは、回収できない投資額と大量の在庫だけとなります。 |

| 高額な宣伝広告費が足枷となる | 新興企業の泣き所は、一にも二にも「知名度」の三文字です。どれだけ素晴らしい商品やサービスを開発しても、それを市場に投入してシェアを獲得するためには「知ってもらう」ためのコストが必要です。新興企業が、自らの商品やサービスがクオリティの高いものであることを市場に知らしめるためには、高額な宣伝広告費が必要なのです。そして、宣伝広告費は、成長の鈍化とともに「知ってもらった後も必要なコスト」となって体力を削る要因となります。 |

| 経営者の驕りが破綻を招く | 会社の成長は経営者に多額の報酬をもたらすことになります。報酬の高額化は、経営者の放漫且つ傲慢な生活態度を生み、事業以外での不要な情報を垂れ流すことにつながります。現代は、「会社の利益が上がり、株主利益に結びつけば何をしていてもよい」という「錯誤」を許容しない時代であることを認識しなければなりません。 |

2-4 戦略なき伝統経営の落とし穴(老舗企業の憂鬱)

現代は、社会情勢や経済環境の変化に伴って目まぐるしく変動する顧客ニーズに対応すべく、イノベーションを起こし、自らが進化する経営体でなければ生き残れない時代に突入しています。このような時代にあっては、長年にわたって培われてきた「確かな技術と信頼」、「看板商品」、そして「岩盤顧客」を擁する老舗企業もまた例外ではありません。

前出の㈱東京商工リサーチの倒産調査結果では、2018年の倒産企業のうち業歴30年以上の老舗企業の構成比は32.7%に達し、当該調査の15年間で最高を記録しています。この事実は、「グローバル化」と「イノベーション」という波が、足元の市況に変化を与えるという「さざ波」ではなく、社会の環境、経済のあり方、そして経営体のあり方を大きく変えるだけの大波であるということに気付かされます。

このような大波の下では、「過去の成功体験」や「伝統の看板商品」等に囚われて新たな取り組みが遅れた企業、そして、単に時流を読み誤って新時代への対応を怠った企業は致命傷を負うということを意識しなければなりません。

食品業界を例にとれば、比較的安価に供給されるコンビニのPB商品のクオリティの高さとインパクトの強さは、老舗メーカーの商品を短期間で脇へ追いやるだけのパワーがあります。しかも、このパワーを以て矢継ぎ早に新たなコンセプトの商品を市場に投入することができるという事実は、老舗企業に焦りを生じさせ、確かな戦略のないままに過大な設備投資と業容拡大に走らせ、倒産に至るというケースも少なくありません。

これら老舗企業の多くは、長年にわたる実績を背景に、総じて、金融機関や取引先などからの信頼は厚く、突然死するような致命傷を負うことはないと思われがちですが、確実に坂道を下っていることに気付かなければなりません。事業を取り巻く環境の変化に気付いて変革を期し、大規模な投資を思い立ったとしても、近年、金融機関の融資に関する評価手法は、財務内容や足元の業績だけではなく、ビジネスモデルとしての将来性に注目して判断する「事業性評価」に軸足が移っているため、明確で実現可能性の高い戦略を描くことができなければ、支援は望めないでしょう。

2-5 名門企業の判断ミス(盤石な事業基盤を背景とした驕り)

足元の業績は好調で、盤石な事業基盤を擁する上場企業であっても、長期的な視野で策定したはずの成長戦略において、リスクを読み誤って後日の倒産要因となる例は少なくありません。日本を代表する企業を対比して失敗の要因を繙いてみましょう。

日本を代表する電機の巨人「東芝」と「日立」。この二大企業の明暗を分けたのは、「経営者の判断」という「トップの力量」です。東芝の失敗については、様々なメディアで取り上げられ、日本国民に大きなショックを与えたことは記憶に新しいのではないでしょうか。「不正会計」と「原子力事業の読み誤り」で躓き、これが発覚した2017年3月期の業績は1兆100億円の赤字と報じられました。

2006年当時、日本国内のインフラ市場は低迷しており、東芝は、その巨漢なるがゆえに大きな成長を目指して海外に活路を見出そうとしました。その戦略のもととなったのが、海外の原子力事業であり、経営資源を集中投下する戦略でした。この年、米国の原発メーカー「ウエスチングハウス」を6,600億円という途方もない金額で買収したのですが、この一歩目ですでに躓くことになります。

この買収金額そのものが、当時のウエスチングハウスの資産価値の3倍近い高値で競り落としており、海外で初めて原子力事業に取り組む企業とは思えないリスキーな判断をしていたのです。原子力技術は高度且つ複雑で専門性が高いため、原子力プラントの建設を手掛けるとなれば、国によって異なる安全規制や作業基準などに適合する必要があることに加え、建設後も当該国の事情に精通していないと施設運営に支障を来すため、事業自体が現地の経営陣に丸投げした形となっていました。結果、本社は現地法人の実態を把握できず多様なリスクを放置したまま、2011年の東京電力福島第一原発事故という悲劇を迎えることになります。

もう一方のガリバー「日立」は、原発事業は手掛けているものの海外進出には慎重で、別のインフラ事業に、M&Aではなく自力で挑戦しました。日本国内では人口減少などの影響から鉄道事業の成長が見込めなくなっていた時期です。海外での鉄道事業に活路を見出そうとしました。

電力事業同様に鉄道事業においても、国の法体系や制度の違いが壁となって立ちはだかります。日立が進出したイギリスにおける鉄道は、「上下分離」と呼ばれ、軌道(レール)と電車の運行は別々の企業が担う制度であり、オペレーション会社は、車両をリーズし、地上インフラ(レール等)を所有する国営企業に使用料を払う仕組みです。

信号システムや車両の安全基準なども当然日本とは異なりますし、これに加えて、ヨーロッパの鉄道の市場規模は世界の4割を占めていたものの、車両に関してはドイツ、フランス、カナダのビック3と呼ばれる企業でほとんどが占められており、海外勢がたやすく入り込めるような業界ではなかったのです。このため、2001年に進出した当初は、車両入札に参加してもことごとく失敗に終わることになります。

しかし、ここで、日立の真骨頂が発揮されます。現地の人材を積極登用し、部品などの現地調達を積極的に推進し、現地工場で生産する方針を貫いたのです。イギリスの鉄道ビジネスに精通した人材を製造責任者として採用し、後に運輸当局に人脈を持つ人材を採用して現地法人のトップに据えて、日本人スタッフをサポートに回すと言う陣容を整えます。

この効果はてきめんで、2005年にイギリスで初めて受注したのが、ドーバー海峡トンネル連絡線向け高速車両174両と7年間の保守契約です。納期遅れが普通のイギリスで、納期を遵守し、定時制や安全性に優れたメイドインジャパンで高い信頼を獲得し、現在も海外における鉄道事業は成長を続けています。

東芝と日立の違いは、まぎれもなく、あらゆる要素を含めた「経営判断」の優劣にあり、その要因は、経営者ひいては企業文化の違いにあったと言われています(お公家の東芝、野武士の日立)。永年にわたって積み上げてきた信頼と実績の裏には、甘い経営判断を招く、名門なるが故の、驕りと油断があったと言えます。東芝は、一時再起不能とまで言われましたが、現在は、自動車向けパワー半導体が業績をけん引しており、着実に復活の階段を昇っているようです。

2-6 創業家がお荷物と化すとき

2017年12月、大正時代から続く老舗名門企業「トキワ印刷」が会社更生法の適用を申請しています。同社は、高度な印刷技術と確実な保管体制及び配送体制を売り物に、一般はがきの受注シェア100%というとんでもない数字を誇っていました。

同社は、戦前の昭和15年に、当時の大蔵省専売局の指定工場として、たばこパッケージ紙の製造から事業を開始しています。その後、当時の逓信省の指定工場となり、「官製はがき」、「電報用紙」等の製造に着手しています。このような創業の経緯から、事業の主力は、はがき印刷を中心とした「印刷事業」で、経営破綻する直前の2017年3月期の年間売上高は31億5400万円を計上していました。同社の日本国内におけるはがき印刷に占めるシェアは、一般はがき100%、暑中はがき100%、年賀はがき25%であり、国内においてはまさに寡占状態となっていました。

この業績を支えたのが、前段でも触れた通り、「高度な印刷技術」と「最新鋭の設備」、そして、「金券」であるはがきの「保管・輸送方法」であり、とりわけ、保管・配送分野では、日本郵便が要求する厳しい水準に対応できるように整備された最高レベルの体制だったのです。

破綻の予兆は、1995年後の専売公社の民営化によるたばこパッケージ事業の撤退に遡ります。たばこパッケージに代わる新たな事業の柱として、1998年頃から「エコ事業」を手掛けていたのですが、売り上げ構成比は全体の1割に満たないような状況で、多額の投資がたたり赤字が続くようになり、累積損失が膨らんでいきました。

この業績不調と軌を一にして、関係会社や創業家への「資金流出」も財務を悪化させる要因となっています。製版、化粧品卸、船舶運航管理など、多角化を企図した関連会社は10社近くにのぼり、これら多くが、清算・解散に追い込まれていきます。

最も大きな問題だったのは、創業者の死去に伴って相続が発生し、莫大な相続債務と相続税支払い原資が必要となり、会社の資金を創業家に還流すると言うスキームが作られたことにあります。これは2000年代に入ると、創業家出身役員への報酬の増加につながり、まさにお手盛りし放題の状態だったのです。

これに加え、関係会社内ではがき印刷用紙のやり取りをして、マージンが創業家へ落ちる仕組みが構築されており、本業において、高い仕入れ値で買い取らざるを得ず、収益構造と財務を悪化させることになりました。このような状況にあるにもかかわらず、金融機関や取引先は、トキワ印刷が会社更生法の申請をするまで何も把握していなかったと言います。

これは、粉飾決算を続け、虚偽の決算書を外部に公表してきたことによります。架空売り上げ、棚卸資産の水増し等による利益の過大計上、関係会社や創業家への貸付金等の過少計上など、あらゆる手段を使って10年以上にわたって不正が行われていたのです。

同社の失敗は、次の4点に集約することができます。

- 1)新規事業に対する見込みが甘く、赤字を引きずる要因となったこと。

- 2)創業家へ資金を還流すべく、子会社を通して適正価格より高く材料を仕入れていたこと。

- 3)粉飾決算を続けた。

- 4)内部統制システムが構築されず、何らの牽制機構もなかった。

2-7 販路を確保しないまま大型投資

一時、知名度の高いテレビの経済番組でも紹介され、将来を嘱望された企業が倒産に追い込まれるケースも少なくありません。植物工場の開発販売を手掛けた「みらい(2004年創業)」もその一つで、食料危機が叫ばれる中、世界からも注目を集めていました。室内で温度・湿度・炭酸ガス濃度等を調節し、太陽光又は人工光で、野菜を安定的且つ効率的に育てることができる植物工場は、条件が整えば、露地栽培に比べて収穫サイクルを大幅に短縮することが可能です。

創業3年目の2007年、南極・昭和基地に調査隊員の食糧用に同社の「植物工場」導入されたことを機に一気に注目度が上昇し、テレビの経済番組のほか様々なメディアで取り上げられるようになり、食の安全・安心への高まりや将来の食糧不足への懸念から、一躍時代の寵児に駆け上がったのです。

その将来性豊かなベンチャー企業が2015年6月に突然、民事再生手続開始の申し立てに至っています。この当時直近の財務資料では、2015年3月期売上高8億1100万円、経常赤字6億3500万円、売上総利益はマイナス3億円、負債総額は11億円に上っています。債権者集会において、同社社長は、「オペレーションが確立しないまま新型工場2棟を稼働させたこと」、「販路の確保のないまま稼働したこともあり廃棄ロスが増加したこと」を経営破綻の要因にあげています。

本来、天候、病害虫対策で収量が左右される露地栽培に比べ、植物工場の野菜は歩留まりが高いと信じられていましたが、実態は、この歩留まりの悪さに苦しんでいたようです。また、工場と銘打つ割には、野菜の生育状況を見極めながら常に栽培環境を微調整する必要があることに加え、収穫は手作業が多く、納入先の要望に合わせてカットする手間もかかるのが実情でした。

これに、設備代や電気代などを加えると生産コストは露地栽培よりもかなり高めとなり、市場での価格競争力は低かったのです。このような状況にもかかわらず、同社は、ロシアやモンゴルといった寒冷地での需要に応じて植物工場の輸出も手掛けていました。経営基盤が安定しないまま海外事業に打って出るという無謀な挑戦も影響し、破綻への坂を下ったようです。

「無農薬による工場栽培」という価値自体は高い評価を受けており、破綻後、スポンサー契約の申出が殺到したと言われます。同社は、世界に通じる将来性豊かな高い付加価値を持ちながら、作業効率や歩留まりの悪さを放置し、差別化商品としての販路を確立できないまま設備投資に走り、海外進出を図るという破天荒な経営によって破綻したと言えます。

しかし、最終的には、経営者のマネジメント能力・判断能力の欠如という理由に落ち着きます。同社の創業者は、研究者肌で経営には無頓着だったということですので、高い付加価値と将来へ向けた事業のポテンシャルの高さを高度にマネジメントできる人材の不在という事実もまた、失敗の大きな要因と言えます。

3 倒産を防ぐ二つのポイント

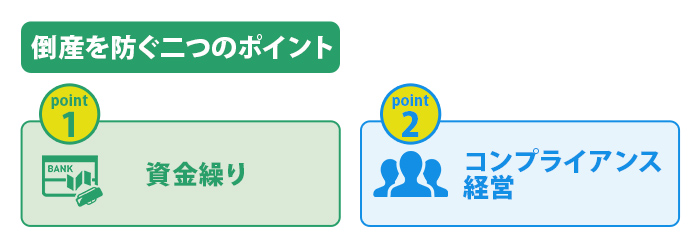

最初に、東京商工リサーチの調査資料に基づいて分析した倒産原因を確認しておきましょう。この表に記載した「倒産原因」のチェックもまた倒産を防ぐポイントとなりますが、倒産を防ぐ要諦は、「資金繰り」と、「リスク管理体制構築を含めたコンプライアンス経営」にあります。以下、それぞれの要素について解説します。

(表3)倒産の原因別順位

| 1位:販売不振 | これは、単純に売上高が減少して収益が伸び悩むケースです。売上高の減少は、徐々に減少するケースと急激に悪化するケースがありますが、いずれにしても事業構造に問題を抱えていることが多いため、抜本的な改善が必要です。 |

|---|---|

| 2位:既往のしわ寄せ | 長期間にわたって業績が悪化していたにもかかわらず、把握していなかったか、原因究明等を行わずに放置した結果倒産に至るものです。基本的に、キャッシュフローの把握ができていないことが多いようです。 |

| 3位:過小資本 | 会社法施行によって、株式会社で1000万円以上と言う最低資本金制度が廃止されたことから、当座の資金繰りに窮して倒産するケースが増えました。創業時に融資を受けにくいことを考えれば、資本金の重要性は高いと言えます。 |

| 4位:放漫経営 | 会社管理のずさんさや経営能力の欠如などにより倒産に至るケースです。経営を監視する内部牽制機能が不十分な場合が多い、中小企業、同族会社に多く見られます。 |

| 5位:連鎖倒産 | 建設業や製造業に多く見られます。中小の場合、特定の取引先に依存していることが多く、取引先の倒産のあおりを食うケースが多く見られます。 |

| 6位:設備投資過大 | 業界の市況やトレンドを読み誤り、過大投資に出て資金繰りに窮するケースです。大型投資は博打で行うものではなく、十分な内部留保を確保し、投資による利益が生み出されるまで耐えられるだけの体力を持たなければなりません。 |

| 7位:信用性の低下 | 内部管理体制を充実し、ステークホルダーからの評価がなければ、事業の継続性は担保できません。多様なリスクをコントロールできずに、借入金返済の延滞や、約定決済ができないなどの信用性の低下は致命傷となります。 |

| 8位:売掛金回収難 | 売掛金の回収は、取引先との決済条件等の約定が重要です。資金繰りに窮することがないよう、買掛金の支払いと売掛金の回収サイトをベストマッチさせなければ、よほど資金力がない限り、経営破綻に追い込まれます。 |

| 9位:在庫状態悪化 | 過剰な在庫を抱え込んで倒産に至るケースもあります。在庫(棚卸品)は、キャッシュフローに直結するため、出来ればジャストインタイム、少なくとも在庫回転率を上げる仕掛けが必要です。 |

| 10位:その他 | 省略 |

(東京商工リサーチが継続して実施している資料の中の2019年10月の数値から分析)

3-1 資金調達の重要性

資金調達は、創業期の最も大きな課題です。創業後早い段階で上場を目指すベンチャーのような高成長型の場合、資金調達の方法には、「金融機関からの借入」、「社債の発行」、「出資(ベンチャーキャピタルや個人投資家など)」、「国や地方自治体の補助金等」があります。融資について見ると、創業期においては、多くの起業家が「融資を受けられなかった(中小企業白書より)」との回答が多く見られ、実績のない創業期の資金調達の困難さがうかがわれます。

また、成長初期、安定・拡大期においては、「融資条件のミスマッチ」、「手続等の煩雑さ」といった回答の割合が高くなっています。成長期に入ると民間金融機関からの融資や政府系金融機関からの融資が可能ではあるものの、使い勝手の悪さが指摘されているということです。

出資の受入れに関しては、創業期と成長初期には出資を受けられなかったと回答する起業家が多く、広く出資を求めることの難しさを物語っています。このような状況から、高成長型を標榜する企業の場合、創業期は経営者本人の自己資金を使った割合が最も多く、次いで、「家族・親族、友人・知人等からの借入」が多くなっています。この高成長型企業が成長段階ごとに利用した資金調達方法をまとめると以下のようになります。

(表4)高成長型企業が成長段階ごとに利用した資金調達方法

| 第1位 | 第2位 | 第3位 | 第4位 | 第5位 | |

|---|---|---|---|---|---|

| 創業期に利用した資金調達方法 | 経営者本人の自己資金 76.0% |

民間金融機関からの借入 39.2% |

家族・親族・友人・知人等からの借入 33.6% |

政府系金融機関からの借入 28.8% |

公的補助金・助成金の活用 14.4% |

| 成長初期に利用した資金調達方法 | 民間金融機関からの借入 71.4% |

経営者本人の自己資金 45.4% |

政府系金融機関からの借入 43.7% |

公的補助金・助成金の活用 23.5% |

家族・親族・友人・知人等からの借入 20.2% |

| 安定・拡大期に利用した資金調達方法 | 民間金融機関からの借入 73.1% |

政府系金融機関からの借入 45.2% |

経営者本人の自己資金 36.5% |

公的補助金・助成金の活用 19.2% |

家族・親族・友人・知人等からの借入 13.5% |

中小企業庁委託「起業・創業の実態に関する調査(2016年11月、三菱UFJリサーチ&コンサルティング㈱」より。

このように、創業期に民間金融機関や政府系金融機関からの融資を受けることは、かなり高いハードルを越えなければなりません。それでも、これらの融資を受けられるだけの事業計画(収支・キャッシュフローともに)を作り上げることができれば、足元の資金調達のみならず、ビジネスモデルの信頼性を高めることにもつながるため、市場におけるポジションも築きやすいと言えます。

3-2 コンプライアンス倒産しないために

近年、企業の社会的責任に対する取組姿勢やガバナンスの水準を重視するESG投資(注1)が浸透する一方、働き方改革に伴う労務コンプライアンスへの注目が高まり、企業活動に向けられる投資家の目は厳しさを増しています。コンプライアンス違反に対する世間とマスコミの追求は厳しいものがあり、複数の訴訟に発展するケースも見られるようになりました。

帝国データバンクが行った「2018年度コンプライアンス違反企業の倒産動向調査」を引いて、コンプライアンス倒産に至る背景等について整理していきます。同調査の概要は以下の通りです。

(表5)コンプライアンス倒産2018年度調査結果の概要

- 1 2018年度におコンプライアンス違反倒産は233件で、前年対比0.9%増加し、3年ぶりの増加を記録しました。

- 2 違反類型別では、「粉飾」が73件で最多。詐欺、横領などの「資金使途不正」が59件となり、過去2番目の高水準を記録。

- 3 主な倒産事例は、詐欺的な投資スキームが指摘されていた「ケフィア事業振興会」や「スマートデイズ」

(表6)過去8年間のコンプライアンス倒産件数(違反類型別)

| 年度 | 粉飾 | 業法違反 | 談合 | 資金使途不正 | 脱税 | 雇用 | 偽装 | 過剰営業 | 不正受給 | 不法投棄 | 贈収賄 | その他 | 合計 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2011 | 59 | 20 | 11 | 19 | 8 | 4 | 18 | 5 | 5 | 1 | 2 | 7 | 159 |

| 2012 | 57 | 60 | 6 | 25 | 5 | 11 | 5 | 1 | 7 | 3 | 2 | 18 | 200 |

| 2013 | 52 | 33 | 7 | 22 | 4 | 16 | 6 | 0 | 17 | 1 | 4 | 47 | 209 |

| 2014 | 88 | 63 | 5 | 15 | 5 | 0 | 7 | 1 | 13 | 0 | 0 | 22 | 219 |

| 2015 | 85 | 75 | 5 | 67 | 4 | 14 | 7 | 1 | 18 | 1 | 2 | 10 | 289 |

| 2016 | 79 | 57 | 5 | 41 | 4 | 7 | 1 | 0 | 6 | 1 | 0 | 49 | 256 |

| 2017 | 72 | 53 | 5 | 33 | 4 | 3 | 1 | 0 | 10 | 0 | 2 | 48 | 231 |

| 2018 | 73 | 23 | 0 | 59 | 0 | 13 | 0 | 1 | 7 | 0 | 0 | 57 | 233 |

(帝国データバンク調査資料より)

(注1)ESG投資

従来の財務情報だけではなく、環境(Environment)、社会(Social)、ガバナンス(Governance)の要素も考慮した投資を指します。特に、年金基金など大きな資産を超長期で運用する機関投資家を中心に、企業経営のサスティナビリティを評価するという概念が普及し、気候変動などを念頭に置いた長期的なリスクマネジメントや、企業の新たな収益創出の機会を評価するベンチマークとして注目されています。

帝国データバンクの調査資料では、主な倒産事例をいくつか挙げていますが、違反類型の「粉飾」と「資金使途不正」について紹介しておきます。

(表7)コンプライアンス倒産事例

| 〔粉飾事例〕 ピーナッツもやしの生産・販売を手掛けていた出萌㈱(福岡県)は、酢漬けやキムチ漬けなどの加工品製造に乗り出し、食品商社などを通じて首都圏や近畿圏など向けの業務用・一般家庭向け製品を出荷。2018年3月期に、年間売上高32億1600万円を計上していましたが、設備投資に見合う収益が得られず、増大した借入金の返済が重荷となって資金繰りが悪化。加えて、過年度からの不正会計も発覚し、2019年1月に破産したもの。 |

| 〔資金使途不正〕 健康食品の会員制通信販売を手掛けていた㈱ケフィア事業振興会(東京都)は、干し柿やメープルシロップといった食品及び健康食品のほか、ヘアケア用品、肌着などを扱って2011年7月期には年間売上高約43億円を計上していました。グループ会社も含めて通販会員に対する高金利の借入や投資勧誘などで資金を調達していたものの、グルー内の資金繰りが悪化し、資金を提供していた通販会員に対する支払いの遅れなどが発生し、詐欺的スキームを指摘されていたところ、2018年9月に破産したもの。 |

(表6)と(表7)からよみとれるのは、不当なスキームで資金をやりくりする企業が、個人投資家に被害をもたらす「資金使途不正」と「粉飾会計」が倒産をもたらすケースが多いと言うことです。「粉飾」については、資金調達環境の悪化から、金融機関の協力を要請する時点で発覚するケースや、「事業売却」や「支援要請」の際に実施される「デューデリジェンス」のなかで発覚するケースが多いようです。

いまや、コンプライアンス違反は会社の存廃を左右する重要なファクターとなっています。粉飾や資金の不正使途に限らず、各種ハラスメント問題もまた、表ざたになれば市場からはじき出されることは必至です。これら、リスク管理を含めたコンプライアンス経営を推進できる体制を整備することが倒産を防ぐ条件の一つとなります。

4 会社設立で大切なこととは

会社設立上の留意すべき事項は、先輩起業家の声を参考に整理すると分かりやすいと思います。2011年中小企業白書に掲載された「起業した事業の成果が得られている要因」に集約されています。この内容から読み取れるのは、「事業計画」と「経営資源」というキーワードです。以下、事業計画と経営資源の確保について解説します。

| 要因 | 回答割合 | |

|---|---|---|

| 1 | 過去の経験や人脈 | 46.3% |

| 2 | 販売先の確保 | 34.1% |

| 3 | 質の高い人材の確保 | 33.9% |

| 4 | 事業内容の選定 | 32.8% |

| 5 | 事業に必要な専門知識・技能の習得 | 31.7% |

| 6 | 資金調達 | 30.1% |

| 7 | 仕入先の確保 | 27.5% |

| 8 | 家族の理解・協力 | 27.5% |

| 9 | 事業のもととなるアイディア | 23.6% |

| 10 | 一緒に起業したパートナーの存在 | 22.8% |

| 11 | 起業場所 | 20.9% |

| 12 | 対象とするマーケットの選定 | 17.2% |

| 13 | 起業家のリーダーシップ | 15.8% |

| 14 | 製品・商品・サービス等の高付加価値化 | 15.0% |

4-1 起業の成否を分ける事業計画

事業計画書の内容が起業の成否を分けるとも言われます。そして、近年の企業を取り巻く厳しい環境に対処して事業の継続性を担保するためには、少なくとも「事業戦略」、「資金調達」、「コンプライアンス経営」、「現状認識」の4つの要素を盛り込んだ事業計画としなければなりません。

業歴10年未満の新興企業の倒産件数は決して少なくありません。会社法施行以来、出資金の額や設立手続きの面で起業しやすくなっている分、会社を経営すると言う強い意思と、明確な起業目的を備えていなければなりません。コンプライアンス倒産に見られるような粉飾や不正会計は、明確な根拠を持たず安易に事業を伸長しようとした結果です。

「消費者」、「金融機関」、「仕入先」など、事業を進めるうえで欠くことのできない取引先はもとより、新たに採用する従業員を含めた全てのステークホルダーから信頼を得るためには、起業家の熱い思いとともに、事業の継続性が担保されていることを示す必要があるのです。中でも事業戦略は、起業時には欠くことのできない要素です。外部要因や事業環境、自社の強み・弱みを把握した上で、「誰に」「何を」「どのような価値を付加して」提供するのかということを明確にすることから始めなければなりません。

4-2 経営資源の確保

次に、経営資源です。「ヒト」・「モノ」・「カネ」・「情報」といった資源がなければ、戦略そのものを実現することができませんので、最も重要な要素と言えます。そして、これら経営資源の中でも、起業家にとって最も困難となるのが「カネ」と「ヒト」の調達問題です。まずは、創業後、事業を軌道に乗せるまでの資金繰りをどう確保するのかを明確にしておかなければなりません。

この記事の3-1で資金調達の実態を紹介していますが、自身がどのような調達方法を目指すかによって、準備すべき事項とその水準が決まりますので、入念に検討しなければなりません。

もう一つの「ヒト」の確保についても深刻な問題です。(表8)にあるとおり、起業の成功要因の上位にランクされています。特に起業後の成長初期にかけてどれだけの人材を確保できるかが大きなポイントとなります。基本的には、要員計画の策定から始めることになりますが、人件費は会社経営上最も大きな「コスト」であることを認識しなければなりません。

スタート時の事業の規模にもよりますが、限られた経営資源をどの程度人件費に振り向けるのかを決めなければなりません。人件費の想定とともに、採用活動の困難さは念頭に置く必要があります。いま、日本の労働市場は空前の売り手市場となっています。新卒採用からキャリア採用、中途採用を含めて、必要な人材をどのように確保するのかという方針を明確にし、採用戦略を入念に練り上げることが重要です。

企業としての活動実績がない創業時ですので、「正社員」、「契約社員」、「嘱託」、「パートタイマー」、「アルバイト」など様々な雇用形態を組み合わせることで、人材を確保することになりますが、働き方改革による環境の変化にも対応しなければなりません。労働法令や各種制度への理解を深めておくことが肝要です。

5 倒産しないための会社設立時の事業計画書を書くポイントとは

会社設立時に重視したい書類が「事業計画書」です。事業計画書は、経営の方向性を定めるだけでなく、融資や外部出資を受ける、内部の意思統一を図る際にも重要な資料となります。

事業計画書の提出を公証人役場・法務局などから求められることはありませんが、会社設立の準備段階から事業計画書を作成・ブラッシュアップしておくことは大切といえるでしょう。なぜなら、事業計画書は、会社設立後に様々な場面で必要になる局面があるからです。

事業計画書を外部に出さない場合でも、「事業計画書」という形で事業の方向性が定めてある書面が存在することで、「そもそも自分はこの会社を通して何がしたいのか」という会社の方向性がブレにくくなってきます。

5-1 なぜ会社設立時に事業計画書が必要なのか

先ほども説明したとおり、会社設立の手続そのものでは、事業計画書が必要というわけではありません。しかし、会社設立後、事業計画書を求められる場面というのは多いです。

そのときになって事業計画書をあわてて作るのは大きな負担になります。会社設立当初から事業計画書を作成しておくことで、会社設立後の方向性の確立、融資申込、ベンチャーキャピタルへの出資申し込み、外部に対する情報開示などがスムースに進むといえましょう。

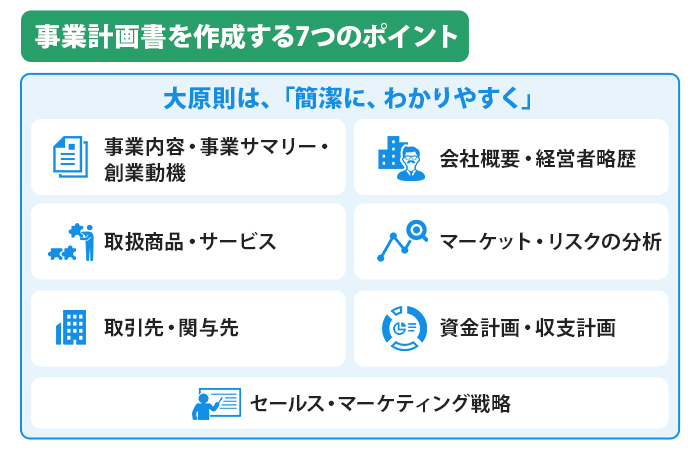

5-2 事業計画書を作成する7つのポイント

事業計画書を作成する上での大原則は、「簡潔に、わかりやすく」という点です。いくら事業に優位性があっても、良さが伝わらなくては意味がありません。「誰にでも伝わるレベルまで、事業内容をかみくだく」というくらいまでわかりやすくするつもりで、事業計画書を作成するとよいでしょう。

なぜなら、自分は会社設立する分野に通じているかもしれないけれども、事業計画書を読む相手は、かならずしも同じ知識を持っているわけではないからです。

そのため、「どんな人が読んでもわかりやすいか?自社の強みがきちんと伝わるか?」という点を、念頭に置くと望ましいでしょう。

ただ、全くの白紙から事業計画を作るというのは難しいので、日本政策金融公庫の創業計画書のひな形を参考にし、加えて事業にとって重要な要素を付け加えていくという形が作りやすいのではないでしょうか。(なお、日本政策金融公庫の創業計画書そのものを使うのでは量が不十分なので、Word・Excelなどに直接入力する形でA4数枚にまとめるのが望ましいかと思います)

上記のひな形も踏まえ、事業計画書で抑えるべき7つの要素を挙げていきます。

①事業内容・事業サマリー・創業動機

当然ですが、「会社設立をして何を行うのか」というのは不可欠な要素です。特に、融資担当者・投資家などは大量の事業計画書に仕事柄目を通しますので、最初の事業内容部分で惹きつける要素を簡潔に記すことは重要です。

また、新しい業態(AI・ドローン・IoT・サイバーセキュリティなど)については、特に一般の金融機関・日本政策金融公庫などは、予備知識がない場合が多いです。

そのため、新しい分野の場合は、「こういう課題が解決できますよ」という「できること」をわかりやすく説明した方がよいでしょう。

②会社概要・経営者略歴

会社の所在地・経営陣・経営者がこれまでどこで働いたか、何をしてきたかという略歴は重要です。特に、設立されたばかりの会社では、ある意味「社長が看板で商品」ともいえます。特に、日本政策金融公庫や金融機関の場合、過去の業務との一貫性・継続性を重視します。

例えば、「アパレルで働いていた人がそば屋を設立します」と、「サイバーセキュリティの会社で働いていた人が、サイバーセキュリティ対策のコンサルタント会社を設立します」ではどちらに一貫性・継続性がみられるでしょうか?

例えば、前者の人にそば屋での就業経験があれば別ですが、一般的には後者の「これまで行った業務と同様・関連性ある業務」の方が、信頼できるでしょう。

③取扱商品・サービス

当然のことですが、何をどれくらい売るのか、どんなサービスをいくらで提供するのかという視点は大切になります。もちろん、製造原価や人件費なども織り込む必要があります。

販売計画そのものも大切ですが、「商品・サービスが買い手側にどんなメリット・不便の解消をもたらすか?」という観点は不可欠です。

一般論ですが、人が財布を開くのは、楽しみ(快楽)を得るためか、苦痛を避ける・必要性があるときです。人に財布を開かせ、お金を支払わせるほどの商品・サービスかというのもポイントになります。そのため、「直接売る」というモデルは意外と大変です。

加えて、キャッシュポイント(利益を得る部分)が多様化している現代、商品・サービスの購入者自身が財布を開くのではなく、家族・知人や第三者、もしくはフリーで提供し広告利益を得るモデル、対ビジネスであれば一部を国や地方自治体からの補助金・助成金で補助してもらうなど、必ずしも、「商品購入者・サービス利用者=支払者」とは限らないのが現代です。

また、人は自分の財布からの支出には慎重になりますが、他の人に対する目的あっての支出・会社の財布(経費)の場合は、比較的財布の紐が緩くなる傾向があります。

このように、「誰から、どこからお金を出していただくか」という観点も重要といえましょう。

④マーケット・リスクの分析

市場での競合・類似業種・マーケットの規模などをまとめておくことも重要です。

マーケットに競合業種がいないということは、ある意味危険といえます。それは、「そもそも儲からないから、誰も手を出していない」という可能性があるからです。また経営者自身も、競合相手の分析をきちんとしていないという判断をされるおそれもあります。

また、様々なリスク、例えば流行・法改正リスクについては注意する必要があります。

流行でいえば、タピオカ・パンケーキなどブームに乗った業態でも、何らかのきっかけでブームが去ると非常にもろい可能性があります。以前、モチモチした食感の「白いたいやき」という商品が流行しましたが、現在ではほとんど店舗は残っていません。

また、法改正リスクでは、消費者金融・商工ローンが代表例といえます。消費者金融は、利益率が非常に高い業態でしたが、取り立ての悪質さ、高利による借金問題、連帯保証人の問題など様々なトラブルを起こしたことは記憶に新しいところです。その後の過払い金訴訟などを経て、過払い金や経過利息など、貸した額より多くの額を返還することとなり、会社が事業を取りやめたり、銀行のグループ傘下に収まることとなりました。

消費者金融・商工ローンの場合は業者自体に様々な悪質性があったことで、身から出たさびといえますが、他の事業でも法改正でビジネスができなくなる、もしくは法改正がビジネスにプラスに働くというケースもありますので、法改正リスクについても、会社成立代行業者を通して専門家に確認すると望ましいといえましょう。

また、法改正は時にチャンスを呼ぶこともあります。当時でいえば、過払い金返還請求ブームに乗った弁護士・司法書士は大きな利益を挙げました。(しかし、宣伝の品位などからイメージは悪化しましたが・・)

⑤取引先・関与先

特に融資においての話になりますが、会社創業前から仕事の受注があったり、著名な法人との取引・関与があることは大きくプラスに働きます。理想的なのは、前にいた会社から業務を受託するなど、B to B(法人対法人)の取引見込みが既にあることです。

特に融資では、「融資先が安定した売上を毎月挙げ、融資の返済が滞りなくできるか」を重く見ています。その中で、既に法人との取引ルートができ、売上見込みも立っているということは、融資担当者及び審査部門にとって、心強い材料となります。

また、個人事業をしていて法人成りする場合も、既に売上が立っているわけですから、融資先・関与先も安心して対応できるでしょう。

⑥資金計画・収支計画

収益予測や資金繰りを立てることは必須といえましょう。

資金計画については、自己資本か、融資か、出資を募るかなど、収支計画については、売り上げ・経費・納税等も踏まえ、できるだけ当初は支出を抑える形で考えておくことが望ましいといえます。(前掲の日本政策金融公庫のフォーマットを応用してもよいでしょう)

⑦セールス・マーケティング戦略

どんなによい商品・サービスでも、知ってもらうためのマーケティング戦略は必要になります。対企業の取引で販路ができている場合は良いですが、それ以外の場合は「自社の製品・サービスを知ってもらうこと」がスタートになります。

以上7点、あわせて日本政策金融公庫のひな形や、事業計画書の書き方の本を読む、会社設立の専門家と相談するなどして、理想的な事業計画書を作成できるようにしていくとよいですね。

5-3 事業計画書はこんなときに使う!用途別事業計画書の重要点

事業計画書を用いるのは、3つのパターンに大別できます。

①融資を受ける

融資を受ける際は、事業計画書の提出がほぼ必須といえます。その際には、ともかく地に足のついた、着実な内容であることが重要になります。

前にも述べたとおり、金融機関が重視するのは、借りたお金を契約通りの期間で返済してくれるかです。あまりに計画が非現実的であると、融資を審査する側も「大丈夫だろうか?」という疑念を持ってしまう可能性もありますので、ともかく着実な内容を考えましょう。

②外部の協力者を募る・VCや外部の出資を募る

会社設立当初は、どんな会社であっても知名度が低く、様々な面で苦労する可能性があります。自社を知ってもらったり、ベンチャーキャピタルや外部の出資を募る際は、事業計画書に「投資する価値がある・関わる価値がある・注目してみよう」と思ってもらえる、高いビジョンを掲げた事業計画書を作る必要があります。

③社内での経営に関する認識のズレを減らす

事業計画書を社内で共有することで、自社及び商品・サービスに対する認識のズレを減らし、社内一丸となって目標に向かう体制作りが望めます。この場合は、できるだけ社内で共感を得られる内容を考えていくのが望ましいでしょう。

5-4 事業計画書のブラッシュアップについて

事業計画書は「一度作成して終わり」ではなく、現状や理想の将来像を踏まえ、その都度内容を改めていくのが望ましいといえます。

特に、事業が拡大したり、社員が増えた場合、事業計画書の他にも、ミッション・ビジョン・バリューなどを定め、社内へ浸透させることにより、経営者と社員のズレをなくしていくことが重要といえましょう。

6 事業計画書を書く際の心構え

ここまでで述べてきたとおり、事業計画書は、基本的に経営者の計画を外部・社内に開示するために作成するものです。

また、「事業計画書を見る相手は誰か」ということにも配慮する必要があります。例えば、数百ページにわたる事業計画書を作成しても、公庫の創業融資に用いるものであれば、担当者は読むだけで大変です。また、融資担当者の後にも融資審査部門の担当者がチェックをします。

創業融資であれば、事業計画書はおおむねA4用紙4枚~8枚くらいで十分です。量が多いから、経営に対し情熱があるとみてくれるわけではありません。

むしろ、必要十分な要素に絞り、的確に作られた経営計画書の方が、融資審査を行う側としても心証が良いでしょう。

逆に、ベンチャーキャピタルなどから投資を受ける場合は、質・量共に十分に作り込まれた経営計画書を作成するか、逆に必要最小限の事項のみを盛り込んだ事業計画書を作成するかなど、「相手が望む経営計画書」を出すことが望まれます。

また、社内での意思統一の手段として利用するのであれば、事業計画書はどんな立場の人でも読みやすく、わかりやすい内容とし、共有したい価値観、「ミッション・ビジョン・バリュー」などはリーフレット・カードなどの形で共有する必要があります。

このように、「経営計画書見る相手は誰か?」という観点から逆算し、経営計画書を作成していくことは大切といえます。また、経営計画書は、自身が経営を行っていく上での指針ともなりえます。ぜひ日頃から確認・ブラッシュアップを行い、理想的な事業運営ができるツールとして、事業計画書を活用してみてください。

7 まとめ

倒産事例とその原因を繙いて会社設立時の重要なポイントを解説してきました。前半で、成功には決まったパターン(定石)はないが、失敗には公式があり、その再現性は高いということを述べましたが、まさに失敗は繰り返されるものです。最初か知れている失敗要因は、全てを排除できるものではありませんが、リスクとしてコントロールし、たえず新たな失敗の芽を摘んでいくことは可能です。そのためには、(表8)の成功要因のトップに位置する「過去の経験や人脈」を頼みとすることも重要ですが、起業家自身が経営者としての明確な自覚を持つとともに、その資質を高める努力が必要です。