決算賞与を支給すると社員のやる気が上がると思っている方も少なくないでしょう。確かにそうした効果が確認できる情報もネット上で少なからず見られます。しかし、決算賞与を支給してもあまり効果が出ないことも十分あり得ることなのです。

ここでは決算賞与のメリットやデメリットなどの特徴を取り上げ、モチベーションアップにどうつながるのかといった点を説明します。そして、決算賞与からモチベーション管理の重要性を認識するとともに良好な決算を迎えるためのモチベーション管理について紹介しましょう。

1 決算賞与の扱いから企業経営は変えられる!

決算賞与により社員のモチベーションを高める本質や仕組みを理解すれば、1年間を通じてそれを実現し、望ましい業績の達成へ結び付けていくことも不可能ではありません。ここでは決算賞与がどのように企業経営に役立つかを説明しましょう。

1-1 決算賞与はモチベーションアップに役立つ

ケースにもよりますが一般的に決算賞与を支給すると、社員は喜び仕事への意欲が高まるといわれています。その結果、次期での業務が効率化したり、新規事業が推進されたりして良好な業績につながることもあります。つまり、決算賞与は企業経営にプラスの効果をもたらす手段として位置づけられるのです。

しかし、単に決算賞与を支給するだけで、本当に社員のモチベーションがアップして次期以降の業績が良くなるという保証はありません。実際に支給された場合でも金額が少ないようなケースでは逆にモチベーションが下がってしまうこともあります。また、支給の額に不公平感が感じられるような支給の仕方では不満が生じ逆にトラブルのもとにもなりかねません。

このように決算賞与は社員にやる気を出させる手段として利用されるものの効果が発揮されないケースもあるわけです。しかし、貴重な利益を社員に還元したにもかかわらず、効果がないのはちょっともったいないのではないでしょうか。

どうせ支給するなら社員のモチベーションが上がるような方法で、そして少しでも長く良好なモチベーションが維持できるような方法で決算賞与を行うべきです。

1-2 決算賞与だけで社員のモチベーションを維持することは可能か

決算賞与の支給によるモチベーションアップの効果があっても一時的なもので終わり、1年間持続できるようなモチベーションアップにならないことも少なくありません。

特に決算賞与の場合、夏季や冬季の賞与額と比べ少ないケースが多いので、モチベーションアップの効果は限定的になりやすいでしょう。そのため賞与だけでなく他の手段も活用したモチベーションの創出や維持が必要になるのです。

実際に社員のモチベーションアップにつながる要因は決算賞与だけでなく、多くの要因があります。例えば、賞与や給料といった報酬のほかに、昇進・昇格、教育制度、安全・快適な職場環境、良好な人間関係、希望のキャリア、目標の達成などです。こうしたさまざまな要因の中から効果が高く提供可能なものを用意することで社員は長期的に良好なモチベーションを維持しやすくなります。

決算賞与で社員のモチベーションが上がっても長続きしない場合、他の要因にも働きかけるという対策をとればモチベーションを持続させることは不可能ではありません。

年間を通じて社員のやる気を高め維持したいという考えがあるなら、決算賞与も含めモチベーション管理の導入を検討してみてはどうでしょうか。決算賞与を通じてモチベーションの仕組みを把握すれば、全社的なモチベーション管理の導入もそれほど困難ではないはずです。

1-3 良好な決算は年間を通じたモチベーションに支えられる

「良好な決算」の表現を変えると「優秀な業績を達成した」といってもよいでしょう。つまり、好ましい業績をおさめることが結果的に良好な決算を迎えることと等しいわけです。

企業業績は各社員の業績の集合であるので、社員のモチベーションが業績に影響するといっても過言ではありません。何故なら、各社員の業績はその能力とモチベーションの掛け算であらわすことができるからです。

業務を遂行できる知識やスキルが高いほどよい業務成果が得られやすくなります。しかし、いかに能力が高くてもそれを発揮する意欲が低ければよい成果は得られなくなるのです。つまり、能力とやる気が高いほど良い業務成果が期待でき、良い業績が得られやすくなります。

このように業績がモチベーションに影響されるため、良い業績、すなわち良好な決算をおさめるためには適切なモチベーション管理が必要となるのです。

完成度の高いモチベーション管理を実現するには時間もかかり容易ではありません。そのため設計や導入のハードルの低い決算賞与の取り扱い方からモチベーション管理を導入していくという考えは決して誤りではないでしょう。新しい制度やシステムの導入は容易なもので進めるのが大切です。

2 決算賞与の特徴とモチベーションへの影響

期末の決算業務が進む中で予想外に利益が多くなりそうな場合、社員に決算賞与を出すと納税額が減らせ節税につながります。また、決算賞与を受け取る側の社員は、業績のご褒美として得られた賞与で仕事へのモチベーションもアップしやすくなるでしょう。

つまり、「計画以上に利益が出る→節税も考慮して決算賞与を支給する→社員は喜びモチベーションが上がる→来季の業績向上へつながる」という理想的なサイクルが回るのです。ここでは決算賞の内容・特徴とともに、そのサイクルが実現できるための内容、ルールや注意点を紹介します。

2-1 決算賞与とは

決算賞与とは、夏や冬などの定期的に支給される賞与とは別に、その期の業績が計画以上に良好であるなどの場合に支給される年度末の臨時賞与のことです。つまり、予想以上に業績が良かったので利益の一部を社員に還元する行為ともいえるでしょう。

一般的に夏と冬の年2回で賞与が支給される企業は多いですが、法的に賃金と区別される賞与はいつ支給する、何回支給するかは特に定まっていません。賞与は一定期日払いの原則から外れるものなので、支給するかどうか、いつするかも企業の判断次第ということになります。

また、名称も「決算賞与」という呼び方が制度的に定まっているわけではなく一般的にそう呼ばれることが多いというだけです。「期末手当」「決算ボーナス」「期末一時金」といった名称で期末或は翌期の初めに支給されることもあります。

以上のように決算賞与と呼ばれる臨時賞与は、あくまで各企業がその期の決算状況等を判断して実施するものです。どのような目的で決算賞与を支給するかは各企業で異なり、単に利益の還元として実施されることもあります。しかし、決算賞与の支給により社員のモチベーションを上げることも可能なので、有意義な活用の仕方が求められるはずです。

なお、東京都産業労働局の「中小企業の賃金事情(平成27年版)」によると、過去1年間の賞与支給額・支給月数(平成26年7月~平成27年6月)は次のようになっています。

調査集計企業数:919社

賞与支給企業数:694社

平成27年夏季一時金:395,335円

平成26年年末一時金:418,029円

上記以外一時金:80,691円(約9.03%)

支給合計金額:894,055円

上記の結果では、調査の集計対象となった企業のうち約75.5%がその1年間に支給しており、その合計金額は894,055円となっています。そのうち夏季・期末一時金以外に支給された一時金の金額は80,691円(全体の約9.03%)で、各夏季・年末一時金に対しては約20%の割合とかなり少なめの支給です。

2-2 決算賞与のメリットとデメリット

ここでは適切な決算賞与を実施するために知っておきたいメリットとデメリットを説明しておきましょう。

| メリット | 経費上乗せによる節税効果 |

|---|---|

| 社員のモチベーションアップ | |

| 未払いでも損金算入可能 | |

| デメリット | キャッシュ(現金)の減少 |

| 継続しないとモチベーションダウンの要因に | |

| 税務調査の対象となる可能性 |

①メリット

決算賞与により納税額を減らせる、社員が喜びやる気が増すというようなメリットがあります。

・節税効果

業績を伸ばし利益を想定以上に確保すれば当然納税額が多くなりますが、決算賞与を社員に支給すればその分利益が減り納税額も減らせます。

例えば、200百万円の利益が見込める場合に50百万円の決算賞与を支給した場合としない場合では以下のように納税額に差が生じるのです。

《決算賞与なしの場合》

利益200百万円×税率40%(仮定)=税金80百万円

《決算賞与ありの場合》

(利益200百万円-決算賞与50百万円)×税率40%(仮定)=税金60百万円

この例では80百万円-60百万円=20百万円の税金を減少させたことになります。つまり、決算賞与50百万円のうち20百万円、40%分を節税効果で補えるわけです。

・モチベーションアップ

社員が自社の仕事に対してやる気を起こすというモチベーションアップの要因はさまざまですが、報酬もその一つであり決算賞与もその効果が期待されます。

決算賞与の使い方或は位置づけ次第では来期以降での社員のモチベーションを向上・維持させ、組織を活性化させる手段にもなるでしょう。

どのようにモチベーションを上げていくかについては後述の「2-5 モチベーションへの影響の把握と制度設計」等で確認します。

・未払いでも損金算入できて期末計上が可能

決算賞与は要件を満たしていれば、期末時点で社員に支給していない未払いでの計上が可能で当期の損金として参入させることができます。要件については次節で詳しく説明しますが、例えば決算期日後1カ月以内での支払でも問題はありません。

決算業務が遅れてさらに利益の確定が遅れると期末に決算賞与を計上することが難しくなったり、現金の不足が心配であったりすれば、決算賞与の支給は難しくなってしまうでしょう。しかし、未払いでも期末に計上できるので、期末ぎりぎりで利益の見込みがつけばそれで決算賞与の支給判断が行えます。

また、決算月にキャッシュの不安があっても翌月に解消される見込みがついていれば、期末での決算賞与の計上、翌月の支給というかたちで容易に実現できます。

②デメリット

また、決算賞与は手元に残るキャッシュを少なくさせる、来期以降で支給されない場合にはモチベーションダウンにつながるなどのデメリットもあります。

・キャッシュの減少

決算賞与を実施する場合は、実施しない場合と比べ手元に残るキャッシュは減少するので、資金繰りに不安があったり大きな投資計画を検討していたりする場合は慎重な判断が必要です。

メリットの例で考えると、決算賞与を支給しない場合の税引後利益は120百万円(=200百万円-80百万円)です。一方、決算賞与を支給する場合の税引後利益は90百万円(利益200百万円-決算賞与50百万円-税金60百万円)になります。つまり、決算賞与を支給する場合は、支給しない場合と比べ30百万円のキャッシュが減少するわけです。

*上記の例では利益がすべて現金化されるものと仮定しています。

会計上の利益のうち決算期日時点でキャッシュ化されない部分が多くあれば、手元に残っている現金は少なくなるので資金繰りの面では特に注意しておかねばなりません。また、長期的な事業運営を考えた場合、将来の事業展開に必要な資金を確保していくための一定の内部留保は必要です。その点も踏まえて決算賞与の実施やその程度(するかしないか、どの程度の支給額にするか等)を検討する必要があります。

もし期末での現金不足に不安がある場合は、期末には未払いで決算賞与を計上して、翌月に支給するという選択をしなければならないでしょう。

・次期以降で継続できない場合はモチベーションダウンの要因

次期の期末に決算賞与を支給しない場合、社員のモチベーションが下がる可能性が生じます。

好決算により決算賞与を、好業績への感謝、利益の還元などとして実施されるケースは多いですが、逆に芳しくない決算の場合は決算賞与の支給が停止されるのも珍しくありません。支給が停止された場合は期待感の反動からモチベーションダウンにつながるケースもあります。

臨時の賞与で、業績が良かったから支給されたものと社員は理解していても、一度報酬を受けとると「次期もまたもらえるかもしれない!」という期待が高まるのも不思議ではありません。しかし、その期待が満たされない場合は一気にモチベーションが下がることもあるのです。

また、支給されないだけの意欲の低下にとどまらない恐れもあります。決算賞与が支給されない場合、単に業績が悪いという理由だけでなく経営状態の悪化が理由にされると、会社の将来に対して不安が広がり離職の増加を誘発しないともかぎりません。

決算賞与の支給にはこうした負の感情が広がる可能性もあるため、それらを考慮した何らかの対策の準備が求められます。

・税務調査でのターゲット

決算賞与は税務調査での確認事項とされるケースが多いので、税務署が納得できる適切な取り扱いが必要です。

決算賞与は損金や経費として参入できることから、節税の方法として利用されることが多いので、一般的に税務調査での確認事項の対象となっています。もし税務調査で決算賞与の手続に不備があると指摘され、損金計上が認められなくなると納税額が増えます。

一方、既に社員に支給した決算賞与を取り消し、回収するようなことは現実的にできないので、手元に残るキャッシュは納税の増額によりさらに少なくなるでしょう。

そのため税務所からNOといわせないための決算賞与に関する適切な取り扱いが必要になるわけです。なお、その点については次節で確認しましょう。

2-3 決算賞与のルール及び税務上の注意点

決算日までに決算賞与を支給するほうが望ましいですが、未払いでも決算賞与を計上することは可能です。しかし、条件を満足できない場合には損金算入が認められなくなる可能性が生じます。ここでは、その点について確認していきましょう。

①未払い決算賞与の期末に損金算入できる要件

未払いの決算賞与は原則その期での損金算入できなくなりますが、以下の3つの要件を満たせばそれが可能となります。

・決算日までに損金計上する

既に説明してきましたが、事業年度の最終日までに損金として費用計上することが前提条件となり、計上漏れは認められません。

・書面で全社員に通知する

税務調査が入った場合に証拠を提示できるように、決算日までに決算賞与の通知を書面で実施することが望まれます。なお、支給対象者は使用人であり、役員は対象外です。

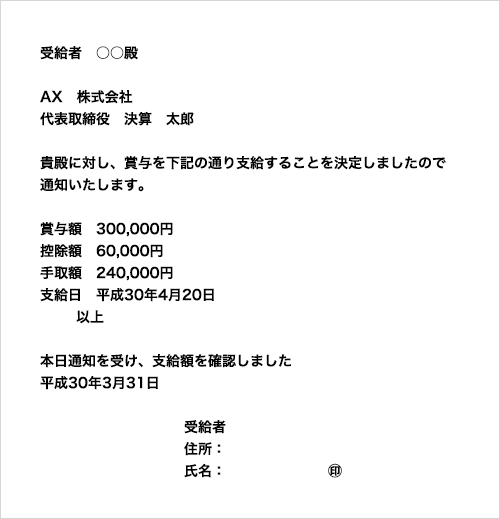

また、支給する場合は、各対象者に支給額を個別に通知しなくてはなりません。つまり、支給額を示した通知書を各人へ配布することになります。例えば、以下のような形式をとるとよいでしょう。

〔決算賞与の通知書の例〕

なお、受給者の住所や氏名については、できれば自筆でサインしてもらい、捺印してもらうことが望ましいです。この受給者のサイン・捺印後の通知書をコピーして保管しておくとよいでしょう。実際に税務調査の際に従業員に決算賞与の支給について尋ねるケースもあるので、通知書を発行して保管するのが無難といえます。

注意点としては、まず未通知を発生させないことが挙げられます。対象者全員への通知が原則なので、一部であっても未通知者が発生すれば問題です。また、決算賞与の支給を通知した社員が決算月の翌月に退職したことにより実際に支給されなった場合も問題になります。これらが生じた場合は、決算賞与の全額が損金算入として認められなくなるので気を付けなければなりません。

・決算日の翌日から1ヶ月以内に支給する

決算賞与の支給を通知した全員に対して、決算日の翌日から1カ月以内で支払う必要があります。もし1カ月を超えると前年度の損金として認められなくなるので要注意です。

他の注意点としては、実際に社員へ支給したという証拠を残す必要があります。最も良い方法は銀行振込による支給ですが、現金渡しでも問題ありません。ただし、そのさいは領収書を受け取る必要があります。

以上の点を満たせば未払いでも決算賞与の期末計上が可能となりますが、一部の通知漏れや支払い漏れがあれば税務調査で否認されかねません。そのためできるだけ決算前に支払うことに努めましょう。

②支給対象者

既に説明しましたが決算賞与の対象者は使用人で、役員は対象にはなりませんが、以下の方は対象者になり得るケースもあります。

・使用人兼務役員

使用人兼務役員とは、役員のなかで、部長、課長、その他法人の使用人としての職制上の地位を保有し、かつ、常時使用人としての職務に従事している者とされています。なお、詳しくは国税庁ホームページの「タックスアンサー→法人税「No.5205 役員のうち使用人兼務役員になれない人」を参照してください。また、使用人兼務役員であるかどうかの判断が難しいので、会計士等に相談するとよいでしょう。

使用人兼務役員に該当する方の場合、使用人としての職務に対応した分としての決算賞与を受けることが可能です。ただし、受け取る金額が使用人の対価として適切であることが必要で、他の同等の職位の者よりはるかに高額である場合などは認められません。また、他の決算賞与を受ける使用人と同じルール(通知、支給日等)で支給されることが前提です。使用人兼務役員の存在や職制上の地位について証拠を示せるように株主総会や取締役会等での議事録に記載し、定款での役員報酬の改定等に関する部分で記載するなどが求められます。

・執行役員

執行役員は会社法で規定された機関ではなく、執行役員制度のもと代表取締役を補佐し付与された一定の代理権の範囲内で業務遂行に務めます。法人税法上で役員と規定されている中に執行役員は原則的に入っていません。そのため執行役員は使用人として決算賞与を受け取ることが可能です。

しかし、執行役員という肩書であっても取締役会に出席して議決権を行使できる、つまり重要な意思決定に参加できる場合は実質的に取締役と同等です。その場合は、法人税法上の「みなし役員」として扱われます。つまり、通常の取締役と同様の扱い受けることとなり、不定期で同額でない給与・賞与等は損金扱いにはならないので注意が必要です。

もちろん執行役員と取締役を兼務していたとしても、取締役であることにはかわらず法人税法上も役員として扱われます。

なお、みなし役員に該当するかどうかの判断も難しいため会計士等に相談する必要があるでしょう。

③役員でも損金扱いで決算賞与を受け取りたい場合

上記のとおり法人税法上役員と認められる場合、その決算賞与は原則、損金扱になりません。しかし、次のようなケースは損金計上が可能になることもあるので検討するとよいでしょう。

・役員の使用人兼務役員への変更

役員であっても部長など常時使用人として特定の業務遂行に従事している場合、その役員を使用人兼役員へ変更すればその使用人としての決算賞与の支給は損金算入できます。

また、使用人兼務役員になることで労働保険への加入が可能、給与額の変動も可能(使用人としての給与分)、といったメリットも得られるのです。

ただし、使用人兼務役員となる条件として、次の項目を満たさなければなりません。

A 代表取締役、専務取締などの会社を代表する役員以外であること

B 同族会社のみなし役員でないこと

C ハローワークへ「兼務役員雇用実態証明書」を提出すること

D 他の同じ職位の使用人と同等の権限及び勤務実態であること

E 使用人の給与が、労働保険の対象となっていること

なお、期末の直前で急に変更する場合などは否認される恐れもあるので、会計士等に相談の上できるだけ早めに変更したほうが良いでしょう。

・税務署への「事前確定届給与」の提出

事前確定届出給与とは、「その役員の職務につき所定の時期に確定額を支給する旨の定めに基づいて支給する給与(定期同額給与及び利益連動給与を除く)」のことです。事前確定届出給与を簡単に表現すると、ルール通りに届出しておけば損金扱いにできる役員への(金額が確定している)賞与といえるでしょう。

そのため事前に支給額を確定しておかねばならないので決算賞与として支給したい場合は、その関連性や支給基準等を取締役会などで明確にしておくべきです。そうしないと、単なる役員への賞与の支給ということになります。

届出期限は、原則的に次のイ、ロのうちいずれか早いほうになります。(出典:国税庁HP タックスアンサー 法人税No.5209 「役員に対する給与」)

イ:株主総会等で決議した日から1カ月を経過する日

ロ:その会計期間開始の日から4カ月を経過する日

*新設法人がその役員のその設立時に開始する職務について上記の定めをした場合、その設立の日以後2カ月を経過する日が届出期限になります。

つまり、遅くとも期首から4カ月以内の届け出が必要ですが、期首から3カ月以内に時株主総会等で支給額等を決議しその時点から1カ月以内に税務署に提出しなくてはなりません。なお、「臨時改定事由により定めをした場合」は若干異なります。

・定期同額給与として支給

定期同額給与とは、「その支給時期が1カ月以下の一定の期間ごとである給与で、その事業年度の各支給時期における支給額が同額であるもの」を指します。つまり、定期同額給与とは役員への毎月の同額の給与のことですが、これは損金計上が可能です。

そのため決算賞与が継続している場合などに役員にも支給したい場合は、役員への適切な決算賞与を見積り、それを12等分して毎月支払うという方法がとれます。具体的には、役員に対する決算賞与を120万円としたい場合に、その12等分の10万円を役員の毎月の給与に加算するという方法です。

定期同額給与として支給する場合、期首から3カ月以内の株主総会で給与改定の決議を経て改定しなければならないので注意しましょう。

例えば、3月決算の企業で毎月50万円である役員の給与に、決算賞与120万円の12等分の10万円を加算したい場合、6月の株主総会で60万円に改定すればよいのです。

この場合、4月から6月の役員の給与は各月50万円で、7月から翌年6月までは各月60万円となります。

2-4 決算賞与の金額

夏季や冬季の賞与では大企業・中小企業各々で月給の何か月分といった相場が確認できますが、決算賞与については明確な相場を提示することは困難です。

決算賞与の金額は支給する企業によってさまざまで、数万円~何十万円などとかなりのばらつきがみられます。2-1で紹介した東京都の中小企業の場合では夏季や冬季以外の一時金合計は80,691円でした。この事実から判断すると中小企業の決算賞与は10万円までが一定の相場といえるかもしれません。実際に一律一人10万円というような設定で支給されるケースも少なからずみられます。

他方、大企業や業績の良い中小企業などの場合は月給の1カ月分以上あるケースも少なくありません。ただし、夏季や冬季の賞与を含めた年間の賞与合計額の多さが重要なので、決算賞与のみの金額の多さに注目してもあまり意味がないといえるでしょう。

2-5 モチベーションへの影響の把握と制度設計

決算賞与の支給額の大小によっては、社員のモチベーションアップは一時的で長続きしないこともあり得ます。また、決算賞与が次期以降で継続されない場合にモチベーションダウンにつながる恐れもあります。

こうした意欲の低下を回避するには、まずモチベーションやその管理の仕方を理解しておかねばなりません。そして、それを前提としてモチベーションアップとその維持が可能な制度を設計すべきです。

①決算賞与を支給する明確な条件設定

モチベーションを管理する上で、「この目標を達成したら決算賞与を支給する」というような明確なゴールを設定し、その結果に応じて支給を決めるというような条件設定が必要です。

例えば、「営業利益が前年度20%アップ以上になれば決算賞与を支給する」というような内容になるでしょう。そして、どれだけ支給するかという金額や割合を設定しておくべきです。

「達成した場合、営業利益の○○%を決算賞与として還元する」という配分に関する設定を決めれば、目標を達成するほど社員に還元される金額が増えます。つまり、頑張って利益を増やすほど決算賞与は多くなるので1年を通じて良好なモチベーションが維持しやすくなるはずです。

また、目標が達成できない場合でも、上記のように支給されないことが明確になるので社員のモチベーションダウンも比較的軽く済むでしょう。

なお、賞与を利益に基づいて配分するという考え方の場合、一般的に営業利益や経常利益が対象にされるケースが多いです。

②決算賞与の配分の仕方

決算賞与の各社員への配分方法には、決算賞与の全体額に対して各社員へ同額で配分する一律型と個人の業績に応じて配分する給与連動型、業績評価連動型といった形態があります。

・一律型

一律型というのは、社員全員に対して一律同額の決算賞与を支給するタイプです。例えば、「3万円を全社員に決算賞与として支給する」というやり方で、比較的少額でもあるため役職、業績、勤続年数などの違いによる不満も回避しやすいといったメリットがあります。

また、一律型の場合、決算賞与のための査定(人事考課)をする手間がかからない、社会保険料の計算が楽である、などの点も利点となるでしょう。

ただし、10万円以上となってくると各人の状況の違いにより役職の高い人や業績の良い人などには不満が生じ、逆にモチベーションを下げる要因になる可能性があります。そのため基本給の1カ月以上といった金額の多い場合では、各人の業績や業務への貢献度に応じた配分方法を検討することも必要です。

・給与連動型

このタイプは、夏季・冬季の賞与などでみられる「基本給×一定の支給率」或は「(基本給+各種手当)×一定の支給率」といった内容です。一般的に社員各人の基本給等に「○カ月」などを乗じて算定されます。

給与連動型の場合、支給率を社員全員に対して同率にしておけば、不公平感は少なくなる可能性はあります。ただし、基本給が能力や業績をあまり反映していないタイプの場合、業績の良い人などには不満が生じやすいでしょう。

その場合は、業績・業務への貢献度を査定して配分する業績評価連動型への移行を検討したほうが良いかもしれません。

なお、一律型に比べ給与連動型は各社員の決算賞与の金額を計算するという手間がかかりますが、業績等を改めて査定しなくてもよいのでそれほど大きな負担にはならないでしょう。

・業績評価連動型

業績評価連動型とは、「基本給×一定の支給率×評価係数」といった内容で決算賞与を算定するタイプです。評価係数を業績・業務への貢献度などから設定し、それを各社員に当てはめて賞与が計算されます。

評価係数の決め方は企業によりさまざまですが、職能や役職のレベルごとの評価係数と各職能等のグループでの査定に伴う評価係数を乗じて算定されるタイプなどがみられます。

例えば、担当グループ責任者レベル3の評価係数が1.2で、レベル3内での評価係数が0.9の場合、トータルの評価係数は「1.2×0.9=1.08」というほうに計算されるわけです。

このように各社員の評価に基づき賞与が計算されることになるので、評価の高い人の場合は賞与額が大きくなります。そのため業績・業務に貢献しようとする動機付けになるとともに、その結果に応じて配分されることから不公平感が抑えやすくなるでしょう。

ただし、基本給や評価係数での成果・貢献度の反映が小さい場合などは不満が出ないとは限りません。そのため評価制度の内容や評価の仕方については、適宜社員の意見を取り入れながら最適な制度に改善するための継続的な取り組みが求められます。

④モチベーションを上げる決算賞与の制度設計(まとめ)

決算賞与は企業が稼いだ貴重な利益の中から社員に還元させるものなので、社員のモチベーションを効果的に上げるような方法で実施するべきです。

・決算賞与の総額は利益に応じて設定

第一に決算賞与の支給条件を「営業○○%以上達成した場合」といった明確な設定をすることが必要です。第二は決算賞与の総支給額を「営業利益や経常利益の○○%」といった設定が重要になります。

明確な支給条件があることで、達成に向けた努力を誘発できるとともに、達成できなかった場合でも支給されないことによるモチベーションダウンも抑えやすくなるでしょう。また、決算賞与を支給しない場合でも「残念賞」的な金一封や記念品を提供すると、モチベーションの回復も図りやすくなるはずです。

なお、総支給額を利益などの業績連動にしておくことで、「頑張って利益を増やしよりよい決算を達成しよう!」というような意欲を促せます。

・決算賞与の各社員への配分は業績・業務への貢献度も反映

決算賞与での各社員へ配分する金額が基本給の1カ月分以上といった金額になる場合、業績・業務への貢献度も反映した内容(やる気をアップさせる部分)で設定するべきです。

各社員の業績・業務への貢献度を反映したほうが、業績等への達成に向けた意欲的な取り組みが促進され、好ましい成果も期待しやすくなります。つまり、そうした配分は努力した人へのご褒美となるため、良好なモチベーションの維持が実現されやすいのです。

・個人の業績連動部分は社員の意見も反映した制度設計で

業績連動型の賞与の設計は、社員の意見も取り込み納得感のある制度にしなければなりません。

行き過ぎた能力主義や成果主義の報酬制度は、社員のモチベーションアップよりもトラブルを招く恐れがあります。個人の成果だけを評価対象にしてしまうと、社員間の手柄争い、チーム内・職場内での協力・協調の低下、先輩と後輩間の指導・支援の低下につながることもあるのです。

企業が複数人の集団で構成され共通の目的・目標に向けて行動する組織であるなら、構成員間の協力や協調は欠かせません。グループ内の協力があって達成できる業務成果もあり、協力・協調を欠くとグループ全体の業務効率の低下を招く恐れもあります。

そのため、まず社員1人の賞与額のうち何%を業績連動するのが妥当かを社員の意見も確認し、社員が最も納得しやすい割合を検討することが求められます。

次にグループ内の協力・協調への貢献度もその業績連動部分に反映させることが重要です。過度な成果主義でグループ内の協力・協調の低下につながる個人プレーを防止するためには、協力・協調への貢献度の評価・反映は欠かせません。つまり、チームプレーでの評価を加えて個人プレーとの2面による評価で賞与の配分を検討するわけです。

3 良い決算を迎えるためのモチベーション管理

良い決算を迎えるためには1年を通じた業績向上への取り組みが求められるので、長期的な社員の貢献意欲を引き出すための適切なモチベーション管理が必要です。

上記のとおり決算賞与において業績・業務に連動した支給部分を増やすことで長期的な社員のモチベーションアップは可能となります。しかし、決算時というタイミングでかつ1回の賞与だけで高いモチベーションを維持するのはやはり困難といわざるを得ません。そのため、決算賞与以外のモチベーションを高める要因も活用した取り組みも求められます。

3-1 社員のモチベーションによる決算への影響

決算はその企業の1年間の営業成績と財政状態を締める作業であるため、好決算を迎えるとは良い業績を納めることに等しいといってよいでしょう。企業の業績は社員の活動の結果であるため、好決算は社員が頑張って活動した結果ともいえます。

その社員の活動の結果は、各社員の能力とモチベーションがどのように発揮されたかで決まります。すなわち、「活動の結果=業績=社員の能力×モチベーション」として表せるのです。そのため、社員のモチベーションと能力が高いほど良い業績につながります。

このことからよい業績、よい決算を実現するには社員の能力向上とモチベーションアップへの取り組みが必要であり、企業経営にとってモチベーション管理が重要となっているのです。

3-2 年間を通じたモチベーション管理

決算賞与などの金銭的な要因も社員のモチベーションに大きく影響しますが、ほかに影響度の大きい要因もあり、それらを適切に使用していくことがモチベーション管理として必要です。モチベーション管理の制度設計は簡単ではないですが、設計して修正を加えながらでも完成度を増していけば、長期間に渡っての効果が期待できます。

モチベーションは外的要因と内的要因に大きく分けられますが、それらの中で社員の業務遂行に影響が大きいと考えられる要因を掴み適切にコントロールすることが求められます。

・ モチベーション維持における外的要因と内的要因

| 外的要因 | 昇進、表彰、教育など人為的要因 |

|---|---|

| 職場の人間関係 | |

| 内的要因 | 社員本人の充実感・充足感 |

| 業務に関する自己啓発 | |

| 先輩、同僚とのコミュニケーション |

①外的要因

外的要因は社員本人ではない、会社や上司などの外部からの人為的な刺激である要因です。例えば、報酬、昇進・降格、表彰・訓戒、賞賛・叱責、教育・指導、人間関係などが該当します。

報酬、昇進昇格、表彰や教育などは総合的な人事処遇制度の中で整備されるものですが、現状の制度が社員のモチベーションに良い効果を与えているかどうかを一度確認するべきです。社員の意見・考えを聞いたり、観察したりして、現行制度が不十分と判断される場合は改善・変更する必要があります。なお、報酬に関しては先の決算賞与の設計の考え方が参考になるでしょう。

また、人事処遇だけでなく職場の人間関係もモチベーションに大きく影響します。上司や同僚とのコミュニケーションが上手く取れない場合などは業務へのやる気が低下するだけでなく、離職に結び付くことも珍しくありません。

企業、経営者としてはパワーハラスメントによる社員及び業務への影響を心配されることもあるでしょうが、その防止も含めて職場の人間関係の状況にも目を配る必要があります。グループ内の上司と部下、先輩と後輩、といった関係でトラブルがないかといった定期的な確認も必要です。

また、教育の部分では業務に必要な知識やスキルを習得するための訓練・研修だけでなく、後輩や部下への指導・支援に関する研修も重要になります。中堅社員研修や管理職研修などで人間関係を良好に維持できるスキル等を学習させたり、経営トップがその重要性を研修の機会で訴えたりするとよいでしょう。

②内的要因

内的要因は社員本人が「挑戦してみたい、取り組みたい、楽しい」などと感じる要因のことです。例えば、目標をクリアできたときの達成感、自分が望んでいた仕事に就けたという喜び、新たな業務を覚え遂行していく際の充実感や成長感などが内的要因に該当するでしょう。

内的要因への企業が行う働きかけとしては、以下のような点が挙げられます。

A 希望の職種・職務につく、経験できるためのキャリア計画の支援 B そのキャリア計画を実現するための教育の提供 C 職務における計画の立案・実行の権限や自由度の付与(一定の目標と実現方法を本人に任せる 等)

つまり、従事したい職種や職務につかせる、一定の業務の内容や実行方法を任せる、本人が必要と判断した教育を提供する、といった内容です。また、業務と関連する自己啓発などへの支援も有効でしょう。

こうした内的要因へのアプローチは社員ごとに異なるので、定期的な面談によるヒアリングのほか、日頃の社員、部下、後輩に対するコミュニケーションが重要になります。就業中はもちろんですが、就業後のプライベートな時間での交流も適当に行い良好なコミュニケーションの構築・維持のほか、社員の思い・考えを聞き取る姿勢が求められます。

3-3 企業が取り組むべき課題としてのモチベーション管理

モチベーションの向上は自然に実現されることもありますが、企業、経営者が意識して計画・実行し実現することが重要です。

経営者が上記で確認した外的要因と内的要因について調査し、必要な対策を社内の制度として構築し実施しなければなりません。社内のモチベーションの状態について定期的に調査し、低下している場合にはプロジェクトチームを編成するなどして改善することが求められます。

また、管理職などのリーダーにはモチベーション管理の重要性を徹底的に認識させ、必要なスキル等も提供しなくてはなりません。そのため管理職等の人事考課においてもモチベーション管理に対する評価は欠かせないものとなるでしょう。ほかにも経営者と管理職等でのコミュニケーションを良くする、モチベーション管理の研修を提供するなどが必要になります。

経営者や管理職などのリーダーがモチベーション管理に積極的に取り組めば、社内全体にその重要性が伝わり、良好なモチベーションが創出・維持される雰囲気も醸成されていくでしょう。